больше чем инструмент лучшая практика опционного трейдинга построение системы торговли

Как торговать опционы. Часть 1: опционный чат, брокеры и софт.

Если честно, удивлён интересом, проявленным смартлаб овцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Мой топик собрал 92 добавления в избранное и теперь висит в топе полезности за 30 дней. Это прям рекорд.

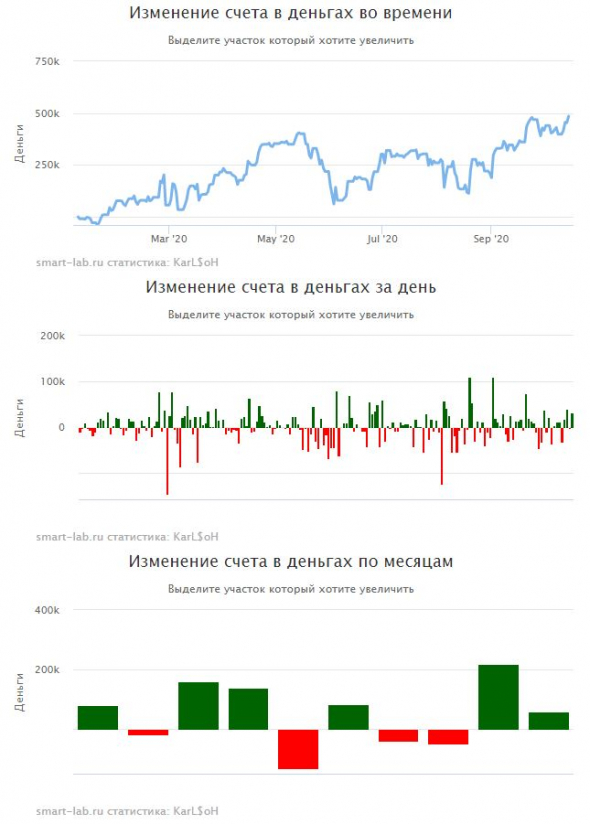

Тем временем, эквити прошила отметку 500К.

Доходность на текущий момент: +280%

Весь свой небольшой опционный опыт попробую изложить в трёх частях.

Это часть 1, здесь расскажу о техническом оснащении опционного трейдера новичка, которым я пока являюсь на текущий момент.

В Опционном чате есть много куда более опытных опционных трейдеров, чем я, поэтому слушаю, чего они там говорят и мотаю под корку.

В чате провели два опроса с целью выявить какой брокер в РФ больше всего подходит для торговли опционами на Мосбирже и кто какой опционный софт использует.

Статистика по брокерам:

Лучшие опционные брокеры: Открытие, Финам, БКС, с натяжкой — ВТБ.

Какого опционного брокера можно включить в список лучших? Того, чьи сервера не глючат постоянно (как в Сбербанке или как недавно народ жаловался на Промсвязьбанк) и этот брокер должен понимать хорошо опционы, а не крыть при первом же маржин-колле размером на 1% ниже минимально необходимого ГО.

Какими ещё качествами должен обладать «лучший опционный брокер»? Его комиссия должна составлять не больше 10% от размера биржевой (есть брокера на российском рынке, кто берёт 100% комиссии биржи) и должна поставляться бесплатно опционная утилита — «квиковский аналитик».

Если вы видите брокера, который при малейшем маржин-колле кроет ваши позиции, или берёт комисс 100% плюсом к комиссии биржи, или же за доступ к квиковскому опционному аналитику хочет с вас взять 8000 рублей в месяц — бегите от такого брокера! С ним каши не сваришь.

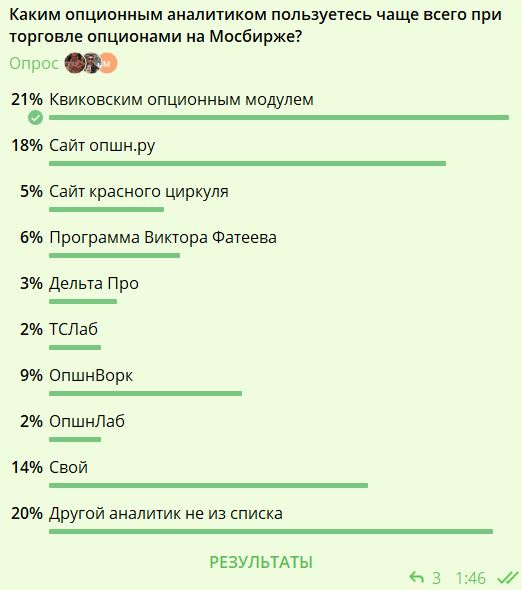

Теперь что касается опционного софта, результаты опроса получились следующие:

Проголосовало около 200 человек:

1-ое место: люди любят квиковский аналитик (Мосбиржа, ты слышишь? его нужно развивать!)

2-ое место: сайт option.ru

3-ье место: люди пишут свой опционный софт, потому что то, что есть на рынке, их не устраивает

4-ое место: Options WorkShop

5-ое место: программа Виктора Фатеева

Квиковский опционный аналитик в брокерах Открытие, Финам, БКС, ВТБ — бесплатен, про остальных брокеров не скажу, у кого-то его просто нет, кто-то берёт плату за этот модуль.

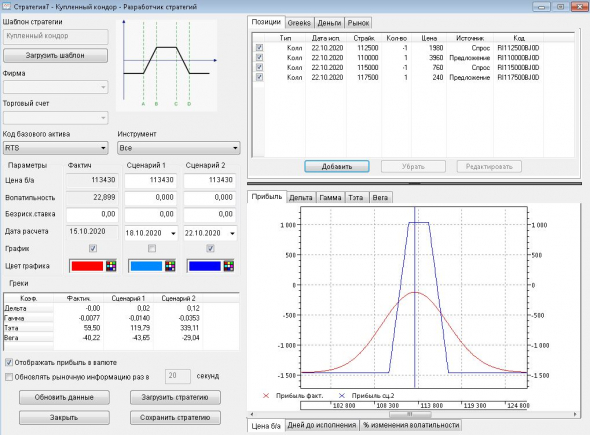

Лично я не дорос ещё до программы ВоркШоп, мне хватает опционного квиковского аналитика, там очень быстро и удобно можно моделировать свои текущие позиции и смотреть результат по ним, есть множество шаблонов, например:

Я хочу купить кондор, выбираю шаблон, тут же грузятся 4 позиции по колам, я меняю источник определения цены со спроса\предложения на «теоретическую цену», выбираю необходимый мне объём и всё. Позиция готова, по ней можно будет тут же прикинуть результат.

Не нужно заходить ни на какие сторонние сайты, тратить время, зачем? Не правда ли удобная штука? Но там есть свои косяки, о которых пока не будем здесь.

Часть 1 подходит к концу, техническую часть опционной торговли осветил, в следующий раз попробую рассказать о торговых стратегиях, которые я использовал в этом году и которые помогли разогнать капитал.

Не переключайтесь и добавляйте в избранное, если топик вам зашёл!

Заинтересовавшимся, но еще не вляпавшимся – краткий ликбез про трейдинг.

Предисловие

Пишу, в первую очередь, для своей дочери, которая увидела предложение от Сбера в мобильном приложении Сбера по покупке акций Сбера и рекламное обещание заработка на этом, и задала мне простой вопрос – «почему бы не купить и не заработать?». Поэтому, когда будете комментировать, пожалуйста, учтите, что это будет читать молодая девушка, которая ничего не знает о трейдинге и инвестициях. Также данный пост будет полезен всем тем, кто просто интересуется, но ничего еще не знает про реалии трейдинга.

Я не буду касаться экзотических видов торговли и инструментов (алго- и высокочастотный роботрейдинг, опционы, депозитарные расписки, арбитраж и др.), а лишь классические виды торговли и инструменты. Это не учебное пособие и не советы про трейдинг, а просто краткий ликбез для общего понимания.

Сразу отмечу мою личную позицию – я настоятельно никому не рекомендую связываться с любой разновидностью трейдинга без фундаментальной подготовки. Даже простое инвестиционное «купить и держать» требует некой базовой подготовки инвестора к реалиям, и далеко не каждый образованный финансовый консультант способен обеспечить безопасность и эффективность инвестирования своего клиента. Думать надо всегда своей головой! Поэтому, если после прочтения всего ниженаписанного будет очень сильное желание «попробовать», тогда надо будет начать с чтения нескольких книг про интересующий вид трейдинга или инвестирования, анализа и управления капиталом из ТОП-100 книг, которые удачно расположены в соответствующем разделе Смарт-Лаб.

Термины и определения

Инструменты для трейдинга

Самыми распространенными инструментами для трейдинга (базовыми активами) являются акции и облигации, далее по популярности идут валюты и отдельным направлением – товары.

Еще стоит упомянуть расчетные фьючерсы на биржевые индексы, которые также являются популярным и удобным инструментом для спекуляций и хеджирования.

Рынки для трейдинга

Разновидности трейдинга

В общем плане можно обозначить 4 вида торговли на фондовом рынке:

Опытные трейдеры, как правило, совмещают позиционную и инвестиционную торговлю в своей торговой системе, но это уже уровень профессионала со стажем, что помимо опыта подразумевает и существенный размер депозита (от десяти млн руб).

Риск менеджмент трейдера

Ключевой аспект трейдинга – это разработка системы риск-менеджмента под каждый вид торговли, рынок и вид инструмента. Есть одна аксиома – трейдер может управлять (читай — контролировать) только своими рисками, но не доходами. В торговом терминале можно построить миллион графиков, подключить автоматическую аналитику, использовать 100500 фильтров и индикаторов, но в итоге единственное, на чем следует фокусировать свое внимание – это на рисках каждой сделки, так как, по факту, трейдер ничего другого контролировать не может. Только риски. Поэтому выходить на рынок живыми деньгами можно только после разработки собственной системы управления рисками и выработки жесткой дисциплины соблюдения этих параметров (про дисциплину скажу отдельно ниже).

Сам по себе риск-менеджмент (РМ) нужен не для минимизации потерь трейдера при ошибочных сделках (типа срабатывания СТОП), а для сохранения депозита. То есть правила РМ позволяют сохранить то, что было нажито непосильным трудом, но никак не гарантируют прибыль торговой системы трейдера.

Система РМ выставляет различные параметры для контроля рисков в торговой системе, такие как: лимит на убыток при входе в сделку, лимит на размер позиции, лимит на дневной убыток и т.д. Например, при скальпинге могут быть такие параметры:

Для других инструментов и стилей торговли нужно выставлять другие параметры рисков. При этом важным разделом системы РМ являются общие лимиты трейдера, такие как лимит убытка в день, лимит убытка в неделю, лимит просадки в сделке, лимит на суммарный размер позиций, лимит на количество сделок в единицу времени, правила вывода прибыли и т.д.

Рабочий график трейдера

Рабочее место трейдера должно обеспечивать не только комфортную работу, но и надежную работу с учетом особенностей вида торговли (например, для интрадея: высоконадежное подключение к серверу брокера, достаточная площадь для визуализации анализируемой информации, высококачественные манипуляторы для ввода информации, резервированное электрообеспечение терминала).

Вне зависимости от итогов торгового дня трейдер должен четко соблюдать рабочий распорядок и переключаться на иные виды активностей, но никак не пытаться «доторговать до плана» или «отбить убытки».

Рабочий распорядок трейдера является частью торговой системы трейдера.

Дисциплина трейдера

Отдельно хочу сказать пару слов про дисциплину трейдера — никакие правила управления рисками не спасут депозит, если трейдер не умеет три вещи на уровне безусловных рефлексов:

Основные враги трейдера

Журнал сделок трейдера

Ну и еще пара слов про домашнее задание. Как уже понятно из всего написанного выше, очень важно готовиться к торговой сессии и анализировать итоги сессии после ее окончания. На это обязательно надо выделять отдельное время в своем распорядке дня. Также очень важно постоянно дорабатывать собственную систему управления рискам, так как на нее влияет постоянная изменчивость рынка, изменение размера депозита, полученные уроки от рынка, изменение собственного психоэмоционального фона.

Поэтому очень важно вести учет собственных сделок для последующего расчета риска и его контроля (как минимум — дата, время, цена и объем входа в позицию, доборы, уровни СТОП и ТЕЙК, время и цена закрытия позиции). Также такой журнал нужен для анализа торгового дня, своей торговой системы, качества системы риск-менеджмента. В таком журнале, помимо автоматического расчета различных значений, можно строить и другую аналитику — по доходности, эффективности, обороту и т.д.

Послесловие

Сейчас я торгую только на фондовом рынке фьючерсами (внутри дня) и акциями (внутри квартала). В перспективе планирую заняться еще облигациями, но пока нет достаточного размера депозита для них.

Так что не стоит обольщаться на скорый результат в торговле на бирже, каким бы простым и понятным не казался трейдинг, или сколько бы ни стоил эксклюзивный интенсив от гуру околорынка. Трейдер становится трейдером только через боль личных потерь и титаническую стойкость характера.

Практика торговли опционами (из личного опыта)

Сегодня я бы хотел поделиться с вами своими наблюдениями о практике торговле опционами. Поэтому цель этого эссе — призвать к обсуждению знающую публику (опционщиков), обсудить данные наблюдения, которые я выяснил при разработке своей торговой системы на опционах.

Что такое кластеризация в трейдинге?

Очень часто при торговле опционами, трейдер пытается использовать одну и ту же торговую стратегию. Это правильное решение, если он может дать однозначный ответ на вопрос: “Когда и при каких условиях можно применять выбранную стратегию?”.

Процесс анализа таких условий называется кластеризация. Что это такое? За этим “страшным” словом скрывается суть работы профессиональных трейдеров.

Кластеризируя торговую стратегию по какому-либо параметру трейдер исследует причинно-следственные связи, возникающие между исследуемым параметром (например цена или данные какого-либо отчета) и результатом торговой операции. Как вы понимаете таких параметров великое множество, а связи между ними и результатом трейда всегда носят нелинейный характер. Далее я покажу подходы, которые реально можно применять на практике при анализе опционной торговой стратегии.

Сейчас, на просторах интернета очень популярна стратегия продажи непокрытых опционов “вне денег”. Лозунг такой стратегии: ”Продавайте опционы, 80% из них всегда истекают вне денег”. Давайте выясним, так ли это…

Голая правда о продаже “голых” опционов

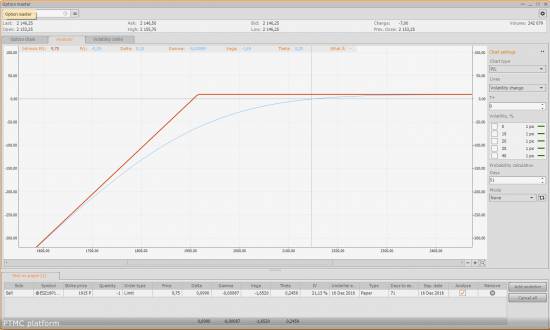

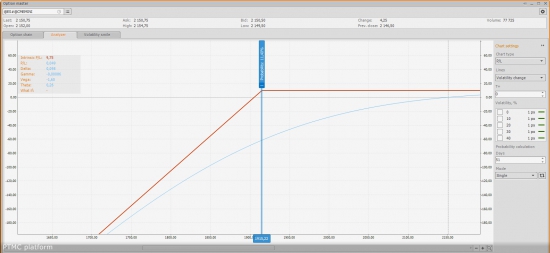

Давайте разберем все условия, которые обязательно необходимо учесть, если вы решили реализовать такую стратегию. Для примера возьмем декабрьский фьючерсный контракт на индекс S&P 500. Пусть, например, мы решили продать Put-опцион со страйком 1915. Построим его профиль (на примере платформы PTMC ).

При продаже мы сразу получаем премию в размере 9.75 пунктов или 487.5$ с контракта. Если этот опцион на дату экспирации останется “вне денег“ — это будет наша прибыль. Параметр Delta данного опциона равен 0,099, т.е. говоря по-простому это вероятность касания в страйк ценой базового актива. Таким образом для нашего страйка вероятность убытка 9.9%.

На основании этих параметров, мы можем посчитать Profit factor и Математическое ожидание, и мы увидим следующую ситуацию:

PF = (вероятность прибыли * прибыль) / (вероятность убытка * убыток) = (0.901 * 9.75)/(0.099 * 61.21) = 1.45

МО = (0.901 * 9.75) — (0.099 * 61.21) — 2 * Fee = 116$ (при Fee за сторону в 10$)

Рынок распределен не по нормальному закону!

Понимание этого крайне важно! Показатель Delta рассчитывается на основании модели Блэка-Шоулза, в основе которой лежит нормальное распределение. Отсюда делаем вывод — вероятности, которые мы использовали при расчете, неверны! Тогда возникают вопросы: “Как же получить правильные вероятности? Как вычислить закон распределения рынка?”. Ответ — аналитически никак, т.е. не существует единой формулы! Распределение рынка постоянно эволюционирует, т.е закон распределения близок к логнормальному и постоянно изменяется.

В решении данной задачи нам помогут эмпирические методы расчета. Если закон распределения нельзя описать единой формулой, его можно восстановить! Как это сделать? Работает это следующим образом:

Вычисляется расстояние между текущей ценой базового актива (андерлаера) и анализируемой точкой, вероятность для которой необходимо вычислить. В нашем случае, это расстояние до страйка опциона.

На массиве исторических цен андерлаера случайным образом выбираются точки и от выбранных точек откладывается вычисленное расстояние из п.1.

Экспериментально проверяется изменение цены андерлаера от выбранной точки на Х шагов вперед, где Х — количество рабочих дней до экспирации опционного контракта.

Моделируется изменение цены андерлаера от выбранной точки на Х шагов вперед, где Х — количество рабочих дней до экспирации опционного контракта.

На рисунке выше показан пример вычисления вероятности на реальных биржевых данных.

синяя линия — это моделирование процесса,

красная линия — отложенное расстояние (выбранный страйк).

Как из данного массива входных параметров получить реальную вероятность? Очень просто, примем касание синей линии в красную за 1, отсутствие касания за 0. Таким образом мы посчитаем сколько раз в истории происходило дохождение до анализируемой точки (до нашего страйка). Поделив полученное значение на количество экспериментов мы получим искомую вероятность!

Такой расчет намного более точен, чем вычисления проведенные с использованием нормального закона распределения. Для нашего примера, мы получим следующие результаты:

Probability = 11.4%, в то время как Delta = 0.099.

Обращаю внимание, в поле Days блока настроек Probability calculator я указал 51 день, хотя до экспирации опциона на самом деле 72 дня. Почему? Все очень просто, 72 дня это календарный срок, переведем его в рабочие дни. 51 = (72 * 21) / 30. Зачем переводить в рабочие дни? Ответ очень простой — в выходные дни опцион также теряет в стоимости как и в рабочие. За эту особенность опциона отвечает параметр Theta.

Давайте пересчитаем наши показатели Profit factor и Математического ожидания с учетом новых данных:

PF = (0.886 * 9.75)/(0.114 * 61.21) = 1.23

МО = (0.886 * 9.75) — (0.114 * 61.21) — 2 * Fee = 63$(при Fee за сторону в 10$)

В чем ошибка модели Блэка-Шоулза?

Думаю это уже ни для кого не секрет, но все же повторюсь. Модели ценообразования опционов обладают одной существенной неточностью — они используют плоскую улыбку волатильности. Это означает, что при моделировании временной стоимости опциона используется IV самого страйка (каждого страйка, входящего в профиль). Данное значение неизменно и используется при построении каждой точки профиля позиции в определенном диапазоне изменения цены андерлаера.

Такая модель вносит большую погрешность, которую необходимо учитывать. Самый простой способ — это использовать так называемый “метод переносов”. Суть метода состоит в следующем:

Вычисляется расстояние между анализируемым страйком и текущим АТМ-страйком.

Данное расстояние откладывается от анализируемого страйка в сторону АТМ

Таким образом мы как бы отвечаем на вопрос: “Сколько будет стоить анализируемый страйк, если он станет АТМ страйком?”. Двигаясь последовательно от страйка к страйку можно воссоздать всю временную стоимость анализируемого профиля с учетом текущей улыбки волатильности!

Другой способ — использовать гибридную модель ценообразования опционов, например Black Sholles + Vanna-Volga. Таким образом можно добавить в модель ценообразования учет улыбки волатильности.

Давайте все вышеописанное применим к нашему примеру. Согласно профиля позиции, при касании в страйк наш убыток составит 61.25, однако эта величина рассчитана для текущей волатильности 21.36% выбранного страйка, в то время как реальная волатильность нашего АТМ страйка равна 13.6% и стоимость 50.

Отсюда можно сделать простой вывод, в данном случаи мы переоцениваем риски. Если мы рассчитаем Profit Factor и МО с учетом текущих цен, то результат будет следующим:

PF = (0.886 * 9.75)/(0.114 * 50) = 1.51

МО = (0.886 * 9.75) — (0.114 * 50) — 2 * Fee = 126$(при Fee за сторону в 10$)

Опять же, не спешите делать выводы по вышеприведенным расчетам. В нашем расчете мы учли улыбку волатильности, однако далеко не все важные факторы были приняты во внимание.

А если волатильность позиции измениться?

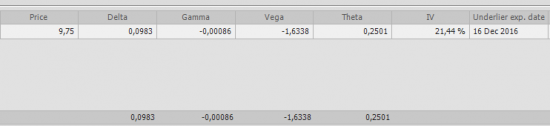

Мы не учли риск изменения волатильности портфеля! Давайте повнимательнее посмотрим на “Греки”:

Как видно из рисунка, наш портфель Theta-положителен и Vega-отрицателен. Что это значит? Все очень просто, каждый день наш опцион обесценивается на величину равную Theta(12.505$), сама по себе данная величина не линейна и растет по мере приближения даты экспирации. Другими словами, в данный момент мы зарабатываем 12.505$ за каждый день.

В тоже время наш портфель очень зависим от изменения волатильности. При росте волатильности на один процент наш проданный опцион подорожает на 1.6338 пункта или 81.69$

Давайте добавим на дневной график фьючерса индикатор исторической волатильности и определим зависимость изменения волатильности от изменения цены актива.

Как видно из рисунка выше, у нас сильная обратная зависимость, а именно — при росте цены андерлаера, мы видим постепенное снижение волатильности. Однако при падении цены — волатильность возрастает быстро и очень сильно, на 10 — 15%.

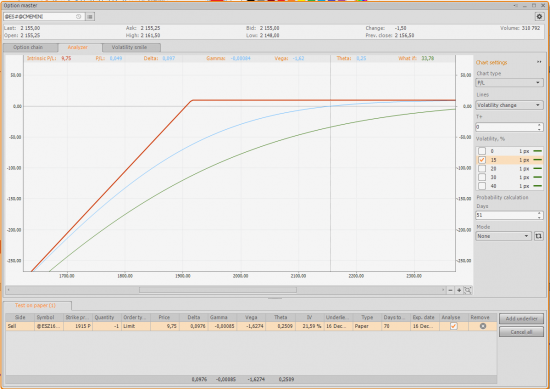

Давайте смоделируем такую ситуацию для нашего портфеля(рис. 6). Как видите вместо ожидаемого модельного риска в 61.21 мы по факту получим убыток в 112. Если учесть улыбку волатильности, то величина убытка будет примерно 90. Рассчитаем показатели Profit factor и Математическое ожидание

PF = (0.886 * 9.75)/(0.114 * 90) = 0.84

Как видите, если учесть рост волатильности, то наша сделка из прибыльной становится убыточной, это происходит потому, что наш портфель сильно зависим от волатильности и мы знаем, что с очень высокой вероятностью при падении стоимости андерлаера волатильность начнет очень сильно возрастать.

Как защитить свой опционный портфель?

Продавая непокрытый опцион мы потенциально несем бесконечный риск, это прямо пропорционально влияет на величину задействованной маржи под такую позицию. При падении андерлаера наша задействованная маржа будет очень сильно возрастать, также маржа будет возрастать при любом увеличении волатильности.

Поэтому нам обязательно необходимо защитить наш портфель от такого воздействия. Как это сделать? Самый простой способ — вместо продажи непокрытого опциона продавать вертикальный спред.

Такая конструкция легко защитит нас от резкого увеличения волатильности. На скриншоте выше рассмотрена ситуация роста волатильности на 15%, 25%, 30%. Как видите при цене андерлаера в 1915 сильное изменение волатильности практически никак не изменяет максимальный риск.

Также такая позиция требует существенно меньше маржи, чем непокрытая продажа, при движении цены против нашего портфеля, маржа будет расти, но очень незначительно.

Что получаем в результате или где мой “грааль”?

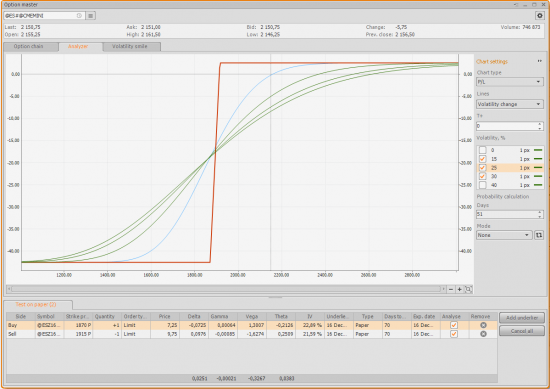

На данный момент мы учли все важные факторы, давайте попробуем смоделировать торговлю вертикальны спредом на длительном участке истории.

PF = (0.886 * 2.5)/(0.114 * 16.63) = 1.16

Сильное падение — это участок за 2008 год.

Как видите, на очень волатильном рынке такая конструкция несет очень существенные убытки.

А что же дальше?

Дальше необходимо перебирать все возможные комбинации страйков и их конструкций. Цель такого поиска — нахождения неэффективности цены опциона, т.е. когда участники рынка ошибочно переоценивают или напротив недооценивают стоимость опциона. Такие ситуации возникают достаточно часто, особенно на сырьевых рынках.

Для построения действительно качественных и прибыльных стратегий необходимо изучать природу волатильности, исследовать причинно-следственные связи и понимать основных участников рынка.

Больше чем инструмент лучшая практика опционного трейдинга построение системы торговли

На рынке с 2005 года. Работаю, преимущественно, с опционами и облигациями. Фьючерсы используются только вместе с опционами. Акциями практически не торгую.

В инвестбизнесе прошел путь от обычного рядового трейдера на опционах до начальника Отдела ДУ. В 2009-2011 год управлял активами крупнейшей в регионе инвесткомпании-профучастника. Есть опыт хеджирования валютных и рыночных рисков в штате крупной российской нефтяной компании. Участвовал в организации и курировании официального маркет-мейкинга биржи по опционам. В настоящее время, вместе с партнерами, являюсь совладельцем бизнеса, оказывающего весь спектр услуг в области опционного трейдинга. Аттестованный специалист фондового рынка (серия 1.0). Соискатель CQF (Certificate in Quantitative Finance).

Считаю, что рынок невозможно прогнозировать, несмотря на большое многообразие методов анализа рынка. Не использую в своей торговле технический, волновой, объемный и прочие методы анализа рынка, т.к. не вижу в этом практической ценности. Это основная предпосылка, на которой я строю свою систему торговли опционами.

*Работа с ценными бумагами является рискованным видом деятельности, результаты инвестирования в прошлом не определяют доход в будущем. При подаче поручений клиенту следует самостоятельно оценить целесообразность, экономическую обоснованность, юридические и иные последствия, риски и выгоды от сделки или иной операции с ценными бумагами/контрактами/валютой, иными предлагаемыми Компанией инвестиционными продуктами, принимая решения исключительно своей волей и в своем интересе, в том числе предварительно изучив условия заключенных с Компанией договоров и ознакомившись с предупреждением о рисках, связанных с проведением операций на рынке ценных бумаг и срочном рынке (Приложение 5 к Регламенту брокерского обслуживания Компании). Формат индивидуального обучения не является инвестиционной консультацией.

Сведения о ставках доходности, результатах инвестиционных решений являются индикативными, представлены исключительно для наглядности и не должны рассматриваться в качестве гарантий или обещаний в будущем эффективности деятельности (доходности вложений). Результаты инвестиционных решений клиента зависят от множества факторов, в том числе от суммы вложений, выбранного тарифного плана, сложившейся рыночной ситуации. Проведение операций типа «шорт» сопряжено с дополнительными рисками изменения цены финансового инструмента, что может привести к потере денежных средств.

Брокерские услуги предоставляются ООО «АЛОР +» на основании Лицензии № 077-04827-100000 от 13.03.2001, выданной ФСФР России. ООО «АЛОР +» ИНН 7709221010 КПП 772501001. Депозитарные услуги предоставляются ООО «АЛОР +» на основании Лицензии ФСФР № 077-10965-000100 от 22.01.2008 г.