цессия долга работника полученная им в подотчет судебная практика

Сотрудник уволился, а задолженность осталась

Работник увольняется, но остается должен компании определенную сумму. Что делать бухгалтеру с этими долгами? Как списать? И есть ли возможность получить их с увольняющегося сотрудника? Давайте разберемся.

При увольнении сотрудника бухгалтер может столкнуться с тем, что у работника имеется непогашенная задолженность перед компанией. Долги могут быть из-за:

Условия по удержанию

Во-первых, не любую задолженность организация может удержать из расчета сотрудника. Все случаи удержания из зарплаты описаны в статье 137 ТК РФ и приведенный там перечень является исчерпывающим.

Так, удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

Обратите внимание, в указанном выше перечне отсутствует задолженность по займам. Это значит, что компания не сможет удержать из зарплаты увольняющегося сотрудника задолженность по непогашенному займу. А вот что касается причиненного работником ущерба, то возможность удержать сумму ущерба из зарплаты предусмотрена, но уже другой статьей Трудового кодекса – статьей 248. При этом существует особенности, о которых вы сможете узнать из статьи.

Во-вторых, общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов (ст. 138 ТК РФ). И, в-третьих, размер удержаний из заработной платы работника исчисляется из суммы, оставшейся после удержания налогов (Письмо Минздравсоцразвития РФ от 16.11.2011 № 22-2-4852).

Как фирме получить остаток долга?

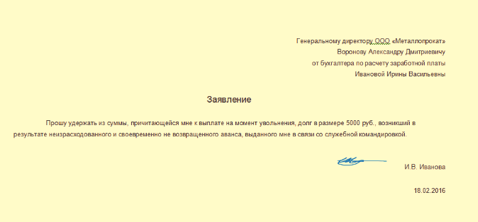

Хорошо, если работник готов это сделать. Тогда недостающая сумма может покрыться за счет оставшихся 80 процентов «увольнительных» выплат. В этом случае можно не разбивать удержание на две суммы, одна из которых укладывается в 20-процентное ограничение, а провести удержание сразу одной суммой. Но для этого обязательно нужно получить от сотрудника заявление на удержание всей суммы долга из зарплаты. Такой документ будет свидетельствовать о волеизъявлении работника распорядиться начисленной заработной платой. В этом случае положения статьи 138 ТК РФ о 20-процентном ограничении применяться не должны (Письмо Роструда от 26.09.2012 № ПГ/7156-6-1).

Если сумма долга оказалась больше суммы окончательного расчета, то остаток задолженности работник может внести в кассу компании, либо перечислить на ее расчетный счет.

Кстати, полученные от работника (а также удержанные из его зарплаты) суммы, возможно, придется включить в налоговую базу по налогу на прибыль. Например, если это суммы излишне выплаченных отпускных. В этом случае не придется корректировать данные налогового учета за период, в котором отпускные были отнесены на расходы. Такие разъяснения дают столичные налоговики в Письме от 11.01.2007 № 21-08/001467@.

Но не во всех случаях возникает обязанность включать в налоговую базу по налогу на прибыль полученные от должника суммы. Например, если это возврат займа, то очевидно, что подобные суммы компании не нужно включать в доход (подп. 10 п. 1 ст. 251 НК РФ). Таким образом, каждая ситуация подлежит отдельному рассмотрению.

Остальное через суд!

Однозначно тут ответить нельзя. Все зависит от конкретной ситуации.

Например, в случае с излишне выплаченными отпускными судебная практика не на стороне работодателя. Суды считают, что компания не может взыскать в судебном порядке с работника, использовавшего отпуск авансом, сумму отпускных за неотработанные дни отдыха. Такую позицию можно увидеть в Определениях Верховного Суда РФ от 12.09.2014 № 74-КГ14-3, от 14.03.2014 № 19-КГ13-18, Апелляционном определении Московского городского суда от 04.12.2013 по делу № 11-37421/2013. Данная правовая позиция была отражена и в Обзоре судебной практики Верховного Суда РФ за третий квартал 2013 года (утвержден Президиумом Верховного Суда РФ от 5 февраля 2014 г.).

Кроме того, если компании не удастся получить деньги от работника за излишне выплаченные отпускные, то придется подать на уволившегося сотрудника справку о невозможности удержать налог. По мнению чиновников, сумма задолженности по излишне полученным отпускным по истечении срока исковой давности превращается в облагаемый доход бывшего сотрудника (Письмо Минфина РФ от 17.06.14 г. № 03-04-06/28915). Позиция чиновников небесспорна, ведь при выплате отпускных с работника уже был удержан НДФЛ. Тем не менее, во избежание споров с ИФНС, соответствующую справку лучше составить.

Помимо этого, потребуется внести «уточнения» и в налоговом учете. Столичные налоговики считают, что расходы работодателя, понесенные в связи с увольнением работника, не отработавшего дни предоставленного отпуска, не учитываются при формировании налогооблагаемой прибыли в связи с их несоответствием положениям статьи 252 НК РФ (Письмо УФНС РФ по г. Москве от 30.06.2008 № 20-12/061148).

А вот если компания обратится в суд за взысканием задолженности, например, по непогашенному займу, то спор, скорее всего, будет разрешен в ее пользу.

Компания простила сотруднику долг

Бухгалтеру нужно иметь в виду, что у бывшего работника может возникнуть доход, облагаемый НДФЛ. Например, если речь идет о невозвращенных подотчетных суммах, то при прощении этого долга у бывшего сотрудника возникает облагаемый доход (Письмо Минфина РФ от 24.09.2009 № 03-03-06/1/610). Чиновники считают, что облагаемый доход появляется у гражданина и в случае прощения ему долга по выплаченным отпускным, которые он не отработал. Поскольку у компании отсутствует возможность удержать НДФЛ в данных ситуациях, то она ограничивается подачей в ИФНС сведений о невозможности удержать налог.

Если речь идет о прощении задолженности по договору займа, то у работника также возникает доход в сумме долга, прощенного кредитором-работодателем (Письмо Минфина РФ от 28.10.2014 № 03-04-06/54626). В этом случае фирма также подает в ИФНС сведения о невозможности удержать налог.

Сумма прощеного долга не учитывается в расходах, так как не соответствует критериям, установленным пунктом 1 статьи 252 НК РФ. Кроме того, в пункте 16 статьи 270 НК РФ прямо указано, что стоимость безвозмездно переданного имущества не уменьшают налогооблагаемую прибыль. Это подтверждают и чиновники (Письмо УФНС России по г. Москве от 20.06.2012 № 16-15/053953@).

Что касается страховых взносов, то здесь ситуация не очень приятная для компаний. Есть разъяснения чиновников, согласно которым в случае прекращения обязательств по возврату работником денежных средств по договору ссуды, сумма невозвращенного долга подлежит обложению страховыми взносами согласно ч. 1 ст. 7 Федерального закона № 212-ФЗ как выплата, произведенная в пользу работника в рамках его трудовых правоотношений с организацией. Такое мнение можно увидеть в Письмах Минздравсоцразвития РФ от 21.05.2010 № 1283-19, от 17.05.2010 № 1212-19.

Однако судебная практика данный вывод не поддерживает. Суды исходят из того, что между выдачей работнику займа (ссуды) и выполнением им трудовых функций отсутствует взаимосвязь, поэтому при прощении долга не возникает объекта обложения страховыми взносами (Определение ВС РФ от 26.09.2014 № 309-КГ14-1674, Постановления ФАС Поволжского округа от 21.05.2013 № А65-18287/2012, от 29.08.2013 № А65-18176/2012).

В целях снижения налоговых рисков советуем оформлять прощение долга уже после того, как работник уволился. В таком случае проверяющим будет сложно вменить компаниям в обязанность начисление страховых взносов, поскольку на момент прощения долга трудовых отношений с работником уже нет.

А может быть оставить долг «висеть» до тех пор, пока не пройдет срок исковой давности? Об этом далее.

Переход долга в разряд безнадежного

С позиции НДФЛ чиновники считают эту ситуацию аналогичной той, когда работодатель оформляет прощение долга. В Письме Минфина РФ от 17.06.2014 № 03-04-06/28915 говорится, что после истечения срока исковой давности списанная задолженность по неотработанным отпускным образует доход гражданина, о котором необходимо сообщить в инспекцию.

А вот с позиции налога на прибыль данная ситуация гораздо выгоднее работодателю, нежели ситуация с прощением задолженности. Дело в том, что налоговое законодательство разрешает компаниям уменьшать налогооблагаемую прибыль на сумму безнадежных долгов, то есть долгов, не реальных к взысканию (подп. 2 п. 2 ст. 265 НК РФ). А безнадежной задолженность становится, в частности, тогда, когда истекает срок исковой давности (п. 2 ст. 266 НК РФ). Например, правомерность отнесения на расходы, учитываемые при налогообложении прибыли, задолженности по подотчетным суммам, не вызывает сомнений и у Минфина (Письмо от 08.08.2012 № 03-03-07/37).

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Цессия долга работника полученная им в подотчет судебная практика

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Определение СК по экономическим спорам Верховного Суда РФ от 8 мая 2019 г. N 306-ЭС18-26294 Суд оставил без изменения определение первой инстанции об удовлетворении заявления о процессуальном правопреемстве, поскольку уступка права требования задолженности по заработной плате и последующее процессуальное правопреемство не приведут к изменению объема прав

Резолютивная часть определения объявлена 6 мая 2019 года.

Полный текст определения изготовлен 8 мая 2019 года.

Судебная коллегия по экономическим спорам Верховного Суда Российской Федерации в составе:

председательствующего судьи Букиной И.А.,

Заслушав доклад судьи Верховного Суда Российской Федерации Букиной И.А., объяснения представителя конкурсного управляющего, Судебная коллегия по экономическим спорам Верховного Суда Российской Федерации установила:

К участию в рассмотрении заявления в качестве третьих лиц, не заявляющих самостоятельных требований относительно предмета спора, привлечены бывшие работники должника в количестве 56 человек.

Определением арбитражного суда первой инстанции от 13.06.2018 заявление Администрации о процессуальном правопреемстве удовлетворено.

Постановлением суда апелляционной инстанции от 07.08.2018, оставленным без изменения постановлением суда округа от 25.10.2018, определение от 13.06.2018 отменено, в удовлетворении заявления Администрации о процессуальном правопреемстве отказано.

Администрация обратилась в Верховный Суд Российской Федерации с кассационной жалобой, в которой просит отменить постановления суда апелляционной инстанции и округа, оставить в силе определение суда первой инстанции.

Определением Верховного Суда Российской Федерации от 05.04.2019 (судья Букина И.А.) кассационная жалоба вместе с делом переданы для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации.

В судебном заседании представитель конкурсного управляющего должником поддержал доводы кассационной жалобы Администрации.

Администрация, Управление ФНС России по Саратовской области, а также третьи лица, надлежащим образом извещенные о времени и месте рассмотрения кассационной жалобы, в судебное заседание своих представителей не направили, в связи с чем дело рассмотрено в их отсутствие.

Проверив материалы обособленного спора, обсудив доводы, изложенные в кассационной жалобе, выслушав представителя конкурсного управляющего, Судебная коллегия по экономическим спорам Верховного Суда Российской Федерации считает, что обжалуемые судебные акты подлежат отмене по следующим основаниям.

Как установлено судами и следует из материалов дела, между Администрацией и работниками должника в количестве 56 человек в сентябре 2017 года были заключены договоры уступки права требования (цессии), по условиям которых работники уступили Администрации право требования взыскания с должника задолженности по заработной плате в размере, включенном в реестре требований кредиторов должника (вторая очередь), а Администрация обязалась оплатить за уступаемые права денежные средства в размере, соответствующем их номиналу (в размере передаваемых прав), до 31.12.2017.

В соответствии с условиями указанных договоров права требования работников (бывших работников) к должнику о взыскании задолженности в общей сумме 1 587 978,10 руб. перешло в полном объеме к Администрации с момента их подписания.

Принятые на себя в соответствии с условиями договоров цессии обязательства по оплате стоимости уступленных прав (требований) Администрацией исполнены в полном объеме.

Данное обстоятельство послужило основанием обращения Администрации в арбитражный суд с заявлением о процессуальной замене кредиторов во второй очереди реестра требований кредиторов должника в соответствующих суммах на Администрацию.

Отменяя определение суда первой инстанции и отказывая в удовлетворении заявления Администрации о процессуальной замене, суд апелляционной инстанции, сославшись на правовую позицию Верховного Суда Российской Федерации, изложенную в определении от 06.07.2017 N 308-ЭС17-1556, в том числе исходил из того, что коль скоро Администрация является учредителем и собственником имущества должника, то именно она должна нести негативные последствия, связанные с банкротством предприятия, в том числе путем погашения задолженности перед работниками по заработной плате. В связи с чем, суд апелляционной инстанции признал, что своими действиями Администрация фактически компенсировала негативные последствия своего ненадлежащего управления должником и его имуществом, использовав при этом гражданско-правовой механизм заключения договоров уступки права требования, что не приводит к процессуальной замене указанных кредиторов на Администрацию.

Суд апелляционной инстанции также посчитал, что погасив задолженность должника перед его работниками, Администрация фактически предоставила должнику заем, что свидетельствует о пополнении оборотных средств в связи с управлением должником и его имуществом, то есть о корпоративном характера требования.

С выводами суда апелляционной инстанции согласился суд округа.

Вместе с тем, судами апелляционной инстанции и округа не учтено следующее.

Требования, в отношении которых заявлено о процессуальном правопреемстве, возникли перед работниками по выплате заработной платы и переданы Администрации по договорам цессии на возмездной основе.

После включения судом требований об оплате труда лиц, работавших по трудовому договору, в реестр требований кредиторов должника они становятся требованиями кредиторов в деле о банкротстве и не обладают требуемой неразрывной связью с личностью кредитора, в связи с чем, установленный статьей 383 Гражданского кодекса Российской Федерации запрет уступки права не нарушается.

Таким образом, избранная Администрацией модель исполнения обязательств перед работниками с использованием гражданско-правового механизма уступки прав требований не противоречит закону и обеспечивает выполнение социальной функции в процедурах банкротства, запрет которой дестимулирует (лишает правового смысла) намерение собственника к исполнению обязательств перед работниками в условиях неплатежеспособности предприятия.

Вопреки выводам суда апелляционной инстанции выплата работникам денежных средств в порядке исполнения договоров уступки права (требования) не повлекла пополнение оборотных средств должника и не может быть квалифицирована в качестве заемных обязательств должника.

Уступка прав требования задолженности по заработной плате и последующее процессуальное правопреемство не приведут к изменению объема прав, а также возможности контроля за процедурой со стороны Администрации, поскольку по смыслу положений статьи 12 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» кредиторам второй очереди (работникам) не предоставлено право голоса на собрании кредиторов, на что правильно указал суд первой инстанции.

Более того, положениями статьи 7 Федерального закона от 14.11.2002 N 161-ФЗ «О государственных и муниципальных унитарных предприятиях» предусмотрено, что в случаях, когда несостоятельность (банкротство) государственного или муниципального предприятия вызвана собственником его имущества, то на последнего может быть возложена субсидиарная ответственность при недостаточности имущества должника.

Таким образом, отказав в процессуальном правопреемстве по мотивам того, что Администрация как собственник имущества должника должна нести негативные последствия, связанные с банкротством предприятия, суды апелляционной инстанции и округа фактически предрешили исход спора о привлечении контролирующего должника лица к субсидиарной ответственности применительно к обязательствам должника перед кредиторами второй очереди (работниками), не устанавливая при этом соответствующих оснований.

Ссылка судов апелляционной инстанции и округа на определение Верховного Суда Российской Федерации от 06.07.2017 N 308-ЭС17-1556 ошибочна, поскольку изложенная в нем правовая позиция имеет отношение к иным обстоятельствам спора, то есть фактические обстоятельства по указанному и настоящему спору не являются схожими.

Допущенные судами апелляционной инстанции и округа нарушения норм права являются существенными, без их устранения невозможны восстановление и защита прав и законных интересов Администрации, в связи с чем, постановление суда апелляционной инстанции от 07.08.2018 и постановление суда округа от 25.10.2018 подлежат отмене с оставлением в силе определения Арбитражного суда Саратовской области от 13.06.2018.

Руководствуясь статьями 291.11-291.14 Арбитражного процессуального кодекса Российской Федерации, Судебная коллегия по экономическим спорам Верховного Суда Российской Федерации определила:

постановление Двенадцатого арбитражного апелляционного суда от 07.08.2018 и постановление Арбитражного суда Поволжского округа от 25.10.2018 по делу N А57-17489/2016 отменить.

Определение Арбитражного суда Саратовской области от 13.06.2018 по указанному делу оставить в силе.

| Председательствующий судья | И.А. Букина |

| Судья | Д.В. Капкаев |

| Судья | И.В. Разумов |

Обзор документа

Районная администрация просила назначить ее правопреемником граждан, которые требовали от обанкротившегося предприятия вернуть долги по зарплате. ВС РФ согласился с первой инстанцией, которая удовлетворила эту просьбу.

Уступка и процессуальное правопреемство не изменят объем прав, а также позволят администрации контролировать процедуру, ведь у работников как кредиторов второй очереди нет права голоса на собрании кредиторов.

Как закрыть подотчет директора в 2021 году: шесть способов в помощь бухгалтеру

Директор не отчитался по подотчету — классика жанра и вечная головная боль бухгалтера. Расскажем, что будет, если не закрыть подотчет, и какими способами можно списать зависшие суммы, чтобы не пришлось судиться с налоговиками.

Что будет, если бросить ситуацию на самотек

Подотчетные деньги, которые директор не возвратил в срок, отражаются в учете, как долг перед предприятием. Такой долг может висеть достаточно долго — до истечения срока исковой давности по ст. 196 ГК РФ (три года).

Эти деньги не являются доходом директора и не подлежат обложению НДФЛ.

Удержать налог предприятие вправе только в двух ситуациях:

Казалось бы, все не так уже плохо, — ну есть подотчет, висит себе, никому не мешает, какие проблемы? Однако не все так просто, если:

то при налоговой проверке инспекторы могут признать этот долг доходом директора. Результатом станет начисление на сумму долга страховых взносов, НДФЛ, а также штрафов и пеней.

Примеры судебной практики:

Немного теории о подотчете

До того, как мы озвучим возможные варианты погашения долга, кратко озвучим ключевые моменты действующего законодательства.

Сегодня правила наличных расчетов регулирует Указание ЦБ от 09.12.2019 № 5348-У. Согласно Указанию организация не вправе потратить возвращенные подотчетные средства на какие-либо цели напрямую. Эти деньги нужно обязательно внести на расчетный счет, а уже потом — потратить на необходимые нужды.

Таким образом, если в кассовых документах отражен возврат подотчетной суммы, а далее эти деньги тут же выданы из кассы на какие-либо цели, минуя р/с — это нарушение действующего законодательства.

Это нарушение карается по ст. 15.1 КоАП РФ: руководителя могут наказать на сумму от 4 до 5 тыс. рублей, а саму организацию — на сумму от 40 до 50 тыс. рублей.

И еще важный момент :

Согласно последней редакции Указаний ЦБ от 11.03.2014 № 3210-У организация самостоятельно устанавливает сроки, в которые работник должен отчитаться по подотчетным суммам. То есть выдавать деньги под отчет можно не только на несколько дней (месяцев), но и даже несколько лет.

Но нужно понимать, что такой длительный срок должен быть обоснован производственной необходимостью. В противном случае налоговики опять же могут переквалифицировать висящий долг в доходы. Однако установить разумный, но достаточно протяженный срок — можно.

Например: прописать в приказе, что директор должен отчитаться по подотчету в течение полугода. Этот срок дает возможность подобрать оптимальный вариант погашения долга, если документов, подтверждающих целевые расходы, нет.

Но вот срок подачи авансового отчета истек, а денег и документов нет, как погасить долг? Приведем несколько доступных вариантов.

Удержать долг из заработной платы

Классический способ погашения долга. Удержать сумму долга из заработной платы можно только с согласия директора.

Приказ об удержании нужно подписать в течение месяца с даты окончания срока возврата подотчетной суммы.

Размер удержания не должен превышать 20% от суммы заработной платы. Если сумма долга большая, вычитать ее придется в несколько этапов.

Пример: долг директора по подотчету — 200 тыс. рублей. Его заработная плата — 100 тыс. рублей. Значит ежемесячно из зарплаты можно удерживать сумму в размере:

(100 тыс. руб. — 100 тыс. руб. * 13%) * 20% = 17,4 тыс. руб.

Таким образом на руки ежемесячно директор будет получать:

100 тыс. руб. — 13 тыс. руб. (НДФЛ) — 17,4 тыс. руб. = 69,6 тыс. руб.

Страховые взносы на сумму заработной платы начисляются в общем порядке.

На прибыль компании сумма выданного и возвращенного подотчета никак не влияет, ведь ни дохода, ни расхода не возникло.

Выдать заем на сумму долга

Заключаем с директором договор процентного займа (именно процентного, чтобы снять проблему ежемесячного начисления дохода с материальной выгоды). Переводим средства на карточку директора или выдаем деньги из кассы.

Важно: выдать заемные средства из кассы напрямую нельзя. Если по каким-либо причинам перевести деньги сразу на личный счет заемщика невозможно, то нужную сумму необходимо снять с расчетного счета.

Далее директор погашает подотчет полученными средствами. Сразу оговоримся, что долг в данном случае никуда не исчезает. Просто «переезжает» в другую строку баланса. Договор займа может быть оформлен на любой срок. Так как договор процентный, то есть налицо экономическая выгода для организации, то вопросов у проверяющих, как правило, не возникает.

В дальнейшем организация долг директору может простить.

Простить долг

Прощение долга оформляют договором дарения. Сумма прощенного долга облагается НДФЛ. При удержании налога из суммы долга вычитают 4 тыс. рублей, если ранее в этом году директор подарков от компании не получал (п. 28 ст. 217 НК РФ). Налог удерживают при ближайшей выплате дохода в денежной форме.

Однако налоговики могут проверить операции по прощению долга на обоснованность и периодичность. Если использовать этот метод систематически и без оснований, то избежать последствий в виде начисления страховых взносов уже не удастся.

Пример: долг директора составляет 200 тыс. руб. На дату подписания договора дарения у директора возникает налогооблагаемый доход. НДФЛ:

(200 тыс. руб. — 4 тыс. руб.) * 13% = 25,48 тыс. руб.

Сумму прощенного долга в расходах организации не учитывают.

Такском дарит новым клиентам годовую скидку 50% на электронную отчетность Онлайн-Спринтер при переходе от конкурентов. Меняйте оператора с выгодой.

Выплатить дивиденды и погасить долг этой суммой

Если ваш директор является учредителем, а по итогам отчетного периода организация получила прибыль, можно погасить подотчет за счет дивидендов.

Важно: если вы собираетесь выплатить дивиденды собственнику ООО до окончания года (например: по итогам квартала), сначала нужно убедиться, что возможность выплаты промежуточных дивидендов зафиксирована в уставе общества.

Составляем протокол учредителей (решение единственного учредителя) и справку о начислении дивидендов.

Полагающуюся к уплате сумму перечисляем директору — участнику ООО в установленный срок. Далее директор снова вносит средства в кассу или на счет организации, как возврат подотчета.

Дивиденды облагаются НДФЛ по ставке 13% до суммы в 5 млн руб., и 15% с суммы превышения.

Пример: сумма начисленных дивидендов — 200 тыс. руб. НДФЛ к уплате составит: 200 тыс. руб. * 13% = 26 тыс. руб.

Страховые взносы уплачивать не нужно. В базу по налогу на прибыль или УСН включить дивиденды нельзя.

Купить у директора ТМЦ

Можно купить у директора товарно-материальных ценности: стол, кресло, шкаф, ноутбук, запчасти, оборудование, стройматериалы для ремонта и т. д. А может в вашей компании уже используется имущество директора, которое нигде не учтено. Самое время правильно это оформить.

Оформляем договор купли-продажи и акт приема-передачи. Или составляем закупочный акт, который заменяет оба указанных документа (форма № ОП-5 или самостоятельно разработанный бланк со всеми необходимыми реквизитами). Выплачиваем директору стоимость имущества, а далее он за счет этих средств погашает зависший подотчет.

НДФЛ со стоимости проданного имущества директор должен заплатить самостоятельно. В данной ситуации организация не выступает налоговым агентом.Однако, если это имущество находилось в собственности директора больше 3 лет, или его стоимость не превышает 250 тыс. руб. — то ему не придется ни уплачивать налог, ни подавать декларацию 3-НДФЛ ( закон от 02.07.2021 № 305-ФЗ).

При этом организация вправе учесть приобретенные ТМЦ в расходах.

Пример: директор продал компании 10 стульев для офиса, 2 стола, копировальный аппарат, 2 ноутбука, 2 болгарки и строительные материалы для ремонта цеха на общую сумму 200 тыс. руб. Покупку оформили закупочным актом. Обязанности отчитаться перед налоговой инспекцией и уплатить налог у директора не возникает. Организация может отнести стоимость малоценки на расходы.

Списать часть трат на представительские расходы

При условии наличия первичных документов можно переквалифицировать обеды в ресторанах, доставку гостей до места проведения мероприятия и обратно в проведение деловых переговоров в интересах бизнеса.

Скажем сразу, документов потребуется немало. Если суммы мизерные, то затраты времени на оформление документов себя не оправдают.

В частности вам могут потребоваться:

Представительские расходы можно учесть в расходах по налогу на прибыль, но только в пределах норматива: не больше 4% от фонда оплаты труда за отчетный (налоговый) период (п. 2 ст. 264 НК РФ).

В расходы по УСН представительские расходы включить нельзя, так как этих расходов нет в закрытом перечне п. 1 ст. 316.16 НК РФ.

Три полезных совета напоследок

1. Не стремитесь списать сумму подотчета единовременно, лучше это делать по частям.

2. Старайтесь не вносить в кассу полную сумму ранее выданного подотчета, хотя бы часть стоит потратить.

В противном случае проверяющие могут начислить НДФЛ с материальной выгоды за беспроцентное использование денежных средств.

3. По мере сил и возможностей боритесь с регулярной практикой траты денег организации на личные цели. Это крайне сложная задача, но важно донести до руководителя, что бездумные расходы наносят ущерб организации и чреваты санкциями со стороны налоговой инспекции.