чем полезна дебетовая карта

Дебетовая карта: что это и зачем она нужна

Дебетовая или платежная карта – это банковский продукт, используемый для хранения собственных средств и проведения безналичных платежей. На ней отсутствует кредитный лимит. Клиент самостоятельно размещает деньги на счет либо получает их от других физических лиц или организаций.

Исходя из обозначения, становится понятным, для чего нужна дебетовая карта:

Наличие платежной карточки позволяет не носить с собой кошелек с деньгами. Относится это и к поездкам за границу, так как платежные системы VISA и MasterCard популярны во многих странах мира.

Дебетовая и кредитная карты: одно и то же?

Визуально сложно различить эти два вида пластика, так как единственное отличие может быть только в надписи debit или credit. Но все же это разные банковские продукты.

В отличие от кредитной карты, на дебетовой отсутствует кредитный лимит. Клиент может использовать только собственные деньги. Исключение составляет наличие на платежной карточке овердрафта, но он предоставляется не так часто, а доступные для использования суммы значительно ниже, чем на кредитке.

В связи с этим возникает и другое отличие: льготный период. Он есть только на кредитке. За пользование овердрафтом проценты начинают начисляться в тот же день. Но есть и плюс: они в несколько раз ниже, чем на кредитке.

Типы дебетовых карт

В зависимости от платежной системы, есть несколько видов дебетовых карт:

Наибольшей популярностью в мире пользуются два первых вида. Последняя платежная система – российская и используется на территории страны.

Существуют и другие классификации: по предназначению (социальные, зарплатные, стипендиальные), валюте (рублевые, валютные, мультивалютные), условиям обслуживания дебетовой карты в зависимости от тарифного плана (отличаются в разных финансовых учреждениях).

Как оформить дебетовую карту банка и требования к клиентам

Чтобы заказать дебетовую карту, не нужно соответствовать множеству требований. Главное условие – наличие паспорта.

Самостоятельно получить дебетовую карту можно с 14 лет.

В некоторых банках можно оформить «детские» карточки для клиентов в возрасте 6-14 лет. Они привязываются к пластику одного из родителей или опекунов, которые и подают заявление на открытие пластика.

После того как клиент выбрал, в каком банке лучше открыть карточку, ему необходимо оставить заявку. Сделать это можно двумя способами:

Не все банки дают возможность оформления сразу двумя способами. К примеру, Сбербанк требует личного присутствия во время заполнения заявления, а Тинькофф работает исключительно онлайн.

Как пользоваться банковским продуктом

Обычно с этим не возникает сложностей, так как клиенты распоряжаются собственными деньгами и не нужно вносить ежемесячные платежи. Стоит уделить внимание только нескольким моментам.

Пополнение карточки возможно через:

Снимать наличные можно:

Важно обратить внимание на комиссии за снятие, так как в зависимости от способа они отличаются.

Что делать, если при расчете появилась надпись «Карта не активна»

Это может произойти по двум причинам:

Блокировка может произойти в результате мошеннических действий или в результате технического сбоя.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Дебетовые карты

Банковские карты постепенно вытесняют наличные. Практически у каждого человека есть пластиковая карта. С ней удобно получать зарплату, переводить деньги близким, расплачиваться в интернете. Несмотря на такую популярность, не все знают, как начисляется кэшбэк и проценты на остаток, где снимать наличные без комиссии, в чём разница между дебетовой картой и кредиткой.

Что такое дебетовая карта, почему так называется и зачем она нужна

Дебетовая карта — это банковская карта, которой можно расплачиваться в магазинах и супермаркетах, но только своими деньгами (исключение – карты с овердрафтом). Такое название происходит от слова «дебет» (бухгалтерский термин) и переводится с латыни как «должен».

Зачем нужна дебетовая карта?

А ещё снимать наличные в банкоматах, оплачивать услуги ЖКХ онлайн, совершать платёж по кредиту или ипотеке без визита в банк.

Виды дебетовых карт

Дебетовки отличаются по четырём критериям:

Платёжная система

Уровень клиента

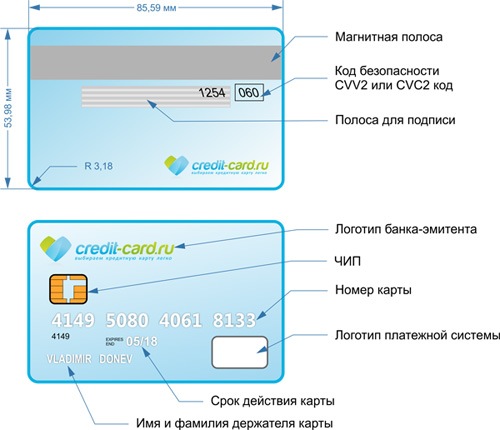

Защита карты

Персонализация

С магнитной лентой

Платёжная система

МИР — это российская платёжная система. Создана в 2015 году. С 1 июля 2021 года все пенсии и пособия получают только на карту этой платёжной системы.

Visa и MasterCard — международные платёжные системы.

Уровень клиента

Золотая или платиновая карта даёт своему владельцу повышенные лимиты на снятие наличных или перевод средств. Её обслуживание стоит дороже.

Защита карты

В магнитной полосе закодирована информация о клиенте, при проводке карты через платёжный терминал информация считывается системой.

Карта с чипом — информация вшита в чип. Этот способ защиты безопаснее и надёжнее, чем магнитная лента

Комбинированные — совмещают оба уровня защиты.

Персонализация

Именная карта — карта с именем владельца. Выдаётся по срокам от двух до десяти дней. Заявление на неё нужно оформить заранее и дождаться уведомления от банка о том, что карта изготовлена.

Неименная карта. В отличие от именной, её не нужно изготавливать, карты хранятся в банке. Например, карту Momentum в Сбере можно оформить за 10 минут.

Чем ещё неименная карта отличается от именной:

Ограничений на оплату товаров в интернете по карте Momentum нет.

Плюсы и минусы

Достоинства дебетовой карты:

Владельцам карт всегда нужно быть внимательными и никому не сообщать данные. Ни номер карты, ни CVC-код (трёхзначный код на обороте карты), ни код из смс от банка при оплате.

Как пользоваться дебетовой картой

Есть три операции: оплата онлайн или в магазинах, снятие наличных и перевод денег со своей карты на другую.

Как платить картой в магазинах и онлайн

Если карта бесконтактная, для оплаты покупок в магазинах достаточно просто приложить её к платёжному терминалу. Если нет, то карту нужно вставить в терминал.

Чтобы сделать покупку онлайн в интернет-магазине, нужно:

Затем после ввода всех данных транзакцию нужно будет подтвердить – ввести код, полученный в смс.

Как пополнить

Есть несколько способов:

Как снимать наличные

Чтобы снимать без комиссии, нужно выбрать банкомат своего банка или партнёра. Список банков-партнёров можно найти на сайте.

Некоторые сторонние банки позволяют снимать деньги с карт других банков, но взимают за это комиссию.

Как использовать для получения зарплаты

Если сотрудник уже работает, то при оформлении зарплатного проекта он получит карточку в бухгалтерии или в отделении банка. Бухгалтер 2 раза в месяц будет переводить зарплату по реквизитам на карту работника.

Если человек устраивается на новую работу и у него уже есть своя пластиковая карточка, тогда бухгалтерия запросит реквизиты. Может понадобиться номер дебетовки и номер счёта.

Каждый работник может сам выбирать банковскую карту того банка, в котором он хочет получать зарплату.

Как переводить деньги

Удобнее это делать через мобильное приложение или на сайте банка. Но есть и другие способы:

В крупных банках консультанты помогают с такими операциями.

Выбор дебетовой карты

Рассмотрим критерии выбора.

Сколько стоит обслуживание

Обслуживание бывает бесплатным или условно бесплатным. Есть и платное обслуживание.

Для условно бесплатного нужно выполнять конкретные условия: тратить или хранить на счетах банка определённую сумму.

Условия обслуживания по картам:

Для карты Opencard плата за выпуск 500 рублей, но эти деньги сразу вернутся на счёт бонусными рублями, как только расходы составят 10 000 рублей.

SMS-уведомления

После каждой операции по карте пользователю приходит смс о сумме списания или пополнения и остатку средств. Такая услуга подходит владельцам карт, которые не умеют или не хотят пользоваться мобильными приложениями. Остальным удобнее смотреть операции в мобильном приложении, и это бесплатно.

Стандартно банки снимают от 59 до 99 рублей в месяц за смс-уведомления. Услуга подключается по умолчанию, в день выдачи карты. Отключить можно самостоятельно в любое время.

Отключить услугу можно на сайте и в мобильном приложении.

В какой валюте лучше открыть дебетовую карту

Если карта нужна для ежедневных покупок, оплаты услуг ЖКХ, снятия наличных, тогда — рублёвая.

Если в планах отправиться за границу, тогда лучше оформить карту в валюте той страны, где пройдёт отпуск. Это позволит не терять деньги на разнице курсов валют и конвертации.

Для карты Тинькофф Блэк достаточно просто добавить необходимую валюты через приложение.

У СберБанка нужно будет оформить СберКарту Тревел, просто добавить валютный счёт на СберКарту не получится. Обслуживание для Тревел платное — 200 руб. в месяц.

Как работает кэшбэк для дебетовок

Что такое кэшбэк? Это когда часть потраченных на покупки денег возвращается на карту. Обычно кэшбэк — 1−1,5% на все покупки и до 15−20% у партнёров. Деньги возвращаются в начале месяца.

Кэшбэк не начисляется за снятие наличных, за перевод средств с карты.

Проценты на остаток

Каждый месяц банк начисляет проценты за то, что клиент хранит на карте свои деньги. Есть и дополнительные условия.

Карта

Проценты на остаток

Дополнительные условия

4% — на сумму до 300 000 руб., при тратах от 3000 руб.,

6% — на сумму до 300 000 руб., при тратах от 3000 руб.

С подпиской Tinkoff Pro

Если сумма трат меньше 3000 руб., проценты не начисляются

Только по карте для пенсионеров (3,5% годовых)

7% — в первый месяц активации карты

3% — после первого месяца

На накопительный счёт новым владельцам в первые 2 месяца

#Кэшбэк от Райффайзена

Не все банки начисляют проценты на остаток.

Карты для разных социальных групп

Карты выпускают для разных возрастных категорий:

Отличие от кредитной карты

Основное отличие дебетовой карты от кредитной:

Оформить дебетовую карту проще, чем кредитку. У банка меньше требований к клиенту.

Как оформить дебетовую карту

Оформить онлайн на сайте, заполнить свои данные и указать адрес доставки. Тинькофф и Открытие работают по такому формату. В Сбере необходимо лично посетить офис с паспортом.

Для онлайн-заявки: зайти на сайт банка, внести свои данные, выбрать адрес доставки, подождать карту от двух до десяти дней. Срок доставки зависит от региона.

Для Сбера: указать данные в заявке, выбрать офис, в ответном смс банк сообщит дату и время для визита. Либо сразу посетить банк с паспортом и оформить карту Momentum.

Что такое дебетовая карта: для чего она нужна и как выбрать

Посмотрите в свой кошелек, наверняка у вас там есть хотя бы одна пластиковая карточка банка. Она дебетовая или кредитная? Знаете, в чем разница?

Различают три вида банковских карт: расчетные (дебетовые), кредитные и предоплаченные. В этой статье я простыми словами объясню, что такое дебетовая карта.

Пластиковые платежные средства заняли свое место в нашей жизни, они доступны людям разного возраста и дохода. Каждая финансово-кредитная организация борется за право иметь нас в числе своих клиентов. Они стараются привлечь выгодными условиями, бонусами и другими привилегиями. Разобраться в многообразии выпускаемых цветных карточек непросто, но необходимо. Этим мы сейчас и займемся.

Что значит дебетовая карта и чем она отличается от кредитной?

Дебетовая карта – это электронное платежное средство для оплаты товаров, работ и услуг. Сумма платежа не может превышать объем денег на нашем счете, к которому она привязана. Не хватает средств? Пополните депозитный счет в банке.

В переводе с латыни слово «дебет» означает «нам должны». Таким образом, банк по первому требованию обязан предоставить необходимую сумму, которая хранится на нашем счете. Сделать запрос денег можно со своего компьютера, смартфона или через банкомат.

Основное отличие дебетовой карты от кредитной – это принадлежность денежных средств, которыми мы пользуемся. Кредитная дает право расплачиваться средствами банка, для этого необязательно иметь собственные деньги на счете. Дебетовая – только в пределах суммы на личном счете, без привлечения кредита банка.

Исключение составляет услуга овердрафт.

Овердрафт: реальная выгода или неприятный сюрприз?

Банк может разрешить пользоваться его деньгами (овердрафт). Различают разрешенный и неразрешенный (технический) овердрафт.

Разрешенный овердрафт. Как правило, эта услуга предлагается банком после изучения платежеспособности клиента на протяжении нескольких месяцев. Представляет собой мини-кредит на короткий срок. Если вам не хватает собственных денег на счете для проведения оплаты, овердрафт дает право погасить недостающую сумму за счет средств банка. Конечно, не бесплатно.

Другой случай – неразрешенный (технический) овердрафт. Чтобы неожиданно для себя не оказаться в долгах, давайте разберемся с этим понятием. Случаи возникновения технического овердрафта:

Таким образом, есть возможность уйти в «минус» и с дебетовой картой. Поэтому стоит всегда иметь на ней небольшой остаток (в пределах 500 руб.), чтобы своевременно погасить задолженность. Если приходится часто прибегать к заемным средствам, то лучше завести кредитку, на которой предусмотрен льготный беспроцентный период пользования «чужими» деньгами.

Посмотрим карте в лицо

Чтобы разобраться в вопросе, как пользоваться пластиковым платежным средством, изучим его лицевую и обратную стороны. Какую информацию они нам дают?

Как пользоваться дебетовой картой?

До снятия наличных денег убедитесь, что вы выбрали банкомат «родного» банка. Снятие в «чужих» банкоматах часто сопровождается комиссией. Вставьте платежное средство в картоприемник и четко следуйте инструкции, написанной на экране или озвученной голосом.

При оплате товаров или оказанных услуг передайте карточку кассиру или самостоятельно вставьте ее в терминал. Если она оснащена технологией PayPass, то просто приложите ее к терминалу для считывания информации. Введите пин-код при необходимости. Иногда требуется поставить подпись на чеке или в окошке терминала.

При совершении операций онлайн достаточно авторизоваться в личном кабинете на сайте банка или войти в мобильное приложение на смартфоне. Будьте готовы к дополнительной проверке при перечислении крупной суммы денег. Может последовать звонок из банка и ряд вопросов, которые помогут вас идентифицировать и доказать добровольность операции.

Пару месяцев назад я оплачивала обучающий курс в размере 9 000 рублей. Платеж не прошел. В течение одной минуты мне позвонили из банка и попросили ответить на вопросы. Некоторые из них заставили реально напрячься и вспомнить нужную информацию. Например, по какому адресу я последний раз снимала деньги в банкомате.

Если вы больше не нуждаетесь в дебетовой карте и хотите ее закрыть, то сделать это необходимо в отделении банка. Просто забыть о ней не получится, потому что банк будет продолжать списывать годовое обслуживание. А это грозит вам уходом в «минус».

Для чего нужна дебетовая карта?

Дебетовая карта используется не только для оплаты товаров и услуг, но и для:

В моих отдельных статьях вы можете подробнее почитать о дебетовых картах:

Виды дебетовых карт

Дебетовые карты классифицируют по ряду признаков:

Отличие состоит в стоимости годового обслуживания, комиссиях, объеме предоставляемых услуг, степени защищенности и бонусах.

Если вы планируете использовать карту за границей, то стоит позаботиться о том, чтобы она принадлежала к одной из международных платежных систем. Например, Visa или MasterCard. Базовой валютой Visa является доллар, а MasterCard – евро. Заказывая себе пластиковую карту, подумайте, в какой стране мира вы будете ею расплачиваться, чтобы избежать списания курсовой разницы.

Платежные средства банка имеют разный уровень защиты. Магнитная лента часто стирается, легко копируется мошенниками и требует времени для считывания информации при оплате. В современные карточки вставляется специальный чип, который содержит полную информацию о владельце и состоянии его счета. Его сложнее подделать или скопировать, а скорость считывания данных платежными терминалами выше.

Именные карты выпускаются с рельефной надписью имени и фамилии владельца. Широкое распространение получили неименные (без имени владельца на пластике). Главное их преимущество – это быстрое оформление (несколько минут). По степени защиты они ни в чем не уступают именным. Но имеют ограниченный функционал: введение пин-кода, сложности при онлайн-покупках, нельзя расплачиваться за границей.

Некоторые карточки оснащены технологией бесконтактного платежа PayPass. Она создана для ускорения и упрощения расчетов. Не требуется подписи владельца и ввода пин-кода (при покупке до 1 000 руб.) Достаточно поднести карту к устройству, считывание происходит мгновенно.

Также карты могут быть с дополнительными привилегиями для владельца. Например, бесплатный медицинский полис, дополнительная страховка от мошенников, бесплатный СМС-банкинг, скидки и бонусы при покупках. Годовое обслуживание их значительно дороже, чем стандартных карт.

Решили оформить карту? На что обратить внимание?

На официальных сайтах банков есть вся необходимая информация о видах дебетовых карт и условиях их обслуживания. Все нюансы рассмотрены в моей статье про выбор дебетовой карты.

Перед окончательным решением советуем еще раз обратить внимание на следующее:

Дебетовая или кредитная карта: как проверить?

У современного человека может быть несколько карт разных банков, предназначенных для разных целей. Например, зарплатная, накопительная или валютная. Возможна ситуация, когда владелец элементарно забыл, какая из карт у него дебетовая, а какая кредитная. Ошибка может слишком дорого стоить. Ведь и та, и другая – это платежный инструмент, но к разным счетам.

Дебетовая карта – это ключ к вашим личным деньгам, которые есть на банковском счете. Чтобы “что-то” снять, надо это “что-то” положить. Кредитная карта – ключ к «чужим» средствам, которые банк вам дает и не просто хочет получить их назад, но и заработать на этом.

Но чем в таком случае отличается дебетовая карта от кредитной? Как проверить? К сожалению, визуально это сделать практически невозможно. Очень редко на лицевой стороне может быть написано Debet или Credit. Все остальные признаки, активно обсуждаемые в интернете, не применимы ко всем без исключения картам. Поэтому предлагаю воспользоваться простыми, но проверенными способами:

Заключение

Современная дебетовая карта – это удобный, доступный и надежный инструмент. При правильном использовании она экономит время и деньги. Получить карту сегодня может любой человек. Банк не требует подтверждения нашей платежеспособности. При выборе стоит потратить немного времени на изучение информации на официальных сайтах банков.

Будем рады, если наша статья помогла вам понять, что значит дебетовая карта и разобраться в вопросах ее эффективного использования. Комментируйте и задавайте вопросы, обязательно всем отвечу.

Дебетовая карта: что это такое простыми словами

Практически весь мир с оплаты наличными переходит на пластиковые карточки. Однако до сих пор не все знают, что такое дебетовая карта и какие бонусы можно с помощью нее получить.

Понятие «дебетовая карта» у многих на слуху. Что это такое простыми словами?

Что такое дебетовая карта и как ей пользоваться

Дебетовая карта (ДК) – это пластиковая карточка для безналичных расчетов и накопления.

Чтобы начать пользоваться ДК, нужно оформить ее в любом финансовом учреждении. В таблице собраны все виды ДК.

| Платежная система | Уровень | Персонализация | |

| «Мир» – действует только в РФ | Стандартные | С чипом | Неименные – выдаются моментально |

| MasterCard – международная | Золотые | С магнитной лентой | Именные – выпуска карточки придется подождать несколько дней |

| Visa – международная | Платиновые | Комбинированная – совмещает оба уровня защиты | — |

Многие не понимают разницу между ДК и кредитной картой. Действительно, визуальных различий у них нет. Но ДК отличается от кредитной тем, что на ней хранятся ваши деньги, а не заемные средства от банка. Однако некоторые клиенты пользуются овердрафтом. Что значит это слово?

Овердрафт – особая форма краткосрочного кредита. Его выдают на особых условиях, которые заранее обговариваются с клиентом.

Перед оформлением овердрафта заранее оговаривается процентная ставка, лимит и срок займа. Услуга будет доступна после того, как вы подтвердите свою платежеспособность.

Визуально ДК представляет собой простую карточку, на которой указаны шестнадцатизначный номер, имя владельца и срок действия (месяц и год). На обратной стороне можно найти код безопасности, без которого тяжело совершить покупку.

Управлять карточкой довольно просто. Основные преимущества финансового продукта:

Банки предлагают клиентам разные тарифы ДК. От этого затем будет зависеть, сколько процентов вам будет начисляться на остаток счета и какой кешбэк вы будете получать. Кроме того, вы сможете получать скидки в компаниях-партнерах банка. Выбирать тариф нужно в зависимости от того, на что вы чаще всего тратите деньги.

У Марины две кошки и собака. Из-за этого ежемесячно она тратит более 5 тысяч рублей на услуги в ветеринарных клиниках и покупки в зоомагазинах. В интернет-отзывах она прочла о ДК, после чего оформила ее. Теперь с каждой покупки Марине возвращается кешбэк.

Как оформить дебетовую карту

Оформить ДК можно двумя способами – оставить заявку онлайн или обратиться в банк.

Такой способ получения ДК самый простой. Процедура занимает всего пару минут, а дебетовую карту могут привезти прямо к вам домой. Обычно для ее получения нужно:

Совкомбанк доставит дебетовую карту прямо до вашего дома за сутки. Оформить ее можно онлайн на сайте банка. Карточка выпускается бесплатно.

Сколько стоит обслуживание карты

Цена на обслуживание карточки обычно зависит от предоставляемого набора услуг и выбранного тарифа.

Важно: чем выше стоимость обслуживания карточки, тем больше преимуществ получает клиент.

Анна любит путешествовать, к 25 годам она посетила 15 стран. Недавно она оформила дебетовую карту с высоким уровнем привилегий. За обслуживание она платит 5 тысяч рублей в год, но взамен получает возможность получать скидки на авиабилеты и проживание в отелях. Дополнительным бонусом стало уменьшение цен на экскурсии и аренду авто.

Зарплатные и социальные карточки чаще всего бесплатные. Однако за СМС-информирование и web-banking обычно приходится доплачивать.

Web-banking, или интернет-банкинг, – это мобильные приложения или компьютерные программы, с помощью которых можно отслеживать свои средства и управлять ими.

Еще один способ не платить за обслуживание – выполнять условия банка. Например, за месяц необходимо тратить не меньше 40 тысяч рублей или хранить на ДК более 20 тысяч.

Что такое кешбэк и процент на остаток

Кешбэк и возврат процентов на остаток – приятные бонусы для владельцев дебетовых карточек, которые собирают на просторах интернета хорошие отзывы. Если вы оплатите покупку картой, то сможете получить кешбэк. Нередко полученные бонусы перекрывают оплату за обслуживание.

Кешбэк – это возврат части средств, которые вы потратили на покупку.

Первоначально предполагалось, что кешбэк будут возвращать только деньгами. Однако сейчас многие банки предлагают альтернативу – на карточку зачисляются бонусы. Затем их можно обменять на деньги или же списать при покупке у партнеров банка.

На дебетовой карте Совкомбанка максимальный кешбэк достигает 10%. При оплате покупки телефоном начисляются повышенные бонусы.

Что касается процентов на остаток, то они начисляются на карточку каждый день, а выплачиваются единожды в месяц. Сумма зачисления будет зависеть от средств на вашем счете. Такой простой на первый взгляд бонус позволит вам копить сбережения без оформления дополнительных депозитов.

Мария оформила дебетовую карту, на остаток которой начисляются 10%. Если у нее к этому моменту на счету хранится 20 тысяч рублей, то раз в месяц она получит две тысячи рублей.

Как платить дебетовой картой

Обычно ДК используют для трех финансовых операций: оплаты товаров, снятия наличных и перевода денег.

Сначала выполняем самый простой шаг – пополнение карточки. Если это зарплатная или социальная карточка, то деньги на счет зачислит ваша организация. Чтобы перечислить средства на дебетовую карту самому, необходимо обратиться в финансовое учреждение или внести их через банковский аппарат.

Еще один способ пополнить ДК – перевести средства с другой карточки. Эту простую операцию легко выполнить через банкомат, приложение банка или официальный сайт.

Снимайте деньги через банкомат своего финансового учреждения или банка-партнера, чтобы избежать комиссию.

Переводить деньги на счет в другом банке сейчас удобнее всего через приложение или сайт. Достаточно указать номер ДК или телефон, к которому он привязан. Помимо этого, можно воспользоваться банкоматом или обратиться в банк. В последнем случае не забудьте взять с собой документ, удостоверяющий личность, и реквизиты получателя.

С помощью дебетовой карты просто покупать товары как в обычных магазинах, так и в интернете. Разберемся в каждом случае подробнее.

Офлайн

Чтобы заплатить за товар, в магазине нужно подойти к платежному терминалу. Кассир введет необходимую сумму и предложит оплатить ДК. Карточку с магнитной лентой необходимо провести сверху вниз через считыватель. Затем остается ввести ПИН-код, чтобы завершить покупку.

Если платежный терминал позволяет совершить бесконтактную оплату, то достаточно будет приложить карточку. Однако в последнее время люди все чаще привязывают ДК к смартфону и расплачиваются с помощью него.

Онлайн

Онлайн-покупки стали в разы популярнее с начала пандемии. Для этого достаточно зайти на сайт магазина или приложение и добавить товары в корзину. Затем заполните форму – введите номер ДК, имя и фамилию держателя и срок действия (месяц и год). Не забудьте указать трехзначный код безопасности – он указан на обратной стороне карточки.

После этого на ваш номер придет сообщение с кодом. Только после его ввода операция будет одобрена, и вы оплатите покупку. Этим моментом могут воспользоваться мошенники и заполучить ваши деньги.

Как защитить деньги на карте от мошенников

Злоумышленники действительно могут получить доступ к вашим деньгам на ДК. Однако избежать этого можно, если следовать простым правилам.

Не исключено, что в конструкцию банкомата могли внести изменения. Визуально такой банковский аппарат может выдать дисплей, клавиатура или устройство – считыватель карточки. Заподозрили что-то неладное – обналичьте средства в отделении.

Если вы все же воспользовались аппаратом, то не исключено, что к вашему счету получат доступ злоумышленники.

Они могут записать или сфотографировать номер карточки, ее срок действия и код безопасности. Для некоторых магазинов этих данных будет достаточно, чтобы оформить покупку. Стоит насторожиться, если на ваш номер пришел код для подтверждения оплаты. В таком случае лучше сразу обратиться за помощью в банк.

Чтобы обезопасить себя, заведите дополнительную карточку. Одна из них может быть предназначена для крупных трат и покупок, а другая – для простых походов в ресторан, кино или шопинга.