Фондоотдача для чего нужна

Фондоотдача для чего нужна

Фондоотдача (Оборачиваемость основных средств, Fixed assets turnover ratio) – показывает интенсивность и результативность использования основных средств. Он сравнивает чистые продажи (выручка) с основными средствами и измеряет способность компании генерировать чистые продажи за счет инвестиций в основной капитал, а именно основных средств.

Фондоотдача обычно используется в качестве метрики в обрабатывающих отраслях, которые совершают значительные закупки основных средств для увеличения объема производства. При совершении таких крупных покупок, инвесторы могут отслеживать показатель для того, чтобы увидеть, увеличиваются ли продажи компании после приобретения этих средств.

Данный коэффициент не имеет нормативного значения и его размеры зависят от отрасли. Если показатель Фондоотдача анализируемой компании высокий, то это говорит о том, что финансовая устойчивость компании растет за счет повышение эффективности и результативности использования производственных фондов. Если показатель низкий – финансовая устойчивость и эффективность использования производственных фондов и мощностей падает. Если значение коэффициента у компании выше или ниже среднеотраслевого уровня, это поможет определить, конкурентоспособна компания или нет.

Как правило, инвесторы сравнивают фондоотдачу компаний друг с другом в скринере акций.

Как рассчитать коэффициент фондоотдачи?

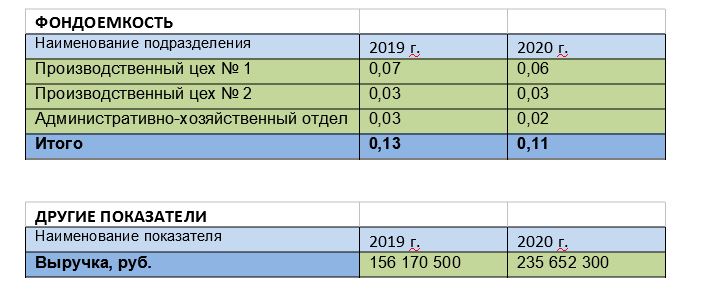

Рассчитаем коэффициент фондоотдачи на примере финансовых показателей АЛРОСА за 2020 г. в долларах.

Фондоотдача (Fixed assets turnover ratio)= Revenues (Выручка)/Average fixed assets value (среднегодовое значение основных средств)

Выручка (Sales, Revenues) — это денежные средства, получаемые компанией от реализации, продажи ее товаров или услуг.

Источник: финансовая отчетность АЛРОСА.

Среднегодовое значение основных средств (Average fixed assets value) – это сумма стоимости основных средств на начало года и конец года, деленное на два.

Основные средства — это средства труда, участвующие в производственном процессе, сохраняя при этом свою натуральную форму. Предназначаются для нужд основной деятельности организации и должны иметь срок использования более года.

Источник: финансовая отчетность АЛРОСА.

В результате расчётов, мы получили значение коэффициента фондоотдачи АЛРОСА на уровне чуть выше средних исторических значений компании. При этом нужно отметить, что алмазодобытчик испытывал трудности с продажами в 2020 г. из-за влияния пандемии коронавируса на алмазную отрасль.

Готовый коэффициент фондоотдачи

Можно самостоятельно рассчитать значения коэффициента Фондоотдача, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все коэффициенты и мультипликаторы.

Используйте скринер акций для сравнения Fixed assets turnover ratio между другими компаниями, в данном случае, добавить колонку с показателем FATR самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке «Оценка отрасли» для сравнительного анализа по «Фондоотдаче». С помощью «Отраслевого анализа», вы можете визуально оценить и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли.

Также в карточке компании во вкладке «Мультипликаторы», вы можете посмотреть расчёт Fixed assets turnover ratio в динамике нескольких лет и понять, как компания чувствует себя по отношению к другим годам, а также использовать другие коэффициенты.

Плюсы и минусы показателя фондоотдачи

Плюсы:

● Показывает, насколько эффективно компания генерирует продажи из существующих основных фондов;

● Отражает, насколько эффективно компания, или, в частности, команда менеджеров компании, использовала существующие активы для получения дохода компании.

Минусы:

● Не имеет нормативного значение, поэтому стоит проводить анализ коэффициента в рамках одной отрасли. Так как для каждой компании определяются свои допустимые уровни оборачиваемости производственных фондов;

● Даже при высоком значении фондоотдачи, компания может терять деньги, так как объем продаж, генерируемых фиксированными активами, ничего не говорит о способности компании генерировать высокую прибыль или свободный денежный поток.

● Менеджмент компании может манипулировать значением коэффициента, привлекая сторонние производства для снижения зависимости от активов и улучшая фондоотдачу.

Как рассчитать фондоотдачу основных средств (формула)?

Определение и формула расчета фондоотдачи

Рассчитанный коэффициент фондоотдачи укажет на то, какую отдачу в виде доли выручки от продажи готовой продукции принес каждый рубль, инвестированный в основные фонды. Данный показатель отчетливо продемонстрирует, эффективно ли используется оборудование, иная техника и основные фонды.

Формула расчета фондоотдачи (ФО) выглядит следующим образом:

ФО = ВП / ОСсг,

ВП — выручка от продаж готовой продукции (за вычетом налога на добавленную стоимость и акцизов);

ОСсг — среднегодовая стоимость основных фондов на начало года.

Если использовать данные бухгалтерского баланса, то эта формула примет такой вид:

ФО = стр. 2110 в форме 2 / ((стр. 1150 Бнг + стр. 1150 Бкг) / 2),

Бнг и Бкг — строки в балансе на начало и на конец года соответственно.

При использовании среднегодовой стоимости основных средств (далее — ОС) в расчете фондоотдачи получается более точный результат. Однако в большинстве случаев для получения одномоментного показателя используется остаточная стоимость ОС.

Как связаны фондоотдача и фондоемкость основных средств

Как и фондоотдача, фондоемкость является показателем, указывающим на то, эффективно ли используются основные средства. Только в отличие от фондоотдачи фондоемкость показывает, какая доля инвестиций в основные фонды приходится на каждый рубль выпускаемой продукции.

Если эффективность использования оборудования растет (при меньшей сумме затрат на технику и оборудование увеличивается выпуск продукции), то фондоемкость падает, а фондоотдача повышается.

Об анализе других таких активов вы сможете прочитать в нашей статье «Порядок проведения анализа внеоборотных активов».

При оценке финсостояния предприятия также необходимо рассчитать и другие показатели — подробнее об одном из них в статье «Аудит эффективности использования собственного капитала».

Значение показателя фондоотдачи

Нормативное значение фондоотдачи устанавливается для каждой отрасли, т. е. эталона не существует. Так, для отраслей с большим числом машин и оборудования коэффициент будет ниже, чем в менее фондоемких отраслях.

Данный показатель рекомендуется анализировать в динамике за ряд лет. Увеличение значения показателя фондоотдачи в динамике будет свидетельствовать о повышении эффективности использования оборудования и механизмов.

Для повышения фондоотдачи необходимо либо повысить выработку продукции путем более эффективного использования оборудования, либо продать/ликвидировать те фонды, которые мало или неэффективно используются. Повышение эффективности использования имеющегося оборудования достигается за счет:

Итоги

Коэффициент фондоотдачи наглядно укажет на то, насколько эффективно используется оборудование. Анализ показателя в динамике позволит сделать выводы о том, есть ли прогресс в загрузке производственных мощностей. И если показатель будет расти, значит, необходимо принять решение о замене оборудования на более высокопроизводительное либо об увеличении его загрузки.

Показатели эффективности использования основных средств

В предпринимательстве максимальное количество факторов должно быть подвержено учету. Основные фонды – имущественные активы, и их использование напрямую оказывает влияние на успешность бизнеса в целом. Поэтому экономический анализ показателей основных средств (ОС) очень важен для успешного функционирования всей организации.

Для чего производить этот анализ, какие показатели и каким образом оцениваются, как происходит расчет, мы покажем ниже.

Цель анализа показателей эффективности ОС

Выведенные экономические показатели, отражающие эффективность применения имущественных активов, помогают оценить, каким образом соотносится прибыль, полученная в результате деятельности организации, и средства (имеются в виду основные средства), которые оказались на это затрачены.

Проводимые следования и вычисления помогут уточнить:

Если ОС используются рационально, с возрастающей эффективностью, в экономике совершаются благоприятные перемены:

Группы показателей

Существует условное деление показателей, по которым оценивают эффективность применения ОС, на две группы.

Анализируем обобщающие показатели

К этой группе факторов эффективности относятся те, что помогают оценить ситуацию в целом – по предприятию, по отрасли, по всей государственной экономике. Они строятся на конкретных цифрах, подающихся точному учету и исчислению по специальным формулам. Рассмотрим четыре главных обобщающих показателя эффективности функционирования имущественных активов.

Этот показатель призван оценить, какой объем продукции приходится на единицу стоимости основных средств (1 рубль), то есть какой доход получается на каждый рубль вложенных средств.

На макроуровнях (например, в целом по предприятию) он показывает, как соотносится объем выпуска за отчетный период к средней стоимости основных фондов за тот же временной промежуток (обычно берется годичный срок). Отраслевой уровень в качестве объема выпуска будет использовать валовую добавленную стоимость, а общеэкономический – валовой национальный продукт.

Формула для вычисления эффективности фондоотдачи:

Показатель, обратный фондоотдаче, который показывает, какая часть стоимости основных фондов была потрачена для производства продукции на 1 рубль. Принимается во внимание первоначальная стоимость промышленно-производственных ОС (средняя на тот период, который оценивается).

Фондоемкость показывает, какую сумму нужно потратить на основные фонды, чтобы получить в результате запланированный объем продукции. При эффективном использовании имущественных активов фондоемкость снижается, а значит, экономится труд. Ее вычисляют по такой формуле:

ПФемк = Стср ОС / Vпр

Если известна фондоотдача, можно узнать фондоемкость, найдя обратную величину:

Этот показатель характеризует, насколько производство оснащено, а значит, напрямую влияет и на фондоотдачу, и на фондоемкость. Он показывает, какое количество основных средств приходится на каждого сотрудника, работающего на производстве. Чтобы вычислить фондовооруженность, надо найти следующее соотношение:

ПФв = Стср ОС / ЧСсрсп

Если нужно проследить связь фондовооруженности и фондоотдачи, понадобится промежуточный показатель – производительность труда, показывающий соотношение выпускаемой продукции и численности персонала. Итак, связь упомянутых двух показателей выражается следующей формулой:

Рентабльность показывает, какая прибыль получается в результате использования каждого рубля из стоимости основных фондов. Она показывает определенный процент эффективности. Рассчитывают ее так:

ПР = (Бпр / Стср ОС ) х 100%

Анализируем частные показатели

Если обобщенные показатели являются стоимостными, то частные, исследуемые в рамках конкретного предприятия, отражают уровень использования ОС (в основном, оборудования).

Исследование эффективности использования основных средств дает возможность сделать выводы относительно дальнейшей экономической политики предприятия, в частности, при планировании затрат и вычислении прибылей.

Фондоотдача – что она показывает, как найти и посчитать

Фондоотдача – экономический показатель, характеризующий эффективность использования активов и выражаемый через объем реализации.

Фондоотдача показывает, сколько зарабатывает предприятие в расчете на каждый рубль, вложенный в основные средства.

Сегодня мы поговорим о том, как рассчитывается фондоотдача, какие нормативные значения этого показателя для различных отраслей и как можно его регулировать в целях рационального использования активов на балансе предприятия.

Что такое фондоотдача

Фондоотдача основных средств является одним из ключевых факторов производительности труда. Этот коэффициент показывает, какой объем продукции (в денежном выражении) приходится на одну денежную единицу активов, числящихся на балансе компании. В расчете индикатора участвует не только оборудование, используемое в производственном процессе, но и основные фонды, приобретенные для административно-хозяйственной деятельности.

К основным фондам относятся здания, оборудование, дорогостоящий инвентарь, офисная техника и другие объекты, по которым начисляется амортизация.

Показатель фондоотдачи нужен для анализа зависимости выручки от капиталовложений. Иными словами, расчет коэффициента производится для понимания того, сколько дохода приносит приобретение новых объектов, а также модернизация уже имеющихся.

Фондоотдача – это индикатор, используемый главным образом для экономического анализа деятельности производственных компаний. Однако и в торговле, и в оказании услуг стоимость оборудования играет немаловажную роль. Например, если компания занимается грузоперевозками, то увеличение автопарка напрямую влияет на выручку. В торговле необходимо поддерживать нормальные условия хранения и транспортировки товаров. Для этого используются складские помещения, оборудование для погрузки и другие объекты, по которым начисляется амортизация.

Следует обратить внимание, что в формуле расчета фондоотдачи используется именно остаточная стоимость основных средств, т.е. стоимость приобретения за минусом начисленного износа.

Что показывает фондоотдача

Показатель необходим для определения степени загрузки производственных мощностей. Немаловажно учитывать и то, что оборудование обязательно должно эксплуатироваться. Возьмем тот же пример с грузоперевозками. Если компания просто увеличит автопарк, не имея в штате достаточного количества водителей, и будет учитывать неработающие машины для расчета коэффициента фондоотдачи, получится недостоверный результат. Таким образом, оборудование должно быть введено в эксплуатацию и использоваться в деятельности компании.

Рост индикатора свидетельствует об эффективном использовании основных фондов, а его падение – о том, что капитальные затраты следует увеличить с целью повышения доходов компании в будущем.

Как вы знаете, приобретение основных фондов позитивно отразится на финансовом результате не сразу. В первые периоды возможны убытки, поскольку капитальные затраты зачастую не покрываются в течение нескольких кварталов. Поэтому показатель фондоотдачи характеризует рациональное использование активов, если его анализировать в динамике. Для анализа следует сопоставлять данные за несколько лет.

В чем измеряется фондоотдача

Поскольку индикатор рассчитывается через стоимостные показатели, единицей измерения фондоотдачи являются рубли или другая валюта финансовой отчетности.

Но поскольку коэффициент представляет собой отношение одной денежной величины к другой, чаще всего единица измерения не используется.

Факторы роста и падения фондоотдачи

Увеличению показателя способствуют следующие факторы:

Как уже упоминалось, снижение фондоотдачи говорит о том, что капитальные затраты растут больше, чем доходы от реализации. Это не обязательно является показателем неэффективного использования производственных ресурсов. Нередко фондоотдача снижается при глобальном увеличении капитальных затрат (CAPEX), но эта ситуация характеризуется как временная. Оборудование нужно не только купить – его следует ввести в эксплуатацию, протестировать, нанять новых сотрудников для работы. Все это – дополнительные затраты, которые не всегда покрываются выручкой.

Допустим, предприятие приобрело новый станок. Даже если предположить, что он начнет работать сразу, увеличение количества выпускаемой продукции отразится в отчетности лишь по окончании квартала. А для того, чтобы получить адекватное значение, следует дождаться окончания года и сравнить результаты с прошлогодними. Таким образом, если станок купили в конце года, то результат мы увидим лишь через пару лет.

Другие факторы, способствующие снижению коэффициента:

Схема фондоотдачи

Прежде чем перейти к формуле расчета фондоотдачи, представим взаимосвязь экономических показателей, характеризующих рациональное использование основных средств, в виде следующей схемы:

Как рассчитать фондоотдачу

Фондоотдача рассчитывается как отношение объема реализации к стоимости основных фондов. Простыми словами, коэффициент показывает, сколько выручки приходится на одну денежную единицу капитальных затрат.

Обычно стоимость активов рассчитывается как среднее значение, с учетом начисленной амортизации. Можно рассчитать фондоотдачу на текущий момент – для этого необходимо взять данные управленческой или бухгалтерской отчетности на конец предыдущего месяца.

Для расчета используются две формулы. Общая формула как раз и предназначена для получения актуальных данных на текущую дату.

Общая формула

\( ОС \) – стоимость основных средств.

Под выручкой следует понимать сумму отгруженных товаров, работ или услуг, как оплаченных, так и не оплаченных покупателями. В небольших предприятиях, где учет ведется кассовым методом, допускается определение выручки «по оплате», но это не совсем правильно с экономической точки зрения. Суммы, поступившие от покупателей, включают авансы, которые покупатель вправе потребовать обратно в любой момент.

В экономическом анализе обычно используется формула фондоотдачи, рассчитанная по балансу.

Формула по балансу

\( ОСн \) и \( ОСк \) – стоимость объектов основных средств на начало и конец периода.

Таким образом, в расчете используется средняя стоимость активов за отчетный период.

Показатель выручки берется из стр. 2110 отчета о финансовых результатах, а стоимость основных фондов – из стр. 1150 бухгалтерского баланса.

Ниже мы рассмотрим практический пример расчета коэффициента, а пока поговорим о роли фондоотдачи в экономике и нормативных значениях показателя для отдельных отраслей.

Нормативное значение фондоотдачи

Сразу следует отметить, что установленных нормативных значений коэффициента не существует. В зависимости от сферы деятельности, компании подразделяются на фондоемкие, материалоемкие и трудоемкие. Так, в сфере услуг основной статьей затрат является заработная плата работников. Материалоемкие отрасли – это производство с использованием большого количества ресурсов. И, наконец, к фондоемким отраслям относятся предприятия, которые работают на дорогостоящем оборудовании. Это оборудование необходимо обновлять и модернизировать. Затраты на его содержание (CAPEX) являются основной статьей издержек.

Показатель фондоотдачи для производственных компаний выше, чем в сфере услуг. Чем больше значение коэффициента, тем эффективнее используются производственные мощности.

Существует также и другой показатель, рассчитываемый обратным путем. Это фондоемкость, которая показывает объем CAPEX, необходимый для получения одной денежной единицы выручки:

И если фондоотдачу необходимо повышать, то фондоемкость, напротив, должна быть минимальной.

Примеры

Разберем простой пример. Выручка компании за прошедший год составила 5 млн руб., а стоимость основных средств – 3 млн руб. Рассчитаем фондоотдачу и фондоемкость:

В начале текущего года была произведена модернизация оборудования, и показатель фондоотдачи упал до 0,97, а фондоемкость, напротив, выросла:

Для получения достоверных данных об использовании имущества компании следует провести дополнительный анализ, а именно:

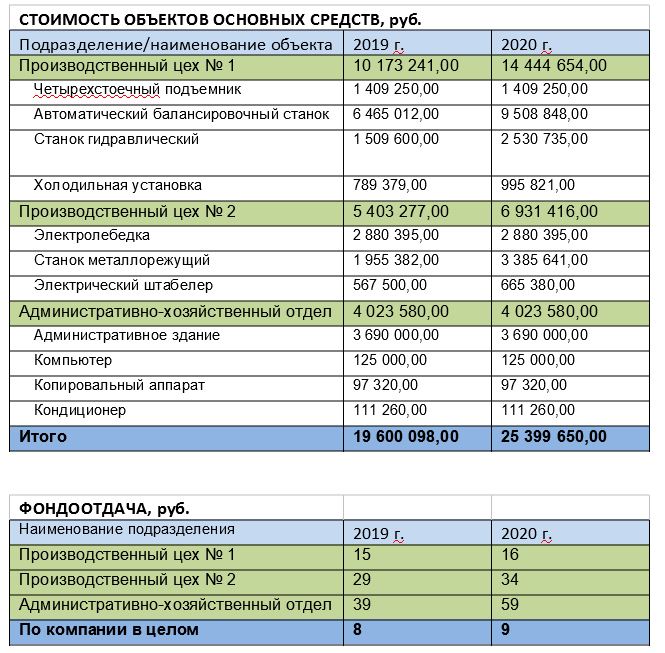

А теперь посмотрим, как изменяется коэффициент фондоотдачи в динамике и в разрезе подразделений предприятия:

Как видим, фондоотдача по предприятию в целом существенно ниже, чем по отдельным подразделениям. Таким образом, анализ в разрезе подразделений не дает объективной картины. Он нужен лишь для того, чтобы понять, за счет чего изменяются значения показателей фондоотдачи и фондоемкости.

По результатам расчета можно сделать выводы:

Пример расчета

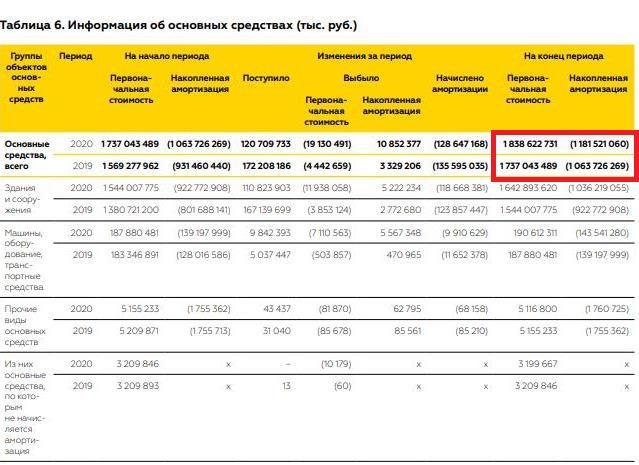

Рассчитаем фондоотдачу по данным бухгалтерской отчетности ПАО «Роснефть» за 2020 год. Данные взяты с официального сайта. Нужные нам значения обведены красным.

А теперь сравним полученное значение с данными за 2019 год. Для этого необходимы две величины:

В 2020 году фондоотдача уменьшилась на 43%, что вполне объяснимо: на фоне всеобщего локдауна продажи нефти сократились, и выручка упала на 41%. Стоимость основных средств также снизилась, но несущественно – на 2,4%. Таким образом, на снижение показателя оказали влияние внешние причины, не связанные с эффективностью управления предприятием.

Анализ фондоотдачи

Экономисты используют факторный анализ для определения степени влияния различных факторов на величину коэффициента фондоотдачи. Теперь, когда мы знаем, как рассчитывается фондоотдача основных средств по формуле, можно выделить несколько факторов, способствующих изменению показателя:

Рассмотрим двухфакторную, четырехфакторную и семифакторную модели анализа фондоотдачи.

Двухфакторная модель

При использовании этой модели в основных средствах выделяется доля активно используемого оборудования (т.е. того оборудования, которое непосредственно участвует в процессе производства).

Простой пример: станок относится к активной части, а кондиционер – не относится. Однако кондиционер, из-за его высокой стоимости состоит на балансе в качестве основного средства.

Коэффициент расчета для двухфакторной модели рассчитывается следующим образом:

\( ОС(а) \) – активная часть основных фондов;

\( ОС \) – общая стоимость основных средств;

\( V \) – объем реализации.

Четырехфакторная модель

Эта модель предполагает более детальный анализ. Здесь из общего объема выручки (V) выделяется стоимость основной продукции компании, а также учитывается показатель оборачиваемости активной части основных фондов. В формуле присутствует коэффициент расчета мощности предприятия, который рассчитывается по формуле:

\( Мвх \) – мощность производственных фондов на начало года;

\( Мвв \) – мощность фондов, вводимых в эксплуатацию в течение года;

\( Мвыб \) – мощность объектов, выбывших в течение года;

\( tвв \) – количество полных месяцев эксплуатации оборудования;

\( tвыб \) – количество полных месяцев с момента выбытия оборудования до конца года.

Сама производственная мощность рассчитывается так:

\( Fq \) – фонд времени работы оборудования, час.

\( N \) – количество объектов основных фондов;

\( Квн \) – коэффициент выполнения норм;

\( tед \) – норма времени на обработку единицы продукции, мин.

Разобравшись с расчетом производственной мощности, переходим к четырехфакторной модели расчета коэффициента фондоотдачи:

\( Nосн \) – основная продукция предприятия.

Семифакторная модель

В этой модели дополнительно учитываются такие параметры, как продолжительность машино-смены, стоимость единицы оборудования в среднем, а также структура активной части фондов (доля машин и оборудования):

\( ОС(маш) \) – средняя стоимость машин и станков;

\( Tсм \) – количество смен работы оборудования;

\( Qмаш \) – количество единиц машин и станков;

\( I \) – продолжительность анализируемого периода;

\( Tчас \) – количество часов, отработанных машинами и станками.

Управление фондоотдачей

Как регулировать значение фондоотдачи?

Прежде всего, показатель увеличивается через выручку. Это – ключевой параметр. Второй важнейший параметр – стоимость основных средств и их структура. И далее, на основе факторного анализа выделяются другие критерии: производственная мощность, количество машино-смен и их продолжительность, количество единиц машин и станков.

Перечислю основные способы повышения фондоотдачи:

Заключение

Подводя итоги, выделим основные моменты, которые нужно знать: