Табельный номер в авансовом отчете что это

Как присваивается табельный номер сотруднику

С таким понятием, как табельный номер, сотрудники предприятий и организаций сталкиваются далеко не всегда. Более того, рядовые работники могут просто-напросто даже не знать о его существовании. А вот специалисты кадровых отделов обязаны вести табельный учет персонала. И это лишь часть кадрового делопроизводства, которое является настоящей наукой, имеющей свои законы, правила и порядки. При этом, раздел о табельных номерах занимает в ней хоть и не вполне официальное, но довольно значительное место.

Что такое табельный номер

Как уже понятно из самого названия, по сути, табельный номер – это специальный цифровой код работника. Он присваивается человеку с момента начала исполнения им трудовых обязанностей. Табельные номера не повторяются и для каждого сотрудника такой шифр является строго индивидуальным. На протяжении всего периода работы человека в той или иной компании его табельный номер остается неизменным.

Даже если работник в какой-то момент уволился из организации, но потом принял решение в нее вернуться, ему будет присвоен прежний табельный номер.

Надо сказать, что табельный учет редко используется в маленьких фирмах, но, как правило, он в обязательном порядке применяется на средних и крупных предприятиях.

Для чего нужны табельные номера

Присвоения работникам предприятия особенных цифровых комбинаций преследует сразу несколько целей:

Но, все же, основное предназначение табельного номера – учет времени, проводимого сотрудником непосредственно на рабочем месте. Для этого, уполномоченные работники предприятия фиксируют время прибытия персонала с работы и ухода домой, всевозможные отлучки на обед, по личным делам и т.д. В дальнейшем эти сведения позволяют определить, отработал ли человек положенное время или может быть у него была переработка, и, исходя из этого, начислить ему заработную плату.

Если говорить о времени, которое сотрудник должен проводить на рабочем месте, то тут существует три основных варианта.

Чаще всего последние два пункта применяются к студентам, несовершеннолетним, пенсионерам, людям с ограниченными возможностями и некоторым другим категориям граждан.

Вопрос: Работодатель имеет две ставки специалиста по закупкам, но принимает на две ставки одного работника. Причем оформляет одного работника по двум трудовым договорам. В первом трудовом договоре указывает «Специалист по закупкам 1-го разряда», во втором — «Специалист по закупкам 2-го разряда». Издает два приказа по двум трудовым договорам. Теперь возникают вопросы с табельным номером: 1. Присваивать один табельный номер или два разных табельных номера? 2. Имеет ли работодатель право присвоить два разных табельных номера одному работнику по разным должностям (по двум трудовым договорам)? 3. Если работодатель присвоит два табельных номера одному работнику, то может ли работодатель выдавать два расчетных листка по каждому табельному номеру? Или расчетный лист должен быть один? 4. Если работнику работодатель предложит еще внутреннее совмещение, то нужно ли работодателю присваивать работнику третий табельный номер?

Посмотреть ответ

Кто присваивает табельный номер работнику

В каждой организации, ведущей подобный учет персонала, должен быть специалист, на которого возложена данная обязанность. Как правило, это либо руководитель подразделения, либо сотрудник кадрового отдела, которые впоследствии передают данные в бухгалтерию, либо непосредственно бухгалтер, либо специальный табельщик. Последнее особенно распространено на крупных промышленных предприятиях. Уполномоченный работник ведет реестр и учет присвоенных шифров, контроль за правильностью их присвоения и использования.

Кому присваиваются табельные коды

Табельные номера должны присваиваться всем сотрудникам предприятия, на котором ведется табельный учет. В частности:

Внимание! Если работник совмещает должности в рамках одного структурного подразделения или отдела, заводить на него отдельный табельный номер не нужно. Однако, если его вторая работа находится вне данной организации или в другом подразделении, то присвоение табельного номера является вполне целесообразным.

Вопрос: Обязательно ли присвоение нового табельного номера внутреннему совместителю? Может ли организация быть оштрафована за один и тот же табельный номер работника по основной работе и по внутреннему совместительству?

Посмотреть ответ

Как присваивается табельный номер

По общепринятым правилам кадрового и бухгалтерского учета, табельные номера должны присваиваться с единичного значения. По мере увеличения численности сотрудников данная цифра, соответственно, растет в хронологическом порядке, без пропусков. Для шифровки табельного номера используются только арабские цифры, без внесения каких либо других символов, типа точек, кавычек, дефисов и т.д.

Однако, вышеприведенная информация не является строго обязательной. Дело в том, что в законе нет ни специальных пунктов, ни каких-либо нормативных актов, регламентирующих присвоение табельных номеров. Так что, чисто теоретически, каждое предприятие вправе самостоятельно решать, как именно разрабатывать и применять к сотрудникам эти цифровые коды, а также корректировать их в дальнейшем.

Поскольку табельный учет позволяет держать порядок в ведении внутренней документации, то при назначении табельных номеров желательно придерживаться следующих рекомендаций:

Присваивание табельных номеров уволившихся вновь принятым сотрудникам

Рано или поздно практически все специалисты, занимающиеся табельным учетом на предприятиях и организациях, задаются вопросом: можно ли повторно присваивать табельные номера? Поскольку законодательно это никак не регламентируется, то здесь приходится опираться на сложившуюся практику. А она такова, что обычно уже использовавшиеся номера либо не находят дальнейшего применения, либо присваиваются новым работникам по прошествии, не менее чем одного года с того времени, как был уволен ранее числившийся на нем сотрудник.

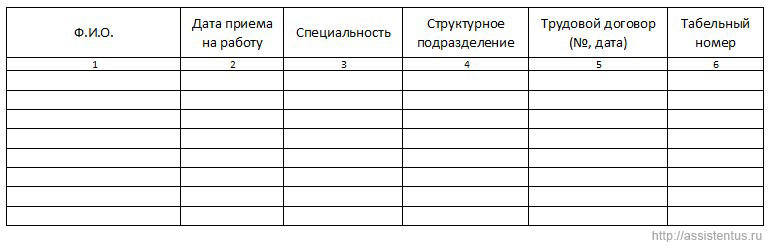

Где регистрируется учет табельных номеров

Предприятия, пользующиеся табельным учетом сотрудников, ведут, как правило, и журнал учета табельных номеров. В нем фиксируются следующие данные:

Подводя итог вышеприведенной информации, можно сказать, что ведение табельного учета является довольно важной составляющей частью кадрового и бухгалтерского делопроизводства. Однако, при присвоении табельных номеров следует руководствоваться некоторыми правилами, которые каждое предприятие вправе разработать самостоятельно. Впрочем, их нарушение не ведет ни к каким санкциям со стороны контролирующих органов. Тем не менее, безупречный табельный учет существенно облегчает и оптимизирует работу кадровых и бухгалтерских отделов, позволяя избегать ошибок в начислении заработной платы и иных выплат.

Оформление авансового отчета: общие правила

Общие правила заполнения авансового отчета таковы:

За нарушение срока работника можно наказать материально.

Как правильно заполнить авансовый отчет

Авансовый отчет условно можно разделить на 3 части:

Подписывают отчет работник, бухгалтер и главный бухгалтер. Затем он передается руководителю на утверждение — соответствующий гриф есть на лицевой стороне документа.

Авансовый отчет может составляться не только в бумажном, но и в электронном виде.

Построчный комментарий по заполнению авансового отчеты подготовили эксперты КонсультантПлюс. Получите пробный доступ бесплатно к системе и переходите к указаниям.

Изменений по авансовым отчетам в 2021 году не было – этот документ по-прежнему обязателен для заполнения. Если авансовый отчет составляется в электронной форме, необходимо использование электронной подписи всеми сотрудниками, участвующими в его заполнении (письмо Минфина от 20.08.2015 № 03-03-06/2/48232).

Ознакомиться с примером и образцом заполнения авансового отчета вы можете на нашем сайте. Рассмотрим условный пример.

Допустим, 21.01.2021 ООО «ИКС» выдало своему сотруднику Смирнову О. Д. деньги в размере 20 000 руб. на приобретение 5 картриджей для принтеров. Неиспользованных авансов за ним не было. Покупка была совершена в тот же день, а отчет работник представил на следующий день, т. е. 22 января.

Работник потратил всего 18 950 руб. (НДС покупка не облагалась т. к. продавец применяет УСН). Неиспользованные средства в размере 1 050 руб. он вернул в кассу сразу при сдаче отчета в бухгалтерию.

Приведем образец заполнения авансового отчета для данной ситуации.

Итоги

Заполнение авансового отчета требует совместной работы подотчетного лица и бухгалтера. Заполненный отчет, подписанный главным бухгалтером и руководителем, является документом, на основании которого отражаются операции в учете.

Дополнительно материалы по теме расчетов с подотчетными лицами смотрите в статьях:

Авансовый отчет в организации. Правила заполнения, возможные нарушения и варианты исправления ошибок

Практически каждой организации приходится выдавать сотрудникам денежные средства в подотчет на хозяйственные нужды, оплату поставщикам, командировочные расходы. Подотчетное лицо отчитывается и составляет авансовый отчет. Как все-таки правильно оформить авансовый отчет, какие существуют правила при оформлении авансового отчета, как исправить ошибки и какие могут быть нарушения, постараемся рассмотреть в данной статье.

Что все это такое?

Авансовый отчет — это первичный документ, который подтверждает израсходованные суммы денежных средств подотчетными лицами.

Подотчетные лица — это сотрудники организации, которые могут получать денежные средства на хозяйственные нужны, расчеты с поставщиками, командировочные расходы и оплата услуг сторонних компаний. Тратить денежные средства подотчетное лицо может только на те цели, на которые он их получил.

Чаще всего компании оформляют приказ со списком лиц, которые могут получать денежные средства в подотчет.

Существует несколько правил, которые должен соблюдать бухгалтер при формировании авансового отчета.

Как пошагово заполнить авансовый отчет?

Авансовый отчет, заполняется в одном экземпляре самим подотчетным лицом и бухгалтером.

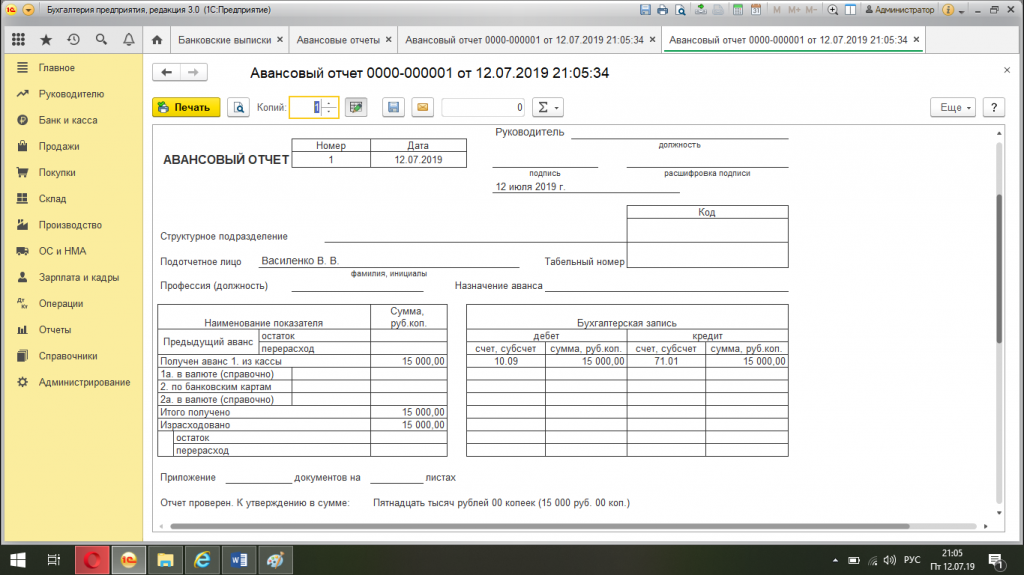

Отчету присваивается номер и проставляется дата. На лицевой стороне отчета указывается наименование организации, ФИО генерального директора, подразделение, ФИО подотчетного лица, должность, табельный номер сотрудника, наименование аванса.

В табличной части необходимо указать сведения о наличии остатка, перерасходе по предыдущему авансу (если он есть), а также сумму текущего аванса. Указывается общая сумма полученных и израсходованных денежных средств, сумма остатка либо перерасхода и информация о бухгалтерских счетах, на которых отражается подотчет.

На оборотной стороне (в графах 2-4) в хронологическом порядке работник перечисляет реквизиты документов, подтверждающих расходы, в 5 графе — указывается сумма затрат. В 7 графе бухгалтер вписывает сумму расходов, принятых к расходу, в 9 графе — счета (субсчета), 8 графу заполняет бухгалтер, если денежные средства сотрудник получил в валюте.

Обратите внимание на то, что подтверждающие первичные документы, указанные в авансовом отчете, работник прикрепляет к отчету. К этим документам относятся кассовый или товарный чек, товарные накладные, ПКО и т.д. Без этих документов организация не сможет отразить производственные расходы и принять к вычету НДС.

Авансовый отчет включает отрывную расписку о принятии отчета к проверке. Заполняет ее бухгалтер, отрезает ее и отдает подотчетному лицу. В расписке указывается ФИО подотчетного лица, реквизиты авансового отчета, сумму выданных денежных средств и количество документов.

Вроде бы все просто и понятно, но есть риск ошибки при составлении авансового отчета.

Как исправить ошибки в авансовом отчете?

Если вы нашли ошибку в авансовом отчете, то исправления можно сделать по общим правилам исправлений в первичных документах:

Какие существуют нарушения, если нет авансового отчета?

Если в установленный срок подотчетное лицо не предоставило авансовый отчет, то это является нарушением кассовой дисциплины. Данное нарушение предусматривает следующие штрафные санкции:

Еще раз обратим внимание на основные нарушения, на которые может обратить внимание налоговый инспектор:

Сколько необходимо хранить авансовые отчеты?

В соответствии с ч.1 ст. 29 Федерального закона № 402-ФЗ авансовые отчеты необходимо хранить в течение 5 лет после отчетного периода. Порядок хранения авансовых отчетов каждая организация выбирает самостоятельно. Как правило, авансовые отчеты с приложенными подтверждающими документами прошиваются в хронологическом порядке либо поквартально.

Обратите внимание, что ЦБ внес в поправки в Указание № 3210-У (Указание ЦБ от 05.10.20 № 5587-У) тем самым, упростив правила выдачи денег в подотчет.

Данные изменения вступили в силу с 30.11.2020:

Таким образом, выдача в подотчет денежных сумм может обернуться головной болью для компании, если не соблюдать нехитрые, но жесткие требования законодательства.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Авансовый отчет в 1С 8.3 Бухгалтерия

Авансовый отчет в 1С 8.3 Бухгалтерия создать не сложно, рассмотрим по шагам с наглядными примерами. Последовательно исследуем два варианта отражения в программе 1С выдачи денежный средств под отчет. Так же разберём основные определения по теме, коснёмся рабочих вопросов и поговорим о некоторых новшествах от 2019 г.

Настройка авансового отчета по форме АО-1 от 1 часа

Настроим заполнение авансового отчета из внешних файлов:

Основные определения и порядок взаимодействия между сторонами

Авансовый отчет представляет собой документ, который подтверждает и объясняет расходование денежных средств Организации, выданных сотруднику, в данном случае – подотчетному лицу.

Подотчетным лицом выступает сотрудник Организации, которому поручено задание и выданы на это деньги.

Список людей, которые могут выступать в роли подотчетного лица, размер авансовой суммы и сроки предоставления отчета определяются руководителем Организации.

Подотчетные суммы должны расходоваться только по целевому назначению, прописанному при выдаче финансовых средств, и не могут передаваться одним подотчетным лицом другому.

Сотрудник до истечения срока должен отчитаться за израсходованные денежные средства и принести в бухгалтерию оформленные надлежащим способом первичные документы, а не израсходованные вернуть в кассу или на расчетный счет, перерасход выплачивается Организацией.

На подготовку отчетных документов предоставляется три дня с момента истечения срока, на который выдавались деньги. Если за это время первичные документы так и не попали в бухгалтерию и денежные средства так и не поступили обратно в кассу или на расчетный счет Организации, то за сотрудником признается задолженность. Важно не путать, к налогооблагаемому доходу эта сумма не относится.

Целесообразные действия бухгалтера в этом случае:

1. Написать письмо сотруднику, в котором вежливо напомнить о его задолженности.

2. Составить акт сверки с сотрудником.

3. Скорей всего, далее последует:

3.1 отчет со стороны сотрудника;

3.2 заявление от сотрудника с просьбой удержать задолженность с заработной платы;

3.3 возвращение суммы долга с других источников дохода.

4. Если из пункта 3 ничего не произошло, то Организация в праве подать в суд на работника.

Выдача подотчетных сумм в 1С 8.3 Бухгалтерия по шагам.

Основанием для выдачи аванса может послужить приказ или распоряжение руководителя Организации, заявление от сотрудника. С 2018 года написание заявления от сотрудника не является обязательным. Заявление пишется в произвольной форме, где указывается сумма и на что нужны денежные средства. В этом случае следующим шагом будет подписание директором Организации данного документа.

Если Вы создаете авансовый отчет впервые, то рекомендуем оставить бесплатную заявку в поддержку по 1С через сервис Бит.Личный кабинет. Вам перезвонит консультант по 1С и поможет.

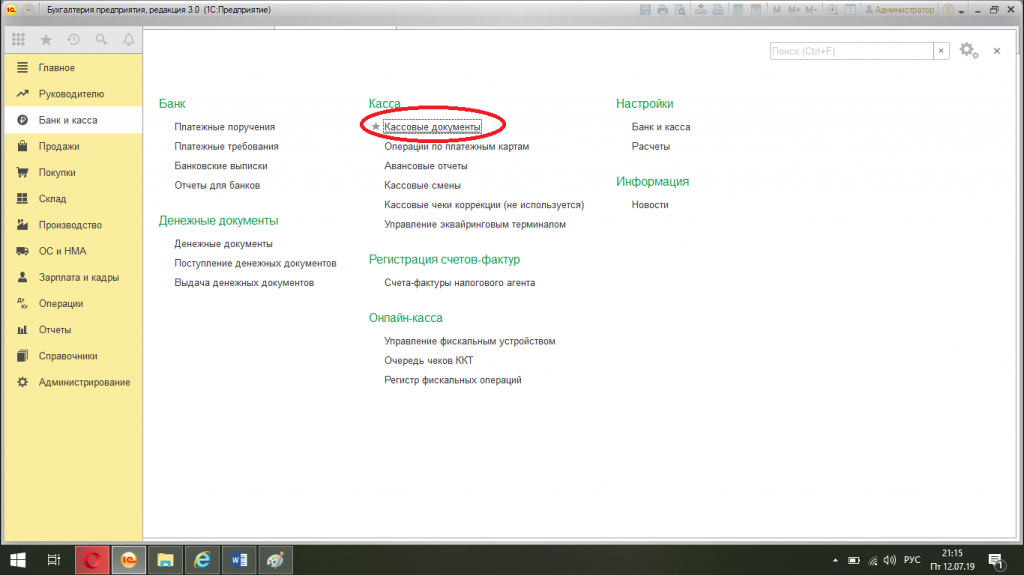

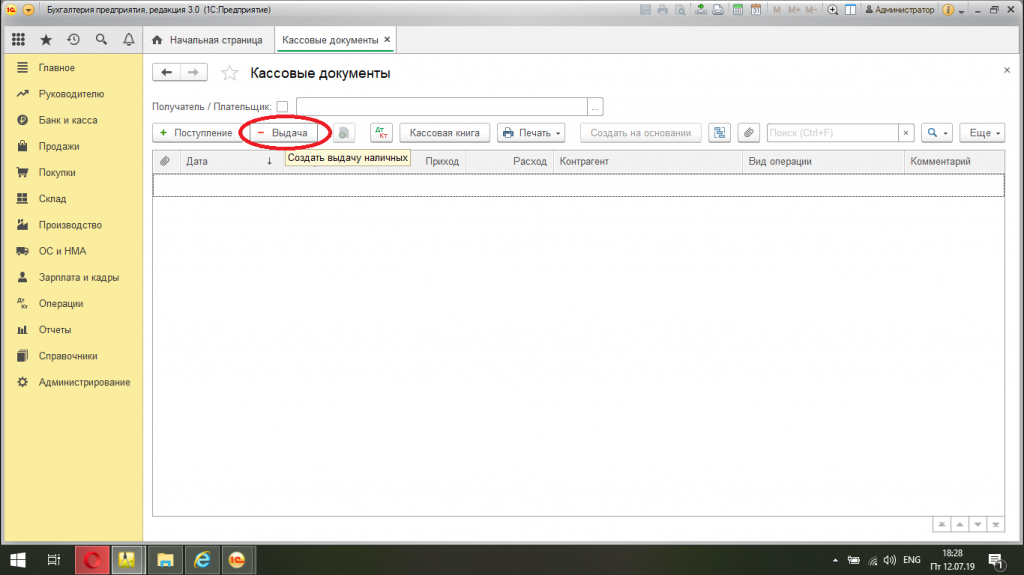

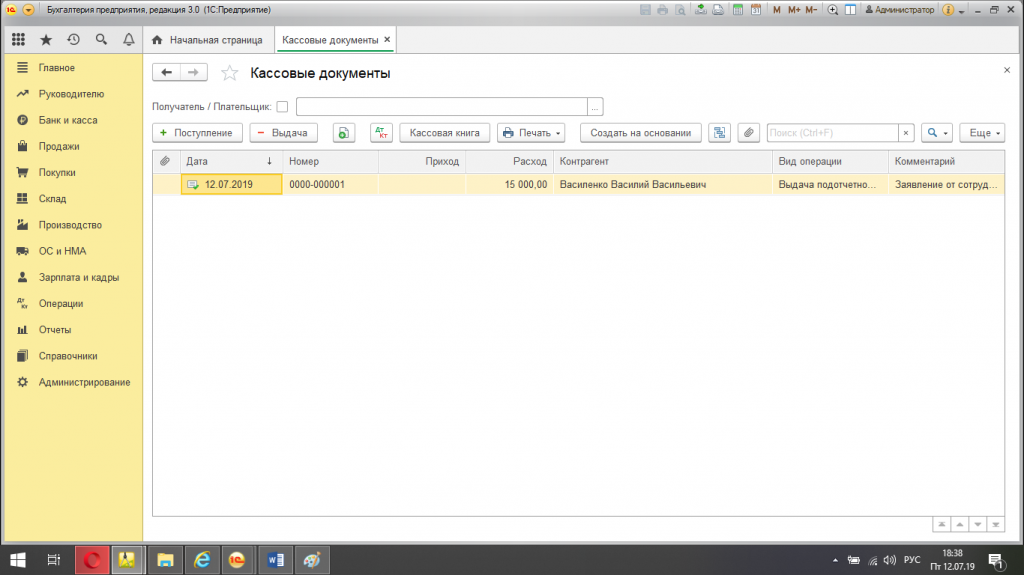

Выдача авансовой суммы через кассу в программе 1С 8.3 Бухгалтерия.

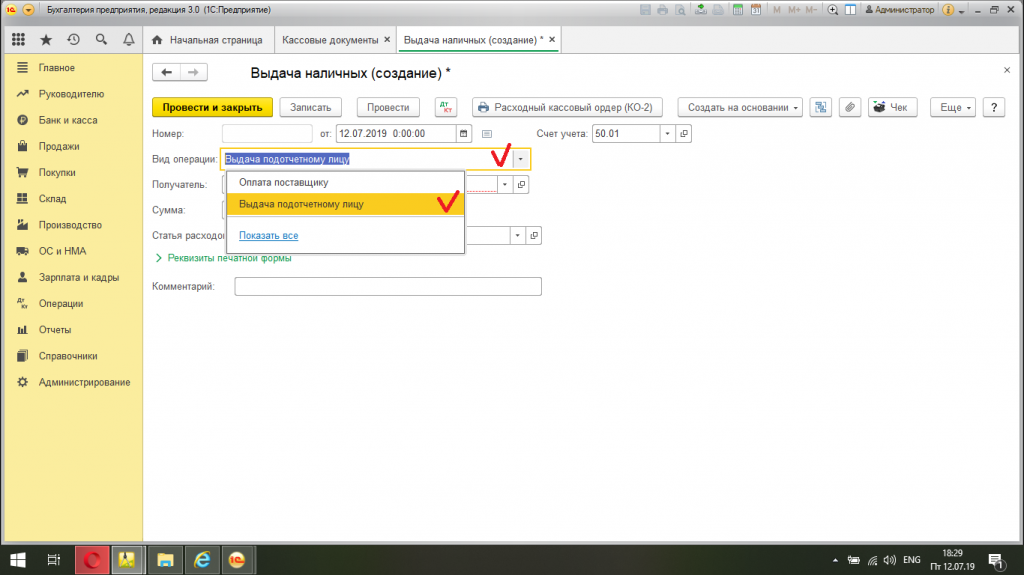

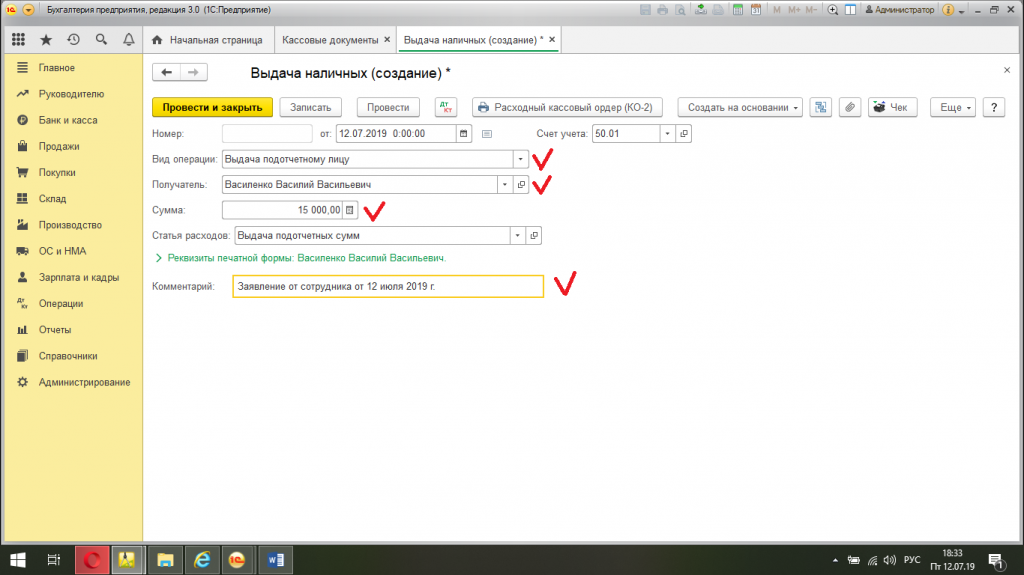

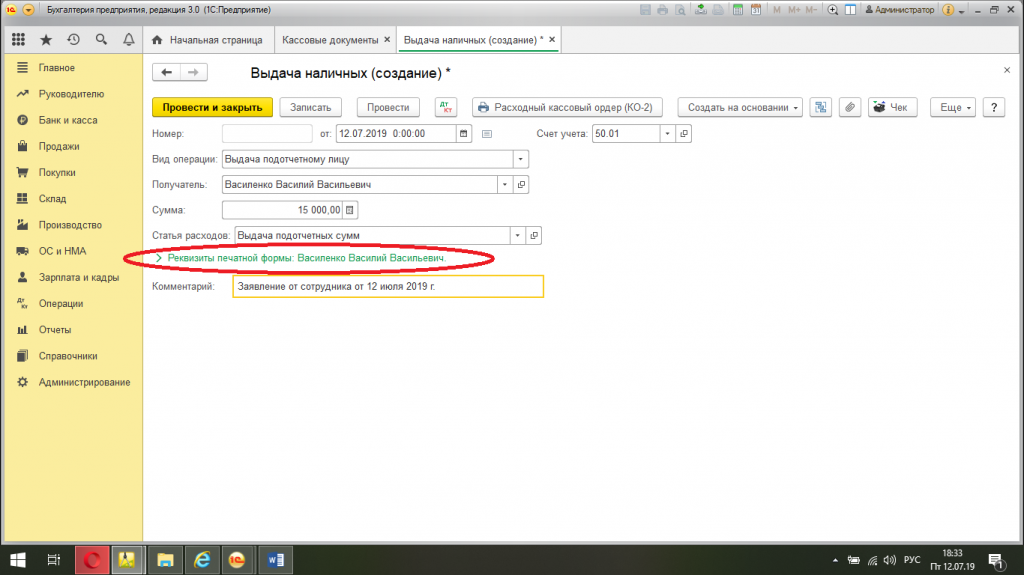

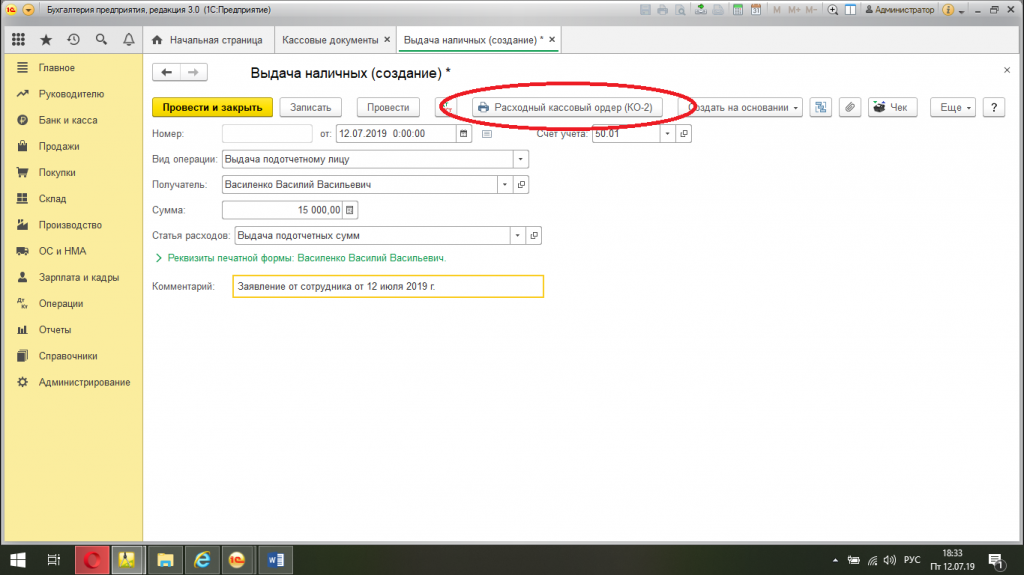

2. Указываем (заполняем документ):

2.1 Вид операции: «выдача подотчетному лицу».

2.2 Номер и дата присваиваются автоматически программой.

2.3 Получатель: выбираем из списка сотрудников.

2.4 Сумма: указываем необходимую сумму, отталкиваясь от основания (приказа или заявления).

2.5 Статья движения денежных средств: «выдача подотчетных сумм».

2.6 Комментарий: удобно указать, что послужило основанием для выдачи аванса, например, «приказ No124А от 11.07.2019 г» или «заявление от сотрудника от 11.07.2019 г.»

2.7 Счет учета: «50.01» (автоматически)

2.8 Организация: выбираем и списка, если в программе ведется отчет по нескольким предприятиям. Если Организация одна, то автоматически она будет выбрана.

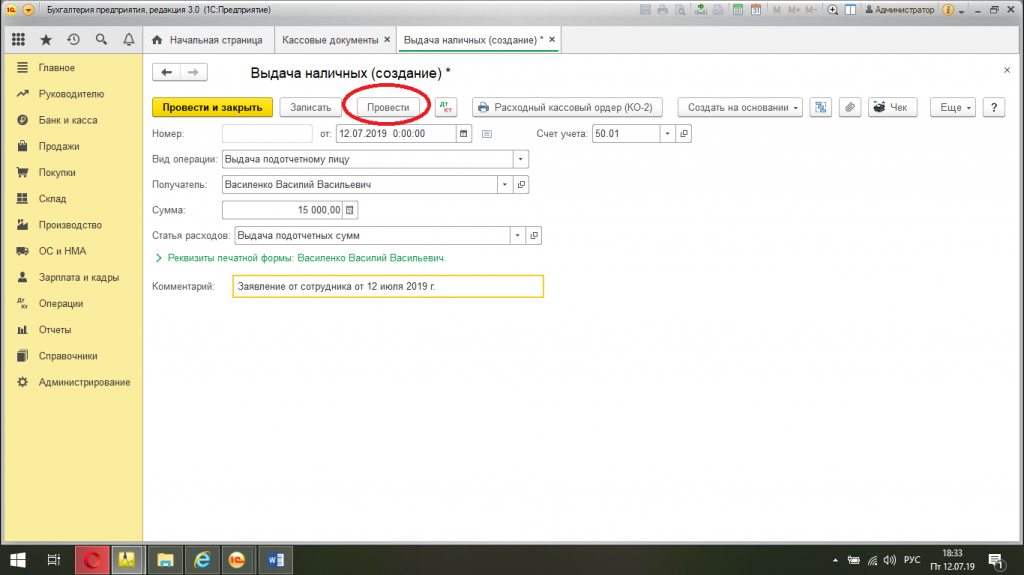

3. Далее нажимаем «провести».

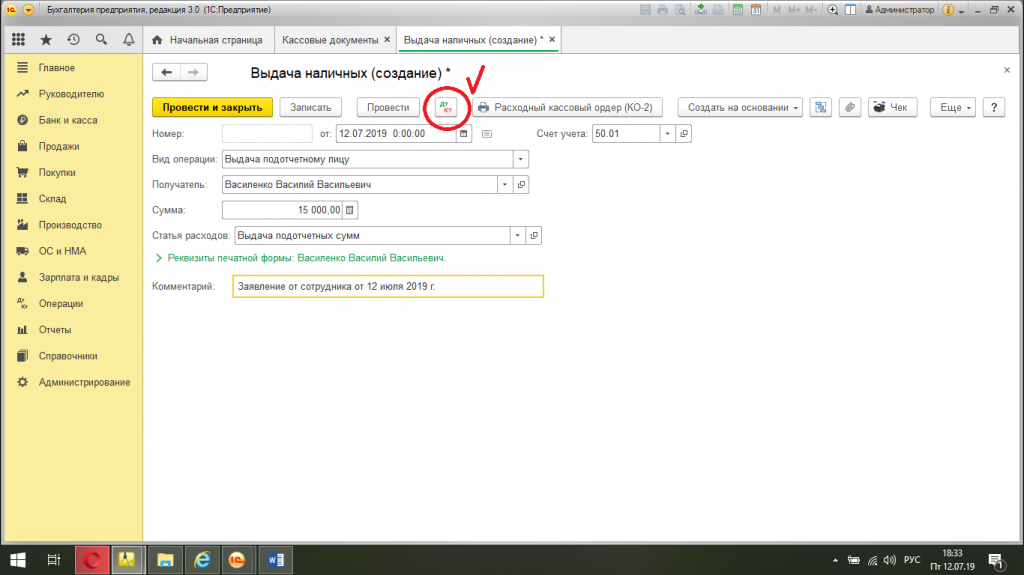

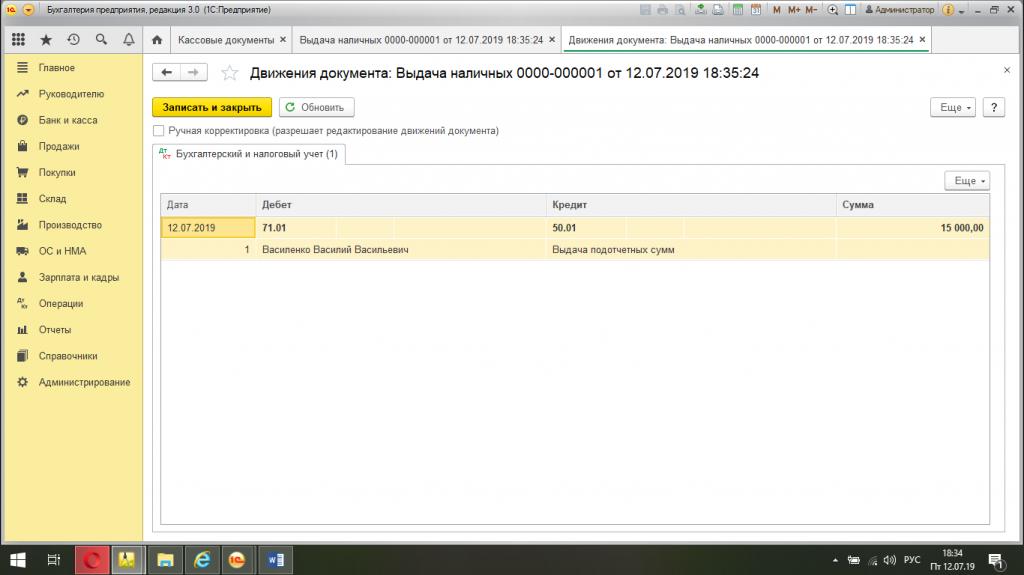

4. Проверяем сформированные программой проводки. Для этого нажимаем кнопочку «Дт/Кт». Проводки: дебет 71.01, кредит 50.01.

Проверка: если открыть оборотную сальдовую ведомость по 71 счету, то мы увидим, что за сотрудником числится авансовая сумма.

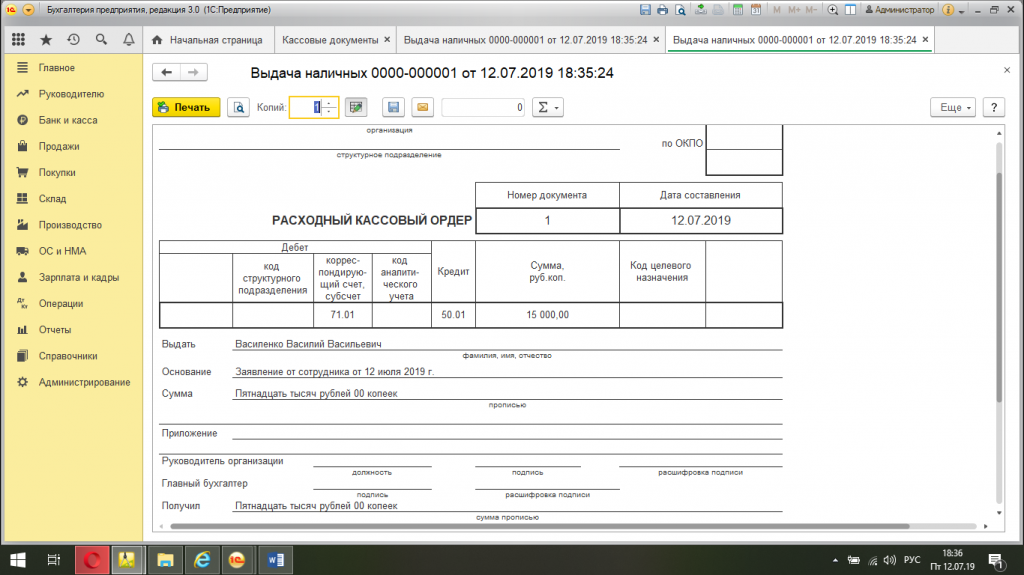

5. Заходим в только созданный расходный кассовый ордер и отправляем на печать (значок с изображением принтера).

6. Поставить подписи подотчетного лица, бухгалтера и руководителя.

7. Следующим шагом последует выдача денег сотруднику.

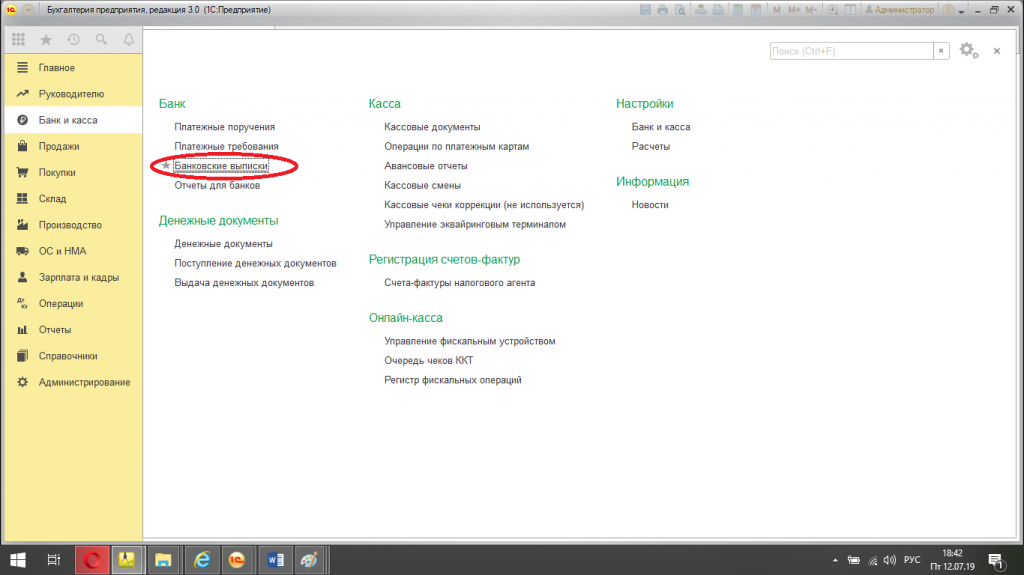

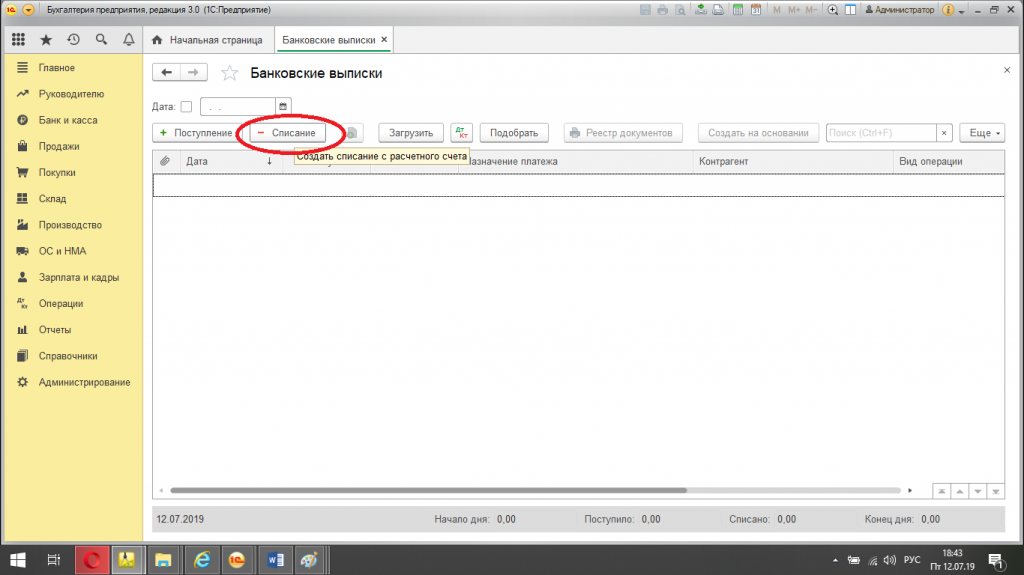

Перевод денежных средств в программе 1С 8.3 Бухгалтерия со счета Организации на личный счет работника.

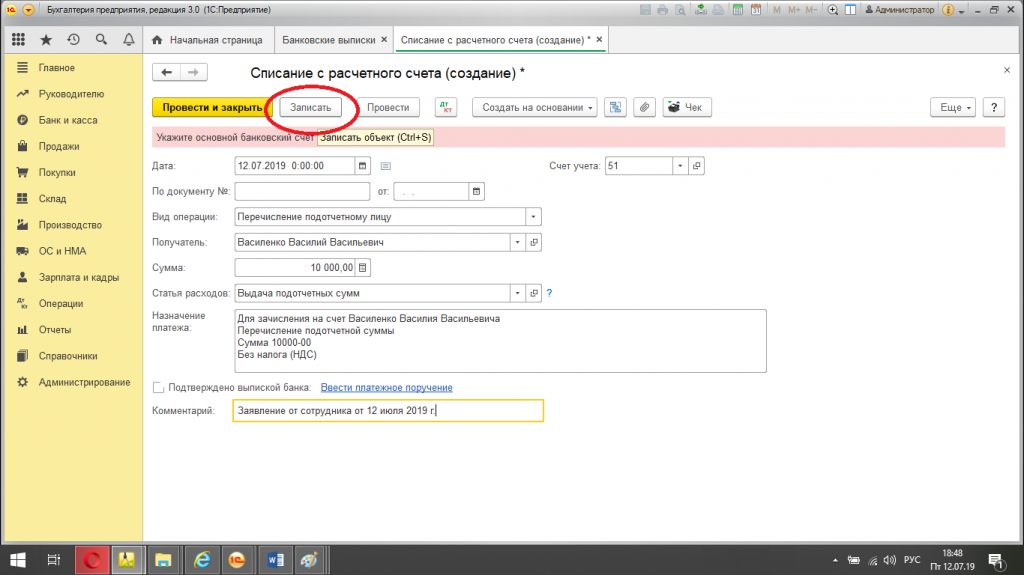

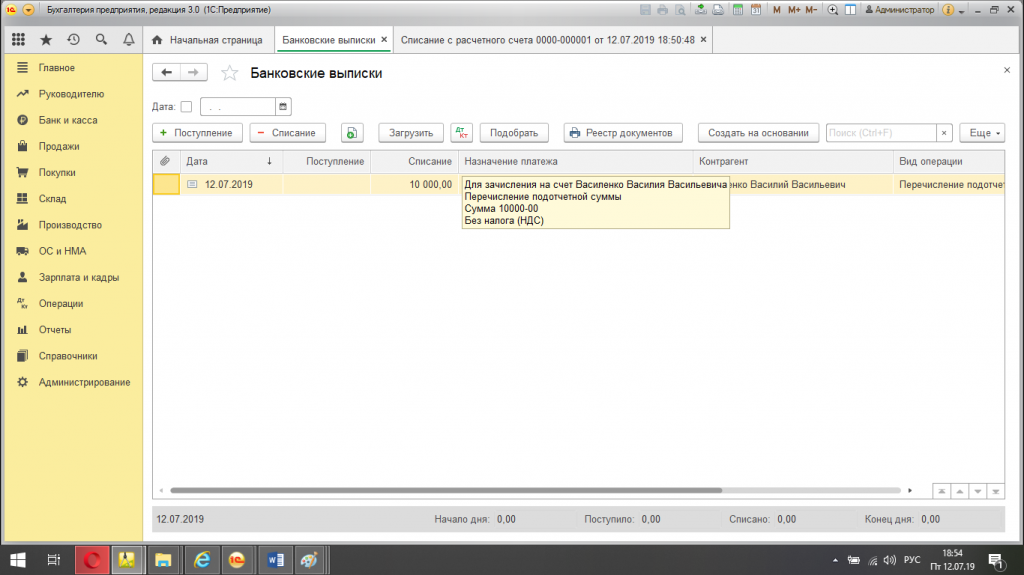

Создаем документ в 1С Бухгалтерия 8.3, выдача денежных средств путем перечисления безналичных денежных средств на личный счет сотрудника.

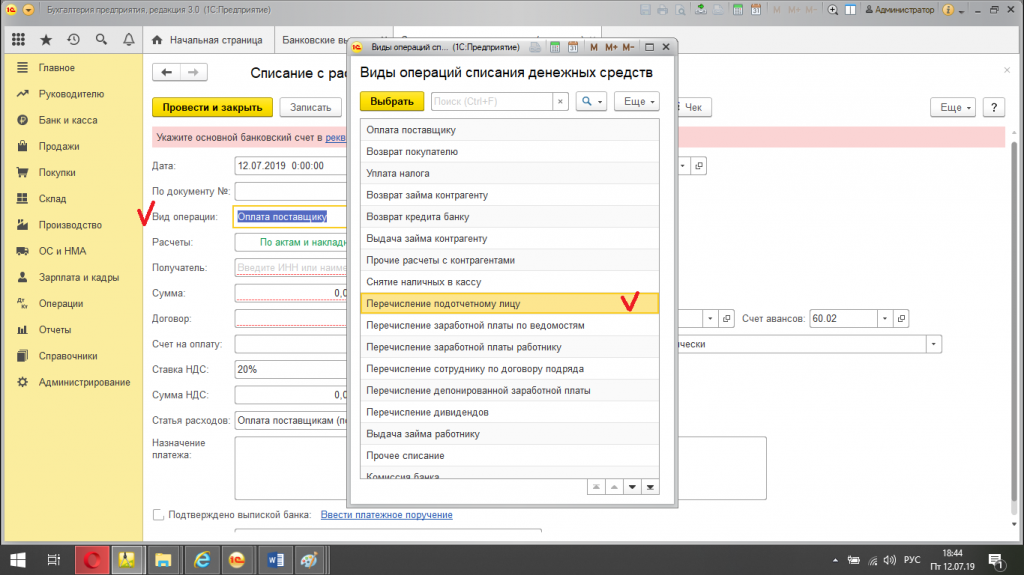

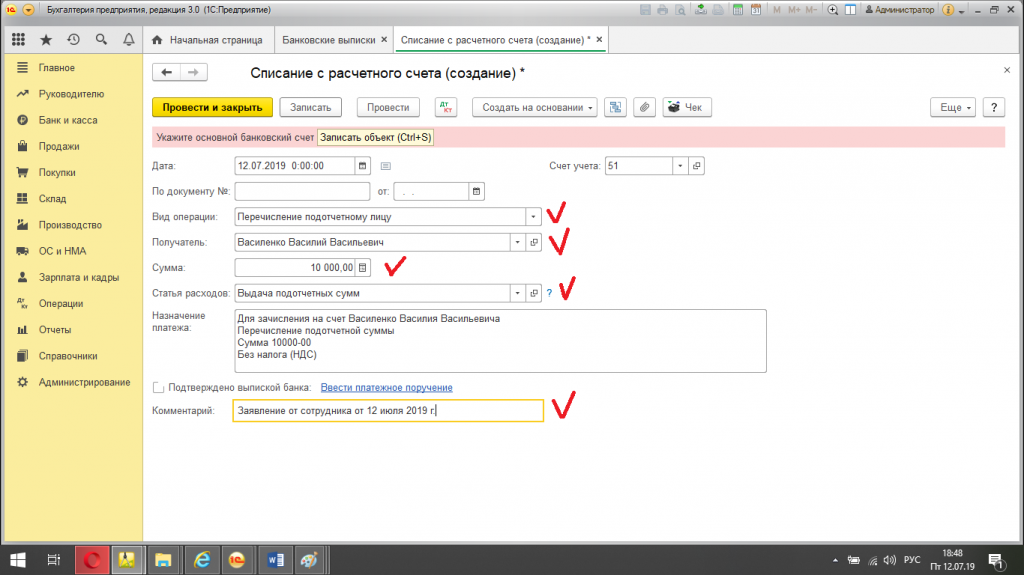

2.1 Вид операции: «перечисление подотчетному лицу»

2.2 Дата и номер документа присваиваются автоматически.

2.3 Получатель: выбираем из списка сотрудников.

2.4 Сумма: вносим необходимую сумму, указанную в основании на выдачу аванса.

2.5 Назначение платежа: «выдача под отчет денежных средств на покупку канцелярских товаров на основании приказа №1020А от 11.07.2019г.».

3. Записать документ и закрыть.

4. Далее потребуется выгрузить файл для отправки в банк, либо сформировать платежное поручение непосредственно в онлайн-банке (в Организациях связь с банком настроена по-разному).

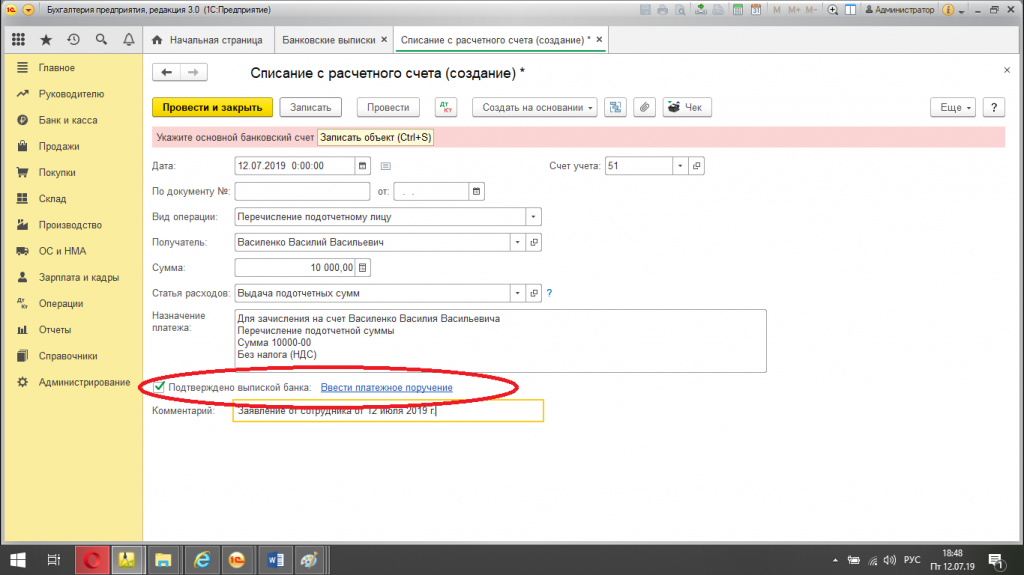

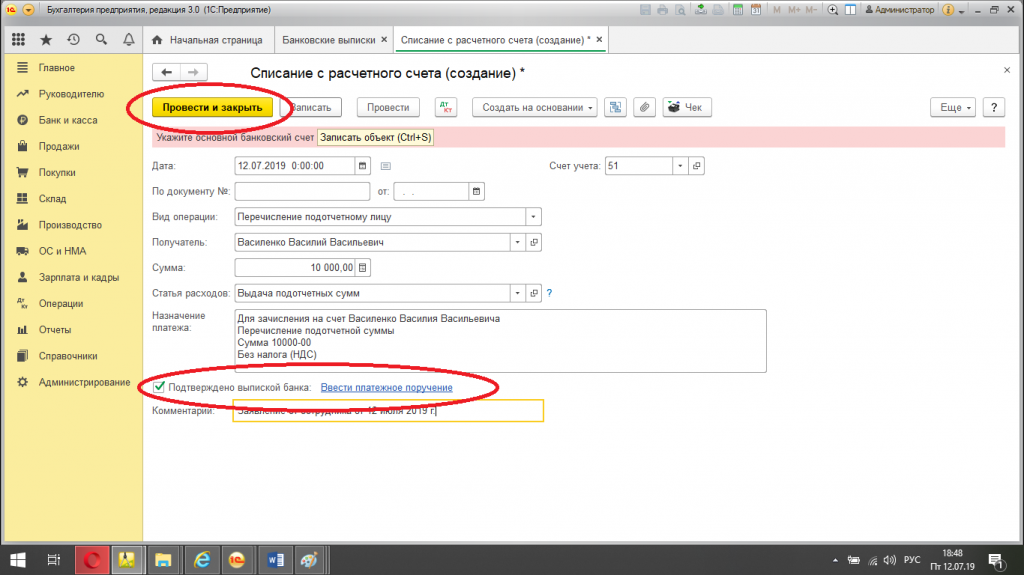

5. После того, как с банка будет получена выписка с фактическим списанием с расчетного счета Организации, бухгалтер разносит ее в программе и снова заходит в документ, созданный при перечислении средств, ставит галочку «подтверждено выпиской банка», и прикрепляет платежное поручение. Провести документ.

6. Программа формирует проводки: дебет 71.01, кредит 51.

Авансовый отчет в 1С 8.3 Бухгалтерия.

Первичные документы, принимаемые к отчету. С обновлениями от 1 июля 2019 года.

Какие документы могут служить для отчета?

1. Кассовые чеки. С 1 июля 2019 года чеки обязаны выдавать или отправлять через электронную почту все продавцы, в том числе и индивидуальные предприниматели. Следовательно, онлайн-чек или чек, распечатанный на кассе, необходимо требовать за любую покупку. Электронный чек так же вполне подходит и имеет юридическую силу, как и распечатанный. В этом случае в авансовом отчете важно указать «электронный чек». Если аванс был выдан на топливо, то к чеку нужно приложить путевой лист.

2. Квитанции об оплате, если по каким-либо причинам продавец не выдает чеки, с указанием реквизитов и подписью продавца.

3. Проездные документы.

3.1 К билету на самолет важно прикладывать так же и посадочный талон, в другом случае Организация может потерять расходы, а у сотрудника удержат НДФЛ.

3.2 Если сотрудник передвигался на поезде, то к отчету должен прилагаться выданный в кассе билет. Если билет электронный, то он должен быть с отметкой о пройденной регистрации. Без отметки электронный чек не действителен.

3.3 Если сотрудник пользовался услугами такси и заказывал через приложение, то там же необходимо запросить электронный чек и у водителя попросить квитанцию с его подписью. Иногда Организация по предоставлению услуг такси может предложить доставить подписанную квитанцию на адрес Вашей Организации. Чтобы подтвердить цель поездки, нужно попросить сотрудника из приложения распечатать так же маршрут, по которому следовал заказанный автомобиль.

4. Счета на проживание (в командировке).

5. Счета-фактуры, накладные.

Без предъявления такого рода документов, отчет не действителен.

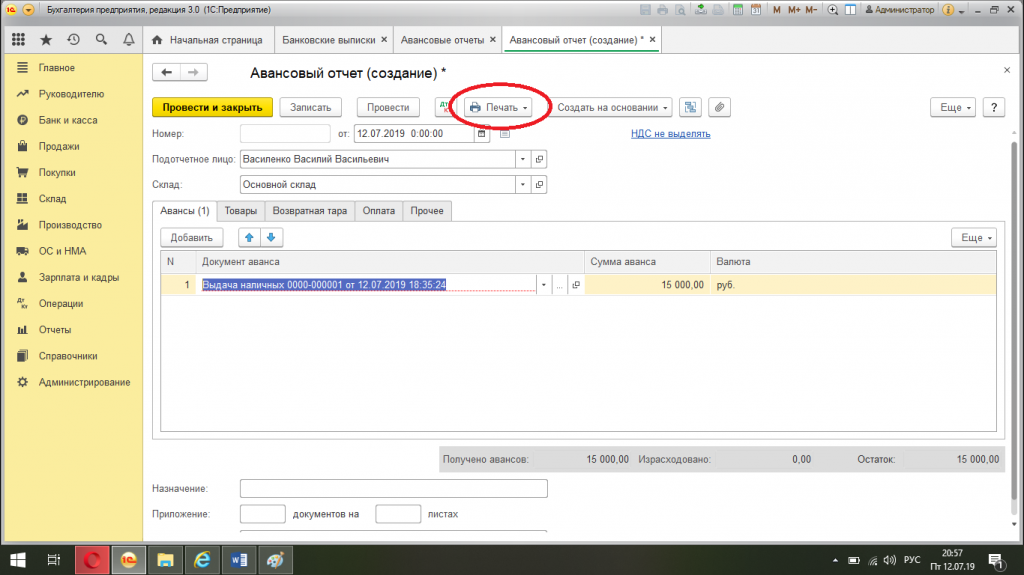

Поэтапное создание отчета в программе 1С 8.3 Бухгалтерия.

Сотрудник по истечении оговоренного срока подготавливает документы для отчета и составляет отчет самостоятельно в форме АО-1 в течение трех дней. Бухгалтер проверяет документы и, если все в порядке, приступает к оформлению документов в программе 1С.

В некоторых Организациях принято так, что сотрудник приносит в бухгалтерию лишь первичные документы и не заботится о составлении самого отчета. А уже сам отчет бухгалтер формирует в программе 1С, на основании первичных документов от сотрудника, распечатывает из программы 1С и уже готовый документ подписывает подотчетное лицо, бухгалтер и, далее, руководитель.

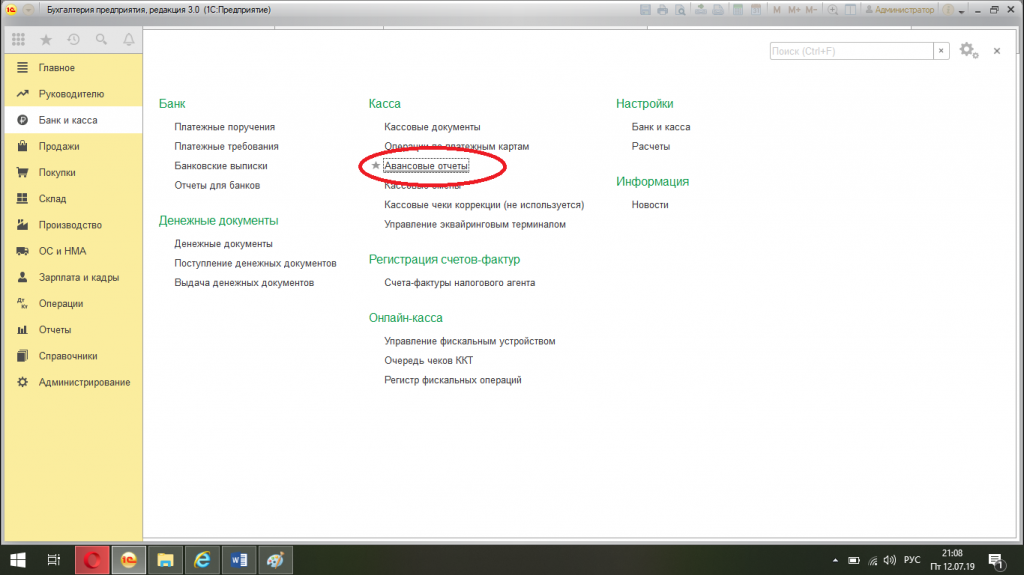

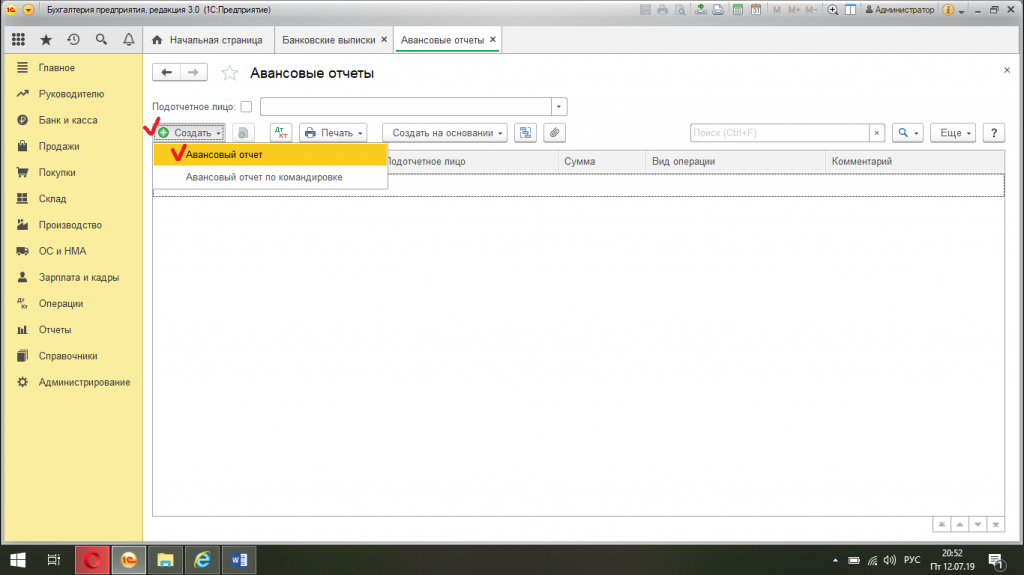

Поэтапное создание отчета в программе 1С Бухгалтерия 8.3:

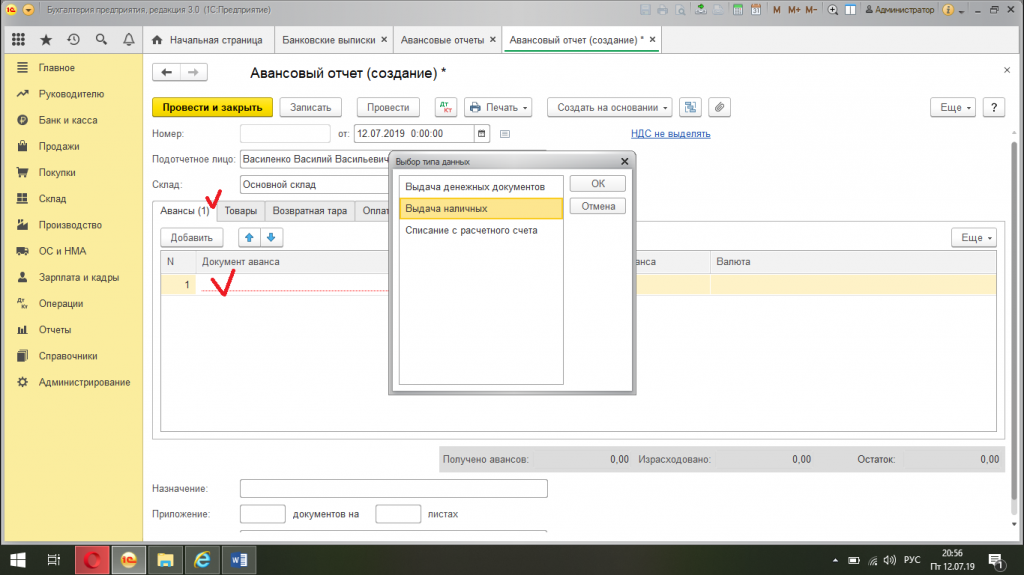

2. Указываем (заполняем документ):

2.1 Номер и дата: заполняется автоматически. Так же можно изменить.

2.2 Организация: поле заполняется автоматически или выбираем, если в программе данные по нескольким предприятиям.

2.3 Подотчетное лицо: выбираем и списка.

2.4 Склад: указываем, если приобретались ТМЦ. Можно указать «основной»

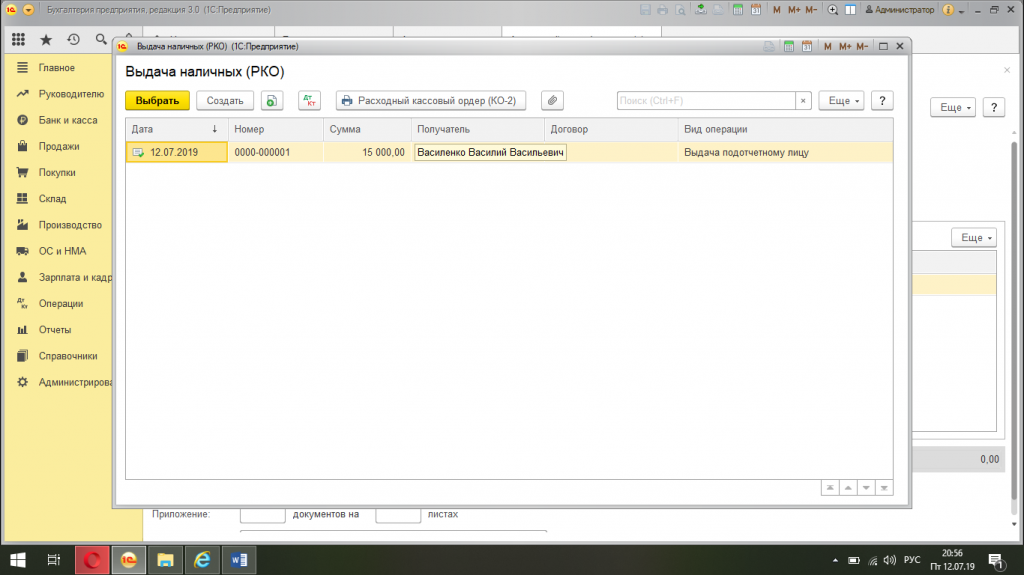

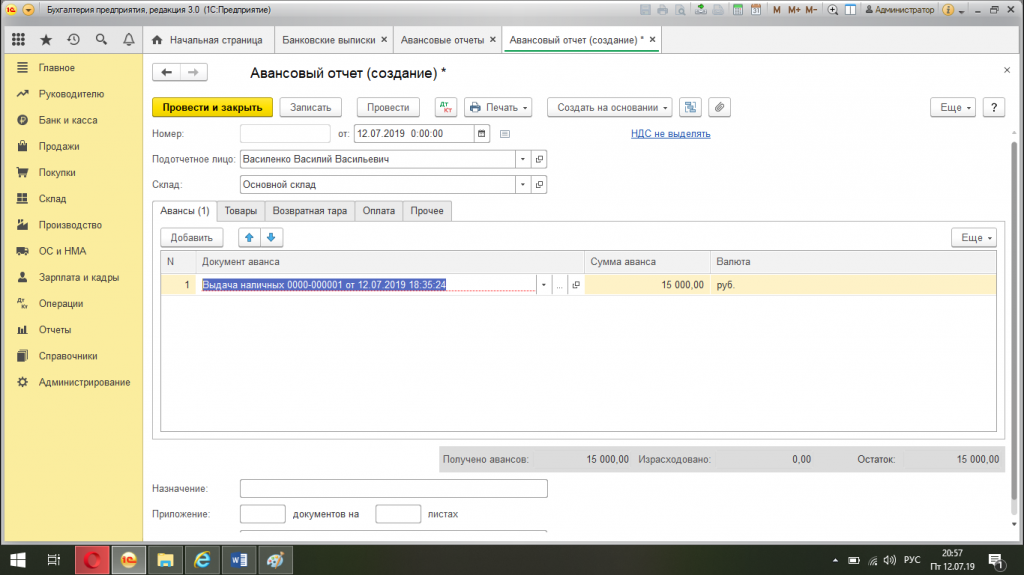

3. Вкладка «Авансы». Нажимаем «добавить» и выбираем в появившемся окне «выдача наличных» или «списание с расчетного счета» (в зависимости от того, каким образом сотрудник получал авансовые деньги), далее выбираем нужный документ из списка, по которому предоставляется отчет.

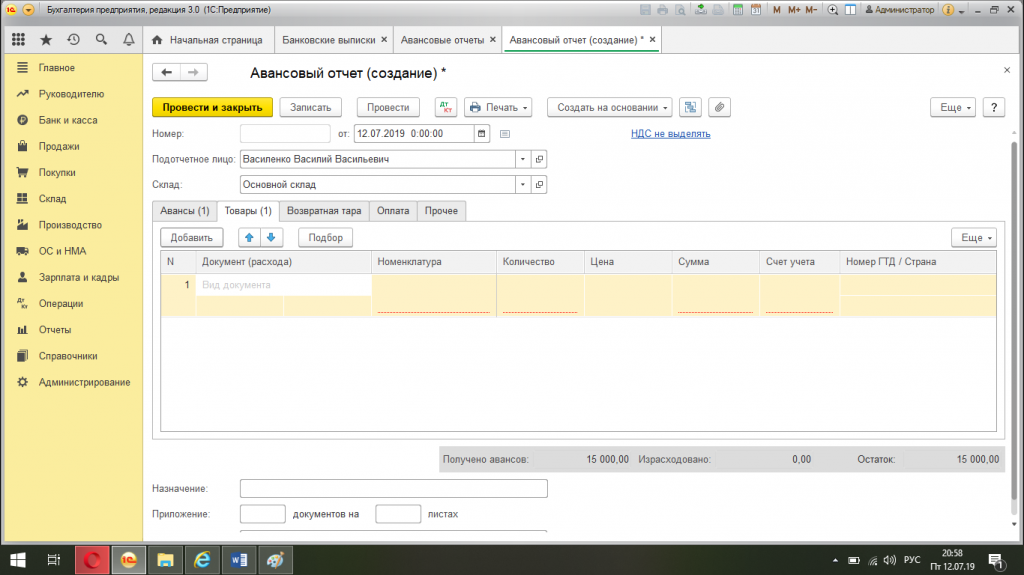

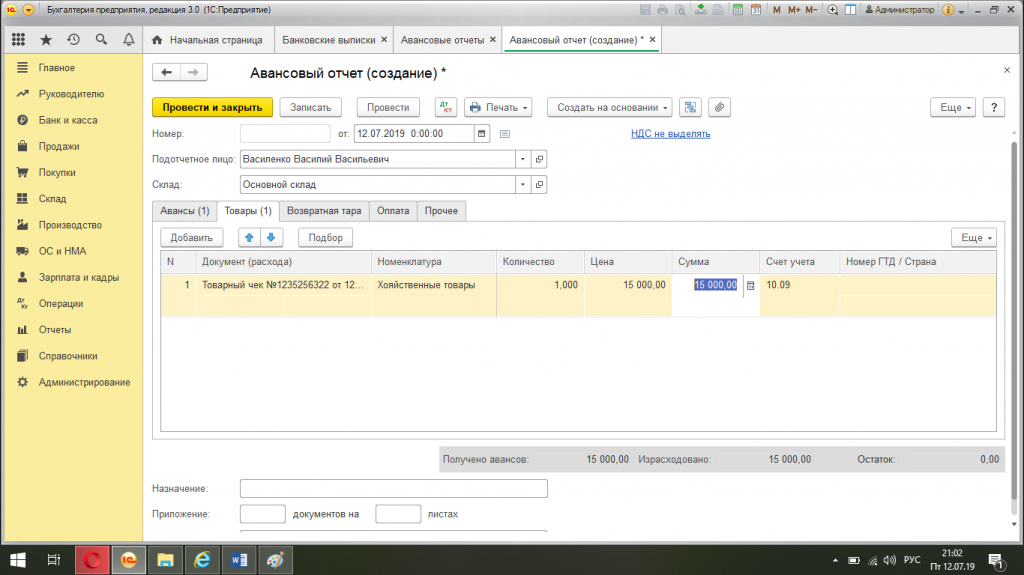

4. Вкладка «Товары». Заполняем, если сотрудником приобретались какие-либо материальные ценности или оказывались услуги в пользу Организации, для этого наживаем «добавить» и приступаем к заполнению таблицы

4.1 Документ: пишем наименование документа, например: «Товарный чек № 2551265 от 11.07.2019 г.»

4.2 Номенклатура: например «канцелярские товары», выбираем и списка или создаём нужную группу товаров или услуг.

4.4 «Сумма»: указываем сумму, которая в данном чеке.

4.5 «НДС»: выбираем «с НДС» или «без НДС» (смотрим в чеке)

4.7 «Счет учета»: 10.09 (при покупке материалов) или 41 (товары), формируется автоматически на основании выбранной или созданной группы товаров или услуг в номенклатуре (заполняется в начале таблицы).

4.8 «Счет НДС»: 19.03, формируется так же автоматом (правильность формирования проводок лучше сразу проверять)

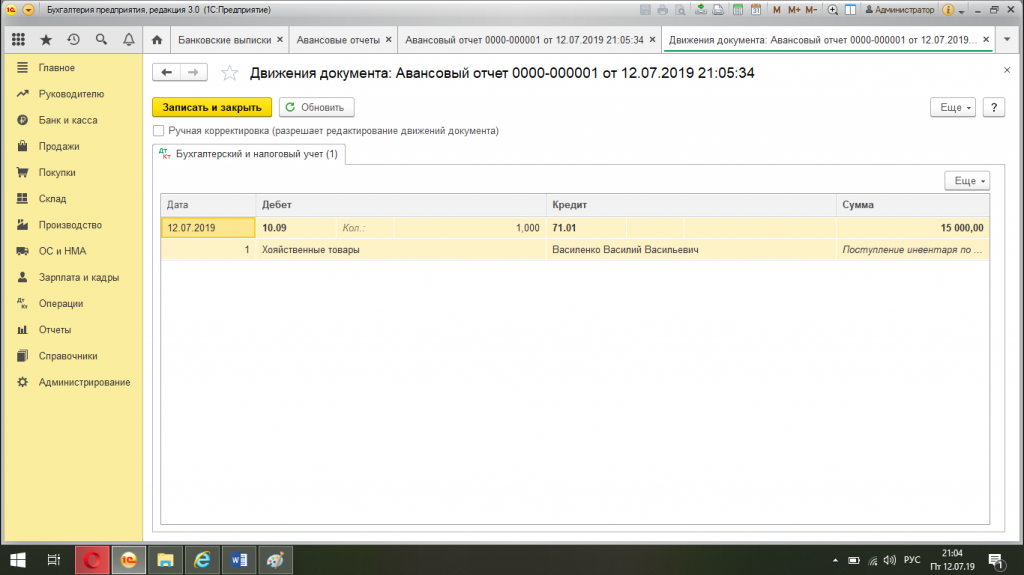

5. Проводим документ и смотрим какие проводки сформировались. При оформлении, например, покупки ТМЦ образуется следующая проводка: Дебет 10.09, Кредит 71.01.

6. Выводим документ на печать, собираем подписи.

Для того, чтобы проверить правильность созданных документов в 1С, формируем оборотную сальдовую ведомость по счету 71.01 за нужный период и просматриваем отраженные суммы напротив ФИО сотрудников. Через эту ведомость удобно контролировать подотчетных лиц и вовремя напоминать о задолженности или необходимости отчитаться.

Подписанный авансовый отчет храним с аккуратно подколотыми чеками, квитанциями, проездными документами, счетами – фактурами, накладными в папке с отчетами, как правило, не менее четырех лет.