Таймфрейм что это на бирже простыми словами

Таймфреймы (M1/M30/H1/H4/D) на графике — что это такое, на каком лучше торговать

Этот материал больше нацелен на начинающих трейдеров и инвесторов. Мы поговорим про таймфреймы на бирже, какие они бывают, чем отличаются и какой лучше выбрать для себя.

1. Что такое таймфрейм простыми словами

Таймфрейм (time-frame) или торговый период — это временная шкала для отображение биржевых котировок (баров, японских свечей, линейного графика).

Большинство трейдеров смотрят график в виде японских свечей. Одна свеча показывает изменение биржевых котировок за выбранный период в таймфреме. Например, если выбран H1, то одна свеча содержит в себе изменения за один час.

Новички ошибочно думают, что таймфрейм показывает весь график за выбранный период. Например, дневной график показывает движение цены внутри дня. Это заблуждение. Период это данные одной свечи.

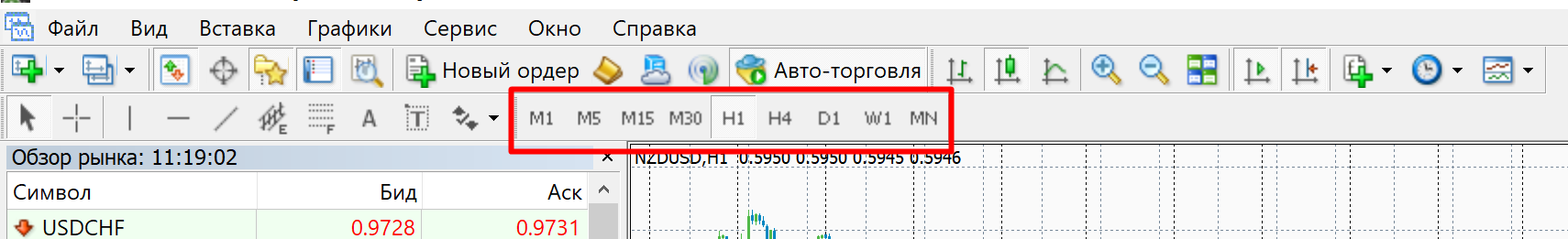

Изменять таймфрейм можно в торговом терминале. Классическими варианты торговых периодов являются:

Чем больше период таймфрейма, тем больше видимая часть котировок доступна для просмотра. Например, часовой график:

На четырехчасовом участок выше будет выглядеть лишь небольшой частью графика:

Маленькие таймфреймы позволяют посмотреть движение цены внутри дня, но ничего не говорят о глобальном тренде. Чтобы посмотреть картину в целом, необходимо использовать крупные периоды: D, W, M.

2. Выбор таймфрейма в зависимости от стиля торговли

На каком таймфрейме лучше торговать? В зависимости от целей трейдера, период таймфрейма может быть выбран совершенно разным.

По классике считается, что начинающие трейдеры начинают с M15 и даже M5. Со временем масштаб увеличивают до H1, H4, D. Но это лишь статистика.

Возможно, что кто-то вообще не торгует, а только инвестирует на долгосрок. В этом случае ему стоит смотреть только дневные и недельные котировки. Его не должны волновать локальные спады и подъёмы.

При скальпинге торговля ведётся на самых коротких таймфреймах M1-M5, поскольку движение, которое забирает скальпер минимально. Буквально пару процентных пунктов. Чаще всего такой принцип торговли используется на Форексе.

При интрадей (торговле внутри дня) берутся маленькие интервалы от M1 до H1. В некоторых случаях дейтрейдеры могут перенести позицию на ночь, если они уверены в своей правоте.

Немного более длинные варианты для краткосрочных инвесторов. Здесь используют диапазон от H1 до D. Позиция удерживается под выход отчёта, какой-то новости или просто ловля краткосрочных трендов на несколько дней.

Поскольку позиции открывается надолго, то в рамках одного дня инвестор не выбирает особо точку входа. Как бы он не открыл позицию, в любом случае он рассчитывает заработать очень много в будущем, поэтому ему не важно плюс/минус процент внутри дня.

Долгосрочные трейдеры используют таймфреймы самых старших разрядов: D, W, M.

Не существует каких-то универсальных или прибыльных таймфреймов. История рынков знает разных трейдеров, которые делали деньги как на больших периодах, так и на самых маленьких.

3. Какой таймфрейм лучше выбрать для новичка

На вопрос касательно выбора таймфрейма для каждого трейдера ответить однозначно нельзя. Всё зависит от множества обстоятельств.

Выше были даны 4 категории трейдеров. Каждая из них использует размер периода согласно своим ожиданиям.

Я использую частично все таймфреймы. Например, дневные и недельные для определения долгосрочного направления. Если рынок падает и нету каких-то признаков разворота (проторговки, разворота 200 EMA, свечных паттернов разворота), то искать точку для входа лучше не стоит.

Если акция имеет даже фундаментальную недооценку, то стоит помнить, что такая ситуация могла существовать год, два. Почему именно сейчас ситуация должна изменится? Т.е. нужны какие-то драйверы, иначе можно просто купить падающую акцию и терять деньги с ней дальше.

Если же есть признаки разворота или тренд уже растущий, то можно открыть таймфреймы поменьше. Я использую чаще всего часовые графики для более точечного открытия позиции. В каких-то случаях могу открыть M5, если хочу ещё более точно осуществить вход в позицию.

Для начинающих лучше использовать таймфреймы от M30 до H4. Они обычно любят совершать много сделок и им хочется «поиграть» в котировки. Со временем это желание проходит и почти все переходят в более долгосрочное виденье котировок и целей. Уже не интересно сидеть в акциях ради одного процента прибыли.

Что такое таймфрейм в трейдинге и какой лучше выбрать для торговли

Что такое таймфрейм

Всем здравствуйте, друзья. Если честно я вообще не рассматривала такую тему для статьи. Но оказывается, очень часто новички задают вопросы примерно такие: “Таймфрейм в трейдинге что это? ” или “На каком таймфрейме лучше торговать? ”

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь.

Не определившись с временами для торговли, вы никогда не будете стабильно зарабатывающим трейдером! Все деньги будут доставаться другим ребятам. Поверьте, человеку, который собрал все грабли на бирже!

А раз вы читаете эти строки, значит вы уже думаете над этим. Осталось только научиться анализировать, и закрыть вопрос по таймфреймам раз и навсегда. И я не собираюсь тут утверждать что что-то правильно, а это не работает. Я расскажу, как я работаю с таймфреймами в своей торговле и как использую для анализа движения рынка.

С уверенностью говорю, что многие из трейдеров не понимают, зачем столько много таймфреймов. При опросе всех знакомых выяснилось, что они метались по всем таймфреймам, думая, что найдут тот самый, на котором все зарабатывают миллионы.

Схема метаний была примерно такая: 60-минутный таймфрейм, 5-минутный, 60-минутный, 5-минутный, дневной таймфрейм, 5-минутный и т. п. Но ничего в этом глупого нет. Я тоже металась по таймфреймам со скоростью света)). Просто, освоив один таймфрейм, переходишь на другой. И не было четкого алгоритма действий. И заработков никаких не было. Вот и все!

Давайте сформулируем определение таймфрейма:

Таймфрейм-это интервал времени, который используется для построения элементов ценового графика.

Какие таймфреймы бывают на бирже

Рассматривать будем в данном обзоре настройки обычного и всеми известного терминала Quik. В левом верхнем углу вы найдете раскрывающийся с таймфреймами список.

Все временные промежутки для удобства имеют сокращенное название. Расшифровываются обозначения таймфреймов так:

| обозначение таймфрейма | расшифровка |

| M1 | минутный |

| M2 | 2-минутный |

| M5 | 5-минутный |

| M10 | 10-минутный |

| M15 | 15-минутный |

| M20 | 20-минутный |

| M30 | 30-минутный |

| M60 | 60-минутный |

| H2 | двухчасовой |

| H4 | четырехчасовой |

| D | дневной |

| W | недельный |

| MN | месячный |

Какой таймфрейм лучше выбрать для торговли

Одного прямолинейного ответа на этот вопрос вы не найдете. Ведь на рынке присутствуют трейдеры разной агрессивности торговли. Кто-то совершает в день больше 20 сделок, а кто-то и за год столько не сделает. У каждого типа трейдера свои таймфреймы.

Поэтому принято всех трейдеров разделять на группы:

Если говорят, что этот трейдер скальпер, то все понимают, что парень работает на малых таймфреймах. Но давайте по порядку разберем всех трейдеров.

Таймфрейм скальперов

Скальперами называют трейдеров, которые умудряются выжимать прибыль из таймфреймов диапазона M1-M5.

Они находят там сигналы и открывают сделки. Из-за того, что цели прибыли здесь небольшие, прибыль хорошая у них может складываться, если просуммировать все сделки за торговую сессию.

Очень тяжело быть скальпером. И выживаемость скальперов ничтожна мала. Очень много бывших скальперов становятся краткосрочниками. Я не рекомендую новичкам торговать так агрессивно. Здесь нужно считать комиссии, лимит убытков на день. А опасность слиться здесь просто зашкаливает.

Я не знаю людей с такой психикой, которые могли быть хладнокровными роботами-автоматами, чтобы из дня в день торговать, не нарушая методику. Можно просто не остановиться или сойти с ума. И это я вам говорю без шуток. Какие уж тут шутки!

Таймфрейм day-трейдеров

Day-трейдеры не далеко ушли от скальперов. Они тоже торгуют внутри дня, но цель у них взять диапазон дня. Это задача ненамного легче скальперской, особенно если рынок стоит в стагнации с узким диапазоном. Такие трейдеры редко переносят открытые позиции на следующий день.

Естественно и таймфреймы у них совсем другие. Их таймфреймы от M5 до M60. Несмотря на существенные минусы торговли за диапазон дня, у day-трейдеров, по крайней мере, легче соблюдать соотношение прибыли к убытку. Это возможно при четком соблюдении риск-менеджмента.

Главное условие успеха дневных трейдеров-не пытаться за день взять недельное движение.

Здесь рекомендации такие:

Крайне не рекомендуется собирать статистику по диапазону дня за срок меньше двух месяцев. Ведь на этот параметр очень сильно влияет волатильность рынка.

Порой, месяцами волатильность рынка очень низкая, а бывает чересчур высокая. Чем больше период для анализа, тем больше мы учитываем вариантов диапазонов.

На примере ниже, период с 14 февраля по 22 марта на акциях Сбербанка был низковолатильным. А 25 марта волатильность резко возросла. Если в расчетах у нас случайно попадут только низковолатильные свечи, то мы будем закрывать позицию раньше, тем самым не дополучим прибыль.

Познакомившись с двумя типами трейдеров, вопрос: «На каком таймфрейме лучше торговать внутри дня? » больше не актуален. Берутся таймфреймы меньше часа.

Таймфрейм краткосрочных трейдеров

Краткосрочные трейдеры стараются держать сделки не больше одной недели. Стараются закрыть все сделки к выходным, чтобы провести выходные дни в кругу семьи без открытых позиций и лишнего нервоза. Могут и больше продержать позиции.

Для анализа они используют часовой и дневной диапазоны (H1 — D1). Краткосрочная торговля-это отличный вариант для любого трейдера. Здесь соотношение 3 к 1 намного легче выполнять. Можно один раз за неделю удачно зайти в рынок по какому-то сигналу и только следить за стоп-лоссом. Ниже пример шикарного движения за неделю на акциях Сбербанка.

Таймфрейм долгосрочных трейдеров

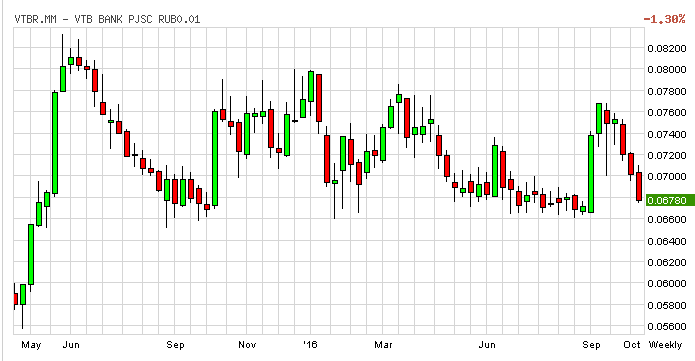

Долгосрочников еще называют инвесторами. Они, как правило, вообще делают мало входов. У них может быть портфель из нескольких десятков активов. А может и один актив быть. Для анализа используются старшие таймфреймы.

В каких-то активах нужны даже месячные и недельные таймфреймы. Особенно это актуально для торговли на западных площадках. У нас бумаги на бирже ведут историю с 2000 года примерно.Тут достаточно недельного и дневного графиков.

Таймфрейм для новичка трейдера

Граница между этими группами трейдеров весьма условна. Правила игры диктует конкретная торговая стратегия к определенным активам. Но даже трейдер, имеющий небольшой капитал, может торговать в любой из этих групп.

Тем не менее, даже если ваша торговля не предусматривает анализ старших тамфреймов, все-таки советую приучать себя видеть то, на что смотрят все профессионалы рынка.

Я понимаю, что глобальный дневной тренд никак не может повлиять на шорты скальпера, но всегда прописывайте в своих записях направление глобального тренда. Возможно эта простая запись убережет вас от позиций против тренда тогда, когда вставать не надо.

Итак, отвечаю на вопрос: На каком таймфрейме мне лучше торговать?

Если вы новичок, то вам идеально подойдут таймфреймы краткосрочного трейдера.

Вы не будете дергаться на каждый перепад на рынке. У вас будет меньше шума на графиках, и вы всегда спокойно будете отдыхать на выходных, не думая круглосуточно о ваших оставленных сделках.

Правила анализирования таймфреймов на примере Сбербанка (личный опыт)

Ребята, я уже уверена в том, что вы понимаете, что на рынке нет партнеров, как в другом любом бизнесе. Здесь одни конкуренты, и сам по себе трейдинг-это самый конкурентный и жесткий бизнес.

Если вы пренебрегаете качественной работой с таймфреймами, то вы работаете на зарплату ваших конкурентов.

Анализ самых больших таймфреймов помогает увидеть настоящие намерения крупных игроков: куда мы двигаемся, растем, падаем или стоим на месте.

Но помните, что даже четкое понимание куда мы двигаемся, не дает никаких гарантий, что это исполнится.

Анализ дневного графика Сбербанка на трех таймфреймах

Давайте для примера возьмем график акций Сбербанка и откроем дневной таймфрейм. Для начала откроем его весь с началом истории с апреля 2008 года.

Давайте приблизим этот дневной график и проанализируем его с сентября 2018 года. Вот что я вижу на нем:

Общие выводы по графику:

Анализ часового графика Сбербанка

Это тот же самый инструмент, та же дата открытия.

Анализ 5-минутного графика Сбербанка

5-минутный график открывается с января 2020 года. То что находится до января 2020 года мы не видим, как историю.

Вывод по таймфреймам графиков Сбербанка

Как я использую таймфреймы и какой таймфрейм является базовым

Новички-трейдеры начинают скакать с одного таймфрейма на другой, тем самым они даже не подозревают, что пробуют свои силы во всех типах трейдера. Но ведь те трейдеры, которые четко относятся к определенному типу используют четко 2-3 таймфрейма. Остальные смотрятся редко. Тогда напрашивается вопрос: «Какой из этих таймфреймов базовый?».

Всегда базовый таймфрейм-самый большой таймфрейм, по которому Вы определяете ситуацию на рынке.

Если базовый таймфрейм дневной, то определяете тренд или боковик на рынке. Подмечаете: нисходящий или восходящий тренд и т. п. А уж на таймфреймах меньшего порядка ищите точки входа и возможно выхода из позиции.

И хочу подметить, что тем ребятам, кто задается вопросом: «На каком таймфрейме определять тренд?» нужно понять, что тренды смотрятся на всех таймфреймах, не только на базовом. Но независимо от торговой стратегии и стиля, крайне рекомендую смотреть наличие или отсутствие тренда именно на дневном таймфрейме.

Если вам нравится график с японскими свечами, то могу с уверенностью сказать, что на всех таймфреймах работает свечной анализ. Это проверенно на моей торговле.

Я рекомендую Вам определиться с тем, каким трейдером вам удобно сейчас стать. Может быть вы работаете на наемной работе, значит, только по вечерам вы сможете торговать. А может, вам интересно торговать без переноса позиций на выходные? Подумайте!

И кстати, если у вас еще нет своей торговой стратегии, то вы еще в процессе эволюции, как трейдера. Обязательно разберитесь с темой, как правильно читать графики. На сайте у меня такой информации вы не найдете, часть инфо я даю в своей новенькой группе Вконтакте, там же теперь выкладываю результаты своей торговли. Присоединяйтесь и удачи Вам в этом бизнесе!

Что такое таймфрейм, простыми словами

Тайм фрейм в трейдинге является временным интервалом, который используется, чтобы сгруппировать котировки в ценовой график – бар, «японскую свечу», линейный график и т.д. Простыми словами, это отрезок времени, который применяет трейдер, чтобы оценить ситуацию.

Какой таймфрейм лучше – зависит от выбранной биржевой стратегии. Использование различных временных рамок может помочь трейдерам определить более крупные тренды и более детальное поведение цены. Разные точки зрения могут быть сформированы при переключении между разными таймфреймами на одной и той же валютной паре, и это может либо принести пользу, либо затруднить анализ. Поэтому очень важно иметь четкое представление о временных рамках торговли на форексе с самой первой сделки.

Основные таймфреймы на Форекс

Сроки торговли на Форекс обычно классифицируются как долгосрочные, среднесрочные и краткосрочные. У трейдеров есть возможность применять все три из них или просто использовать один более длинный и один более короткий период времени при анализе потенциальных сделок. В то время как более длительные периоды времени полезны для идентификации установки сделки, более короткие необходимы для детального анализа.

Таймфреймы в мт4 делят на следующие основные категории:

Возможны также иные промежутки времени. Их использование зависит от вида и стиля трейдинга (см. таблицу).

| Классификация | Стиль трейдинга | Таймфрейм, тренд | Таймфрейм. триггер |

|---|---|---|---|

| Долгосрочный | Позиционный | Недельный | Дневной |

| Среднесрочный | Свинг | Дневной | 4-часовой |

| Краткосрочный | Ежедневный | 4-часовой | Часовой |

| Скальпер | Часовой | 15-минутный |

Как таймфреймы влияют на трейдинг?

Переключение между разными временными рамками торговли на рынке Форекс имеет ряд преимуществ. Из-за чистой ликвидности рынка Форекс трейдеры могут просматривать очень короткие временные рамки и наблюдать значимую информацию, тогда как аналогичные временные рамки для неликвидных акций могут не представлять никаких новых точек данных, если цена не изменилась.

Еще одно преимущество таймфреймов включает в себя 24-часовой характер рынка форекс в течение недели. Переключение между несколькими временными рамками форекс во время различных торговых сессий (Азиатская, Европейская, США) предоставляет трейдерам различные рыночные условия, характерные для этой торговой сессии, такие как ранжирование рынков в течение азиатской сессии или трендовые рынки в течение европейской и американской сессий. Трейдеры могут извлечь выгоду из этих характеристик рынка, используя разные временные рамки.

На каком таймфрейме лучше торговать?

Многие трейдеры, плохо знакомые с Форекс, часто задаются вопросом, есть ли идеальные таймфреймы для любой торговли. По сути, выбор оптимального периода времени для трейдинга на рынке Форекс будет во многом зависеть от предпочтительного стиля и стратегии трейдера.

Чтобы выбрать таймфрейм наилучшим образом, подумайте, каков именно ваш стиль торговли, и какую стратегию вы хотите использовать. Ваши предпочтения должны влиять на выбор таймфрейма.

Как не ошибиться, используя таймфреймы?

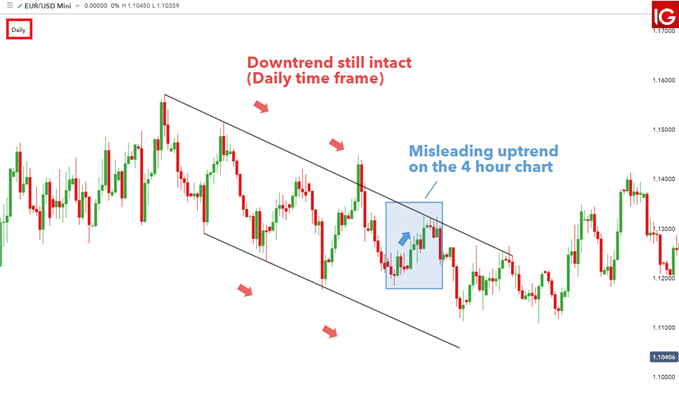

Часто трейдеры могут получить противоречивые представления о валютной паре, изучая различные временные рамки. Например, в то время, как дневной график может показывать восходящий тренд, часовой график показывает нисходящий.

Эта путаница может привести к контрпродуктивным волнениям в сознании трейдера при попытке выстроить сделки. Поэтому важно планировать временные рамки, в которых следует торговать, в соответствии со своей торговой стратегией.

Пример торговли на свинге

Свинг-трейдер, придерживающийся стратегии следования за трендом, должен избегать необдуманных решений при просмотре движения цены на графиках меньшего таймфрейма. Трейдеры могут наблюдать, как выглядит разворот тренда на более коротком временном графике. Однако после просмотра дневного графика становится ясно, что тренд все еще остается нетронутым.

Включение длительного периода времени позволяет трейдерам увидеть «более широкую картину» валютной пары, получить представление об общих тенденциях или настроениях, которые могут существовать; в то время как более короткий график может использоваться для определения времени входа в рынок.

Часто, глядя на дневной график, становится ясно, что выбранный тренд явно остается в силе при соблюдении правильных временных рамок.

Трейдерам следует применять анализ нескольких временных рамок, чтобы включить в такой анализ как можно больше информации, не усложняя его.

Прелесть этого подхода заключается в том, что технический анализ может применяться в разных временных рамках для достижения большей уверенности в торговле.

Как упоминалось выше, тип выбранной торговой стратегии будет сильно влиять на выбранные временные рамки на форексе. В качестве альтернативы, вместо того, чтобы выбирать один таймфрейм для торговли, многие трейдеры используют анализ нескольких таймфреймов. Это предполагает просмотр одной и той же валютной пары в разные периоды времени.

При таком подходе более крупные временные рамки обычно используются для установления долгосрочного тренда, а более короткие — для выявления идеальных входов.

Выберите график, который вам удобен, проведите тщательный анализ и убедитесь, что вы внедрили разумное управление рисками во всех сделках.

Что такое таймфреймы и как с ними работать

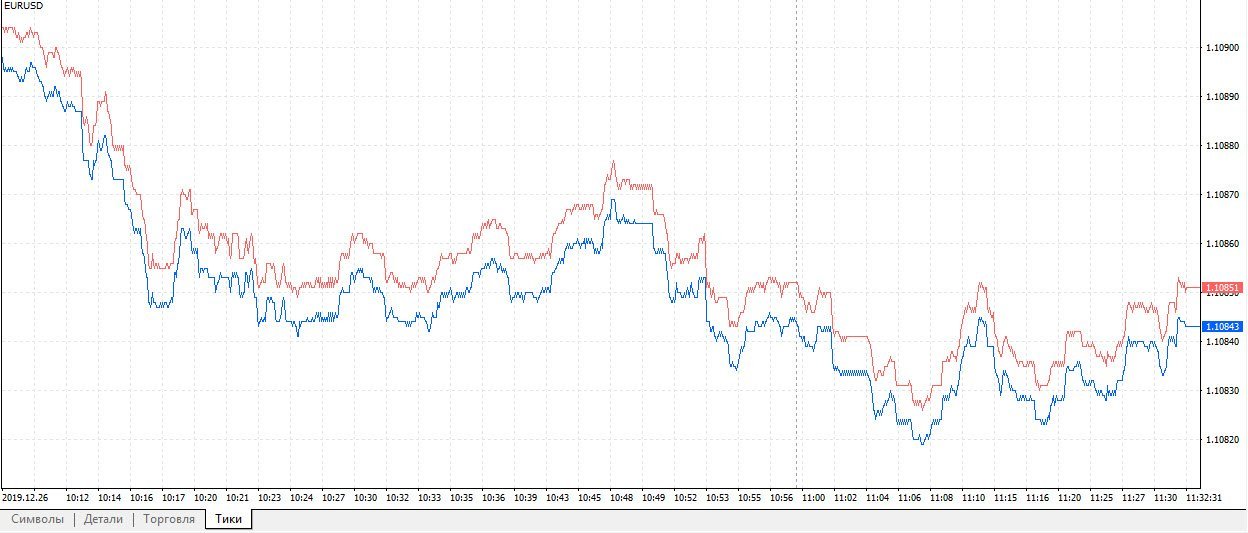

Подробнее о том, что такое японские свечи и как их расшифровывать, читайте в нашей статье.

Пример свечного графика на таймфрейме W1: в каждой свече заключена информация о том, как менялась цена в течение недели (W-Week)

Что можно узнать из элементов таймфрейма

Исключением является так называемый тиковый график, который отображает каждую новую цену.

Трейдер видит на этом графике самую точную и полную информацию об изменении цены, но просто не успевает ее анализировать.

Линейный график еще менее информативен и показывает только цену закрытия за период. А бары несут в себе ту же информацию, что и свечи, но на графике изображаются лаконичнее.

Пример линейного графика:

Обозначение таймфреймов

Элементы старших таймфремов состоят из элементов младших. Другими словами, вы можете самостоятельно обвести прямоугольником четыре элемента таймфрейма Н1 (один час) и получите всю информацию, отображаемую по таймфрейму Н4 (4 часа). В приведенном примере размер 4-х часовой свечи будет равен размеру 4-х свечей с Н1.

Как формируются элементы графика

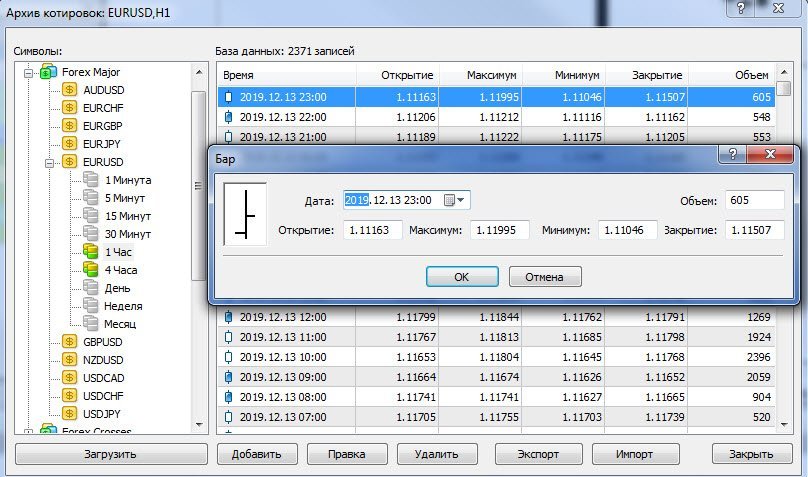

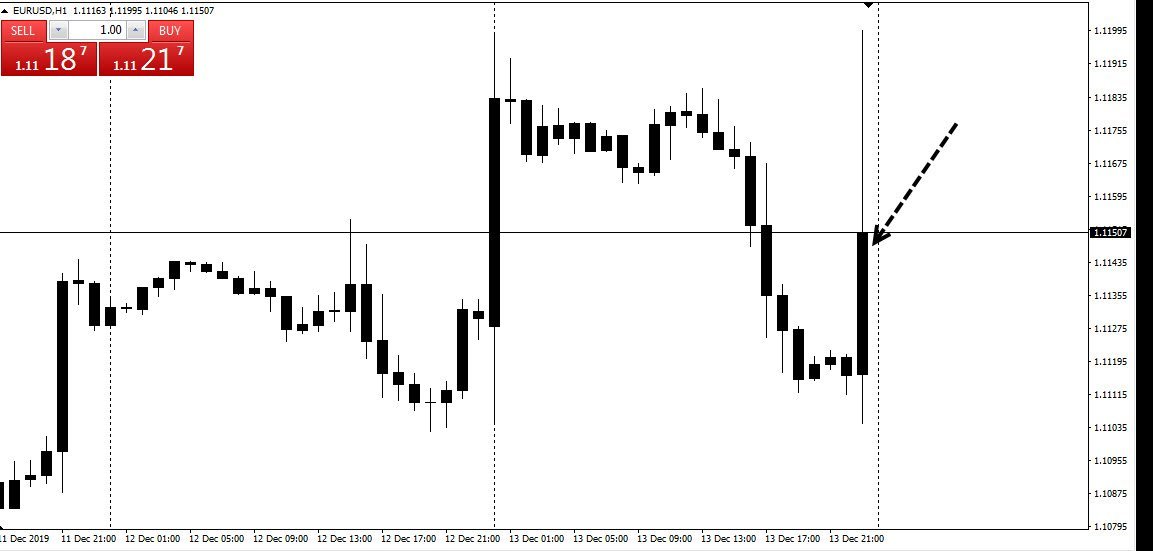

Для большего понимания, как формируются элементы любого графика, можете нажать F2 в своем терминале. Откроется окно, в котором представлены точные значения параметров каждого элемента.

При желании, вы можете их изменить. Установив самостоятельно минимум/максимум и цены закрытия/открытия свечи (или бара), вы можете получить совершенно новый график, которого в реальности не существует. Это будет построенная по выдуманным вами параметрам свеча.

На примере ниже мы видим последнюю свечу с таймфрейма Н1, сформированную в пятницу по искусственно заданным нами параметрам. То есть это не настоящая свеча.

Для чего используются разные таймфреймы

Таймфреймы от М1 до Н1 (от минуты до часа)

Честные брокеры с рыночным типом исполнения всячески приветствуют таких трейдеров, так как именно они приносят основную прибыль.

О том, что такое рыночный тип исполнения или Market Execution, читайте в нашей статье. Выбрать честного брокера вам также поможет наш рейтинг рыночных брокеров.

Таймфреймы от Н1 до D1 (от часа до одного дня)

Данный вид торговли более спокойный по сравнению с предыдущими, но и менее прибыльный. Сделки удерживаются от нескольких часов до нескольких недель, что позволяет трейдеру совмещать торговлю на финансовых рынках с другими видами деятельности.

О том, какие бывают стратегии торговли, что такое среднесрочная торговля и какой тип подходит для новичка, читайте в нашей статье.

В отличие от торговли внутри дня, скальпинга или пипсовки, при среднесрочной торговле трейдеру не нужно наблюдать за графиком онлайн, он часто использует тейк-профиты и защитные стоп-приказы, наблюдает за важными фундаментальными данными.

Тщательный анализ рынка позволяет трейдеру войти в рынок по наиболее выгодной цене, а далее трейдер следит за тем, чтобы все шло по намеченному плану. Если цена не идет по плану, то трейдер закрывает сделку.

Таймфреймы от D1 до Y1 (от одного дня до одного года)

О том, что такое кредитное плечо, как им пользоваться и в каких случаях оно может навредить, читайте в нашей статье.

Это и понятно, ведь при выборе, например, таймфрейма W1 (одна неделя) просадка по открытой позиции за неделю может затянутся на сотни пунктов. Другими словами, если трейдер ошибется, убыток получится очень большим из-за длительности таймфрейма. Для таймфрейма М5 (5 минут) такая просадка по одной сделке очень маловероятна, но возможна по ряду сделок.

Также нужно учитывать, что на недельном таймфрейме невозможно выполнить точный вход в рынок. Чем больше таймфрейм, тем меньше точность при открытии позиции. Поэтому при выборе данных таймфреймов трейдеры часто руководствуются не только техническим, но и углубленным фундаментальным анализом.

Данный вид торговли принято считать менее рискованным, но он не приносит тех процентов доходности, которые могут дать таймфреймы от М1 до Н1.

Стоит ли использовать одновременный анализ нескольких таймфреймов?

В 1986 году трейдер-профи Александр Элдер разработал торговую стратегию, которая сегодня известна как Три экрана Элдера. В ней он использовал не только несколько индикаторов, но и несколько таймфреймов.

Суть в том, чтобы не торговать против долгосрочного тренда: с помощью старшего таймфрейма Элдер определял основную (глобальную) тенденцию на W1, находил подтверждение тренда на среднесрочном (D1) и по более младшему таймфрейму (H4) определял точку входа в рынок. Когда все три графика с разным периодом показывали сигнал к росту, он открывал длинную позицию (ордер на покупку). Когда все три графика с разным периодом показывали сигнал к падению цены, он открывал короткую позицию (на продажу).

На сегодня существуют индикаторы MTF, которые способны выводить на ваш рабочий график сигналы, взятые с других временных интервалов. Трейдеру остается принять правильное торговое решение, глядя лишь на один таймфрейм, без необходимости переключаться на другие.

На скриншоте представлена работа одного из индикаторов MTF, который отображает сигналы по 8 разным таймфреймам от 7 стандартных индикаторов, которые есть в терминале мт4.

Впрочем, для поиска графических фигур тоже разработано современно ПО. Такие программы, как Autochartist, способны находить нужные паттерны не только на всех таймфреймах, но и на всех валютных парах одновременно.

Когда торговал Элдер, ничего подобного еще не было, поэтому его методы несколько устарели.

Как выбрать таймфрейм

Для этого предлагаем ответить на три простых вопроса.

Ответив на данные вопросы, вы сможете без труда определится, какой таймфрейм вам подходит больше всего. После выбора таймфрейма можете приступать к выбору торговой стратегии.

Часто торговые стратегии написаны не только для определенных таймфреймов, но и конкретных валютных пар. Если стратегия оптимизирована для таймфрейма Н4 и валютной пары EUR/USD, не пытайтесь ее использовать для других таймфреймов или других валютных пар. Вероятней всего это приведет к ухудшению результатов без дополнительной оптимизации по выбранной торговой стратегии.

Знакомство с торговыми стратегиями можно начать с нашей статьи “4 торговые стратегии на Форекс для новичков”.

А для тех, кто выбрал для себя краткосрочную торговлю, рекомендуем стратегии скальпинга по Стохастику, полосам Болинджера и Price Action.