Услуга финансовая защита что это

Защита заемщика кредита

Последняя редакция 05 октября 2021

Время на прочтение 9 минут

Россиянам приходится быть настороже. Обращаясь в банк за получением займа, заемщики рискуют получить ненужную услугу или взять кредит на кабальных условиях. Если сложно вникнуть в тонкости законодательства, поможет юридическая защита заемщика кредита. Кредитные юристы помогают на всех этапах споров с кредитной организацией — от составления заявлений на отказ от услуг до досудебных претензий и представления интересов гражданина в суде.

Какие права заемщиков нарушаются намного чаще

Защита прав заемщиков банков — актуальная юридическая услуга. Знание законов позволяет избежать переплат, избавиться от долгов и негативных записей в кредитной истории.

Дело не в том, что банки грубо обманывают своих клиентов — за это можно получить штраф. Они просто идут на хитрости, подключая новые, зачастую ненужные сервисы и предоставляя платный сервис, хотя аналогичные услуги по закону доступны клиентам бесплатно.

Рассмотрим популярные уловки банков, избежать которых поможет защита заемщика кредита.

Непредоставление сведений о полной сумме займа

Банки в 2021 редко идут на такой шаг, в отличие от МФО, особенно работающих неофициально не состоящих в реестре микрофинансовых организаций.

Навязывание дополнительных услуг

Из наиболее частых: страхование и платное расширенное СМС-информирование. Банки могут предложить застраховаться буквально от всего:

Напомним, по ипотеке страхование предмета залога является обязательным. Но не всегда нужно страховать, например, мебель, бытовую технику и ремонт. Такие виды защиты часто включают в комплексное страхование.

Также вполне разумно оформить страховку, если с ней снижают ставку, и затраты на платеж страховой ниже, чем переплата по кредиту. Например, если дела у работодателя идут не очень, можно подумать о гарантиях на случай потери работы. Попросите менеджера рассчитать итоговую стоимость кредита: со страховкой и без нее.

У некоторых кредитных организаций есть пакеты страховок, которые предлагаются клиенту. Здесь всегда кроются переплаты — посмотрите, какие риски для вас актуальны, а какие маловероятны и повлекут ненужные расходы.

То же касается и платных пакетов СМС-формирования — если человек привык отвечать по своим обязательствам, то напоминания ему не требуются.

Отказ в выдаче займа без страховки

Страховка обязательна только в двух случаях: при оформлении ипотеки и автокредита на новый автомобиль. В обоих случаях страхуется залоговое имущество, а выгодоприобретателем по полису выступает банк.

При этом заемщик сам вправе выбирать компанию, в которой ему выгоднее и удобнее страховать квартиру или машину. Вы не обязаны заключать договор с той организацией, которую навязывает менеджер.

По незалоговым кредитам отказ от страховки не влияет на решение банка о выдаче кредита. Допускается различие процентных ставок — банки оформляют это как скидку при дополнительном страховании рисков.

Платные справки о задолженности по кредиту

Согласно абз. 4 п. 2 ст. 10 Закона «О защите прав потребителей» вся значимая информация о задолженности перед банком, дате и размере платежа обязана предоставляться бесплатно.

При попытке кредитной организации взимать деньги за выдачу справки клиенту стоит указать на недопустимость этого и пожаловаться в Роспотребнадзор. Можно обратиться в нашу службу защиты заемщиков для представления интересов.

Нарушение права заемщика на расторжение кредитного договора

Нередко кредитные специалисты вводят заемщика в заблуждение, информируя, что после отправки и подтверждения заявки отказаться от займа невозможно.

При этом одобренная сумма, срок или процентная ставка отличаются от предварительно рассчитанных в калькуляторе не в лучшую сторону.

Отказаться от займа без последствий можно перед подписанием договора и после его подписания, но до момента, когда деньги еще не были получены заемщиком. Также согласно п. 2 ст. 11 Закона № 353-ФЗ «О потребительском кредите» заемщик вправе в течение 14 дней после получения займа отказаться — придется вернуть полученную сумму и проценты, начисленные за этот период.

Изменение договора кредитования в одностороннем порядке

После того как между кредитором и заемщиком заключен договор кредитования, его положения неизменны. Поменять их может только дополнительное соглашение, которое подписали обе стороны.

В одностороннем порядке банк не имеет права менять:

Если в договоре банк оставляет за собой право менять условия кредита в одностороннем порядке, то заемщику нужно обратиться в суд для оспаривания условий кредитного договора. Сделать это можно как самому, так и воспользовавшись помощью юристов, обеспечивающих защиту заемщиков кредитов.

Списание задолженности с любых счетов должника

Раньше такой механизм успешно применялся Сбербанком — при просрочках по кредиту банк просто списывал сумму долга с дебетовой карты или накопительного счета в безакцептном порядке.

Например, Роспотребнадзор прямо указывает, что такие действия незаконны.

В связи с тем, что у банковских организаций нет никаких законных оснований самовольно списывать со счёта клиента деньги в счёт погашения задолженности по кредиту, некоторые банки идут на хитрость и включают в кредитные договоры пункт о безакцептном списании денежных средств с любого счета клиента в счет долга по кредиту. Такие действия банковских организаций противоречат законодательству.

В 2021 это редкость, но если такой пункт есть в договоре кредитования, то заемщику следует жаловаться в Роспотребнадзор или в суд.

Либо обратиться к кредитному юристу за защитой прав заемщика — он составит заявление в нужные инстанции, и банк вернет незаконно списанные деньги.

Ограничение формы выдачи займа

Банк не вправе оставлять заемщика без альтернативы формы получения потребительского кредита: он обязан обеспечить возможность получить деньги как наличными, так и безналичным способом с отражением этого в договоре.

Хотя многие заемщики не обращают внимания на это нарушение со стороны кредитной организации, оно встречается довольно часто.

Знаковое дело № А35-21/2016, где кассационная инстанция отказала АО «Россельхозбанку» в удовлетворении иска против Прокуратуры РФ, выявивших у банка подобные нарушения при выдаче займов.

Как защититься от банков

В потребительском кредитовании все больше внимания банков уделяется дополнительным услугам, которые существенно увеличивают прибыль. Кредитные специалисты заработают с одного клиента гораздо больше, чем при «голой» выдаче кредита, если добавят (зачастую даже умолчав) платную СМС-рассылку или небольшую страховку. А то и пригрозят отказом в выдаче, если заемщик не согласится на условия.

Здесь нужно уметь защищаться, причем защита прав заемщиков банков состоит из нескольких этапов:

Защита заемщиков по кредитам строится на основе законодательных норм и актов, главнейшими и которых являются закон «О защите прав потребителей», 353-ФЗ «О потребительском кредите (займе)» и 230-ФЗ «О коллекторах».

Чем поможет юридическая защита заемщика

Защита прав заемщика-гражданина применяется не только в спорах с банками в рамках кредитных договоров, но и решает проблемы в сфере кредитования и задолженностей:

Кредитные юристы на страже законных прав и интересов заемщиков, они работают в рамках закона, помогают избежать выплат завышенных процентов, излишне начисленных задолженности и негативных записей в кредитную историю. Затраты на юридическую защиту должников на практике оказываются гораздо меньше расходов на погашение предъявляемых кредиторами к выплате задолженностей.

Есть вопросы по действующему или погашенному кредиту? Юристы нашей службы защиты заемщиков проконсультируют вас и помогут в спорах с кредиторами. Проконсультироваться можно по телефону или воспользовавшись онлайн-формой обратной связи на странице.

Финансовая защита Сбербанка — что это такое

Каждый заемщик Сбербанка сталкивался с таким понятием, как финансовая защита. По сути, это стандартное страхование, которое предлагается всем, кто обращается за кредитом. Сотрудники банка настойчиво предлагают воспользоваться этой услугой, толком не объясняя ее условия. Вот мы о них и расскажем.

К сожалению, цель сотрудников Сбера — во что бы то ни стало продать услугу, и часто они действуют не совсем честными методами. При этом они практически не объясняют клиенту, что он покупает, как действует финансовая защита Сбербанка. Поэтому специалист Бробанк.ру и решил разобраться, за что заемщики платят немалые деньги.

Это платная услуга!

Реалии таковы, что подавляющее большинство россиян не обладают достаточной финансовой грамотностью, чем и пользуются банкиры, зарабатывая “лишние” миллионы. Страхование заемщиков приносит банкам огромные деньги. По факту может только один заемщик из 100 обратится за выплатой при наступлении страхового случая. А заплатят Сбербанку по полной все 100 человек.

Менеджерам Сбера нужно обязательно продать услугу, подключить заемщика к финансовой защите. Часто они действуют так, что клиент даже не понимает, что вообще покупает, что он за это будет платит из своего кармана.

Дело в том, что стоимость финансовой защиты Сбера включается в тело кредита, увеличивая сумму долга. То есть по факту на эту цену после пойдут и проценты. А заемщики в своем большинстве подписываю договора, не вникая в них, поэтому и не замечают расхождение в сумме.

ОТ АВТОРА. Мой брат оформлял наличный кредит в Сбере, на подписание договора я пошла с ним. Брат даже не заметил, что вместо получаемых на руки 200 000 в договоре фигурировала сумма кредита в 230 000. Они и не понял, что покупает финансовую защиту за 30 000 рублей. От услуги он в итоге отказался.

Сколько стоит финансовая защита Сбербанка

Цена услуги — последнее, о чем говорят вслух представители банка, принимающие заявку на получение кредита. Им крайне важно продать финансовую защиту, выполнить поставленный план.

На деле существует несколько вариантов финансовой защиты с разными страховыми случаями и условиями заключения договора. Стоят услуги 2,4-4,8% в год. Конечно, никто ничего не расшифровывает, часто менеджер просто включает в договор самый дорогой продукт, толком не разъясняя условия.

Если заглянуть в условия заключения договора по программе финансовой защиты заемщиков, то стоимость услуги определяется по следующей формуле:

Страховая сумма (сумма кредита) * на тариф (2,4-4,8%) * на срок кредита.

Например, если сумма кредита составляет 300 000 рублей и срок кредитования — 3 года, расчет стоимости финзащиты Сбера будет таким:

Обычно заемщику не дают никакого выбора. Если менеджер видит, что клиент 100% возьмет услугу, он подключит страховку с самым высоким тарифом.

В итоге получится, что на руки наш потенциальный заемщик получит 300 000 руб., а в договоре будет фигурировать сумма 343 200 рублей. И процентная ставка будет начисляться именно на эту сумму. То есть кроме комиссии за финансовую защиту Сбербанка клиент заплатит еще и стандартные кредитные проценты.

Как работает финансовая защита

По сути это обычное страхование заемщиков. При наступлении страхового случая возмещению подлежит сумма до 100% от лимита кредита. То есть если вы взяли кредит в 300 000 на 3 года, все 3 года действует защита. И даже если страховой случай наступает в последний месяц действия ссуды, можно получить возмещение до 300 000 рублей.

Но сумма возмещения в любом случае будет зависеть от того, что именно случилось. Для каждой отдельной ситуации предусмотрены свои правила, которые прописаны в договоре на оказание услуги.

Финансовая защита Сбера предполагает защиту такого вида:

Это 4 основных страховых случая. Но Сбер предпочитает продавать комбинированные страховки. Например, самая дешевая комбинация жизни и здоровья стоит 3,3% в год от суммы кредита. Самая же дорогая страховка в 4,8% в год предполагает защиту по всем пунктам.

Самая дешевая защита с ценой в 2,4% в год — просто жизни, то есть на случай смерти заемщика при условии, что у клиента нет инвалидности и серьезных заболеваний на момент подписания договора. По факту этот дешевый продукт сотрудники Сбера продают редко, они предпочитают подключать более дорогие комбинации.

Полис страхования жизни и здоровья

Стоимость этого полиса — 3,3% в год от суммы кредита. По сути, если заемщик сам желает воспользоваться программой защиты, ему лучше выбрать как раз этот вариант.

Это классическая страховка жизни и здоровья. Страховые выплаты полагаются при наступлении следующих событий:

Если критическое заболевание было диагностировано у заемщика до покупки финансовой защиты Сбербанка, по стандартной программе клиент выплату не получит. Для таких клиентов есть отдельные программы.

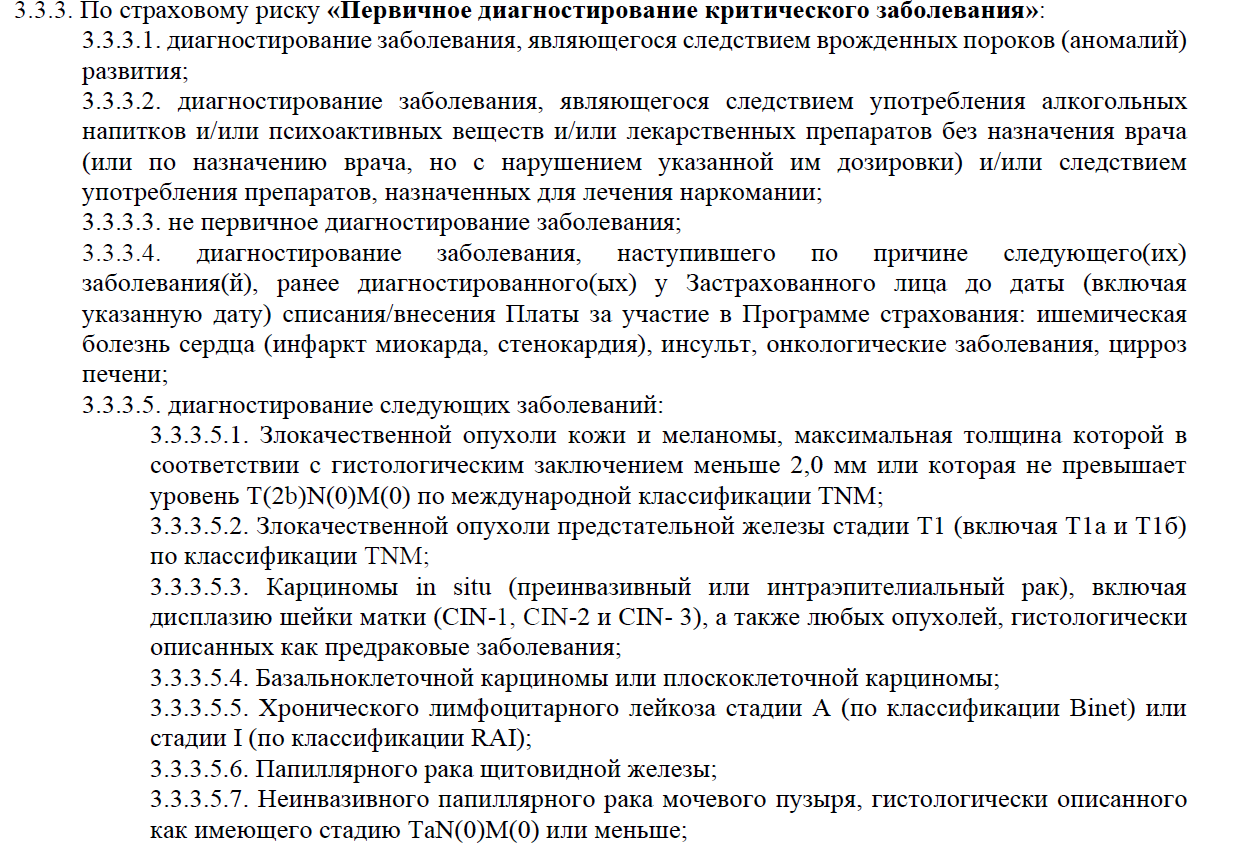

Выглядит все очень даже неплохо. Но у каждого подпункта есть много исключений, о которых точно не скажет менеджер, продавая услугу финансовой защиты. Например, вот только часть исключений по разделу критических заболеваний:

И еще важный момент — 100% компенсации застрахованной суммы, то есть сумму кредита, получат только наследники заемщика при его смерти или при получении застрахованным инвалидности 1 или 2 группы.

Если речь о временной нетрудоспособности, клиент получит компенсацию в размере 0,5% от суммы кредита за каждый день “простоя”, НАЧИНАЯ С 16 ДНЯ. Но не более 2000 в день. Например, если вы просидели дома 20 дней, то получите компенсацию за 5 дней. При сумме кредита в 300 000 это 1500 в день, то есть 7500 рублей.

Если же речь о госпитализации, отсчет идет с первого дня, но ставка 0,3%. То есть при сумме кредита 300 000 это 900 рублей за день. Максимальная выплата — 2000 рублей в день.

Финансовая защита жизни и здоровья — объективно полезная услуга. Но важно внимательно изучить все условия предоставления компенсации при наступлении страхового случая.

Защита жизни, здоровья и от потери работы

То есть к программе защиты жизни и здоровья Сбербанк подключает защиту на случай потери работы. Такой полис стоит 4,1% в год от суммы кредита. Первые два пункта страховых случаев рассмотрены выше. Поэтому здесь уделим внимание пункту “потеря работы”.

Если заемщик и работодатель расторгают трудовой договор по соглашению сторон, это является страховым случаем и предполагает получение компенсации. Но есть исключения:

При наступлении такого страхового случая СберСтрахование выплатит застрахованному компенсацию в размере 0,5% от суммы кредита, но не более 2000 рублей за день. Но компенсация полагается за дни с 32 по 122 с момента факта потери работы.

Есть также полис, защищающий на случай недобровольной потери работы, например, в результате сокращения. Если это комплекс со страховкой жизни и здоровья, то он будет стоить 3,6% в год от суммы кредита.

Защита от всех рисков сразу

Речь о самом дорогом полисе финансовой защиты Сбербанка, который на практике продается чаще всего. Он защищает на случай смерти заемщика, плюс страхуется его здоровье, дается защита на случай потери работы. Вишенка на торте — риск снижения оклада. Такой полис обойдется заемщику в 4,8% от суммы кредита.

К описанной выше услуге добавляется риск снижения оклада. Страховым случаем станет ситуация, если предыдущий размер оклада заемщика снижается на 15% и более. Клиент будет получать компенсацию от СберСтрахование в течение 6 месяцев после наступления события.

Нужна ли заемщику финансовая защита Сбербанка

Конечно, тут решать только самому заемщику. К сожалению, в подавляющем числе случаев менеджеры Сбера просто не дают ничего решать. Они всяческими путями вводят заемщика в заблуждение. Например, включают защиту в договор по умолчанию или говорят, что без нее оформление кредита или его одобрение невозможны.

Конечно, это все ложь. Финансовая защита Сбербанка — добровольная услуга, которая подключается по желанию заемщика. Только вот часто это “добровольное желание” становится искусственным, клиент подписывает бумаги, будучи введенным в заблуждение.

Если вы оформляете ипотеку, то вопрос подключения к финзащите встанет остро. Если ее не купить, Сбер повысит ставку — это стандартная практика всех ипотечных банков.

Если же разобраться объективно, при большой сумме кредита и приличном сроке можно рассмотреть варианты отдельного страхования жизни, здоровья или комплекс жизнь+здоровье. Остальные же риски от потери работы или сокращения оклада — это те ситуации, когда клиент просто платит в пустоту. Но решать только вам.

Добавлю также, что услуги страхования оказывает не сам Сбербанк, а его дочерняя организация СберСтрахование. Так скажем, вся прибыль остается в одной кормушке.

Финансовая защита кредита: что это такое

Финансовая защита кредита – пакет услуг, который финансовые учреждения предлагают своим клиентам при заключении договоров. Банки заинтересованы в увеличении своей прибыли, поэтому стараются увеличить стоимость обслуживания долга для каждого клиента и продать как можно больше услуг.

Поэтому задача клиента – самому решить, нужны ли ему дополнительные пункты в кредитном договоре. Финансовая защита – это соглашение страхования заемных денег. Может быть добровольным и обязательным. В некоторых случаях идет обязательным условиям выдачи кредита, в иных – предлагается на усмотрение клиента. Как с умом использовать финансовую защиту кредита и получить от этого максимум выгоды для себя – расскажет Brobank.

Виды финансовой защиты по кредиту

Обязательное страхование используется только при оформлении ипотечного кредита.

В данном случае страховке подлежит титул покупателя недвижимости, чтобы защитить клиента от двойной продажи. Все остальные кредитные договора предполагают добровольное страхование. Например, при оформлении автокредита можно оформить страховку КАСКО, потребительского кредита – страховку жизни и здоровья, кредитной карты – от кражи или утери.

Еще один вид финансовой защиты – предоставление клиенту юридических услуг в рамках кредитного договора. Например, если заемщик испытывает финансовые трудности и не может выполнять обязательства по кредиту, юридическая компания берет на себя все переговоры с банком о реструктуризации задолженности. Общая стоимость такой финансово-юридической защиты зависит от суммы кредита.

Финансовая защита кредита: особенности и «подводные камни»

Существует несколько нюансов, о которых необходимо знать клиентам, оформляющим кредит в банке:

Так как у финансовых учреждений нет полномочий оказывать услуги страхования, они заключают договора со страховыми компаниями. В соглашении обязательно указывается название такой организации, однако клиент общается напрямую только с банком, который выступает посредником между страховщиком и заемщиком. Только при наступлении страхового случая клиентом занимается напрямую организация-страхователь.

Для чего банки предлагают финансовую защиту

Любая кредитная организация хочет получить и защитить свою прибыль от выдачи кредитов. Во многих банках менеджеры стараются любыми способами убедить потенциальных клиентов в необходимости подписания дополнительного соглашения по финансовой защите кредита. Ситуации, когда финансовую защиту навязывают при оформлении кредита:

Клиенты должны учитывать все возможные способы продвижения услуги банком и принимать решения, исходя из собственного мнения на этот счет.

На что обратить внимание

Только клиент определяет нужна ли ему финансовая защита кредита. Важно полностью рассчитать сумму переплаты. В ряде случаев она бывает крайне невыгодна и составляет 30-40% от стоимости кредита. Кроме этого, есть ряд факторов, на которые обязательно нужно обращать внимание при принятии решения:

Кроме того, необходимо уточнить, какой перечень документов потребует страховщик для возмещения и кто может стать представителем заемщика. Важно, чтобы эта процедура была простой и доступной, и не имела никаких подводных камней.

Отказ от финансовой защиты

В течение двух недель с момента подписания соглашения у клиента есть право отказаться от финансовой защиты. Это не прописывается в договоре, однако можно доказать это право, ссылаясь на действующее законодательство. Необходимо написать в банк заявление с указанием всех данных, а копию направить в страховую компанию. В случае отказа от расторжения договора, можно подать жалобу в общество по защите прав потребителя или Центральный банк РФ.

Как мы отказались от навязанных при автокредите услуг

Как мы поняли позже, эти продукты нам были не нужны. В статье я расскажу, как нам удалось от них отказаться и вернуть деньги.

Как мы выбирали автомобиль

Наша Мазда Фамилиа 2002 года выпуска прослужила нам верой и правдой 12 лет, но настало время купить машину поновее. Мы к этому долго готовились: копили деньги, присматривались к автомобилям — новым и с пробегом.

Вот что для нас было важно:

В итоге решили брать новую Ладу Весту Кросс. Вот почему:

Как мы воспользовались правом на субсидию и региональный материнский капитал

По программе «Семейный автомобиль» государство предоставляет субсидию — 10% от стоимости машины. Мы подходили по всем параметрам:

Мы не хотели брать автокредит, но без него не оформить субсидию. Деньги, полученные от государства, становятся частью первоначального взноса.

Нашему младшему ребенку на момент покупки автомобиля было 5 лет. Чтобы деньги пришли в счет погашения автокредита, нам нужно было обратиться в отдел пособий и социальных выплат по месту жительства. Вот какие документы потребовались:

После подачи документов нас уведомили, что Министерство социального развития Новосибирской области перечислит средства областного семейного капитала не позднее чем через девяносто дней с даты приема заявления — если будет принято положительное решение.

мы сэкономили благодаря региональному материнскому капиталу и программе «Семейный автомобиль»

Хотите купить машину?

Как мы оформляли автокредит

Менеджер автосалона торопил: мол, деньги, которые государство выделило на субсидирование, на днях закончатся, новой возможности придется ждать неизвестно сколько — и не факт, что продлят программу. Но потом успокоил и даже обозначил дату: обещал, что все заявки, поданные до 16 мая включительно, будут одобрены. Мой супруг был в автосалоне вечером 16 мая, приехал туда сразу после работы. Оформили договор купли-продажи и кредитный договор в «Совкомбанке».

субсидия по программе «Семейный автомобиль»

В процессе оформления менеджер «Совкомбанка» предлагала дополнительные продукты:

Супруг был последним клиентом, автосалон вот-вот должны были закрыть. Он прочитал основной договор, но не прочитал дополнительные документы. В итоге помимо основного кредитного договора он подписал:

Все это повлияло на окончательную сумму кредита: она серьезно выросла.

Что делать, если банк навязывает дополнительные услуги при оформлении кредита

Ольга Ивановна оформила телефон для сына в кредит. Дома, изучая кредитный договор, она узнала, что неожиданно заключила договор с негосударственным пенсионным фондом и оформила страховку не только на телефон, но и на свое здоровье. В этом материале на примере вымышленной Ольги Ивановны расскажем, какие услуги вам может навязать кредитный специалист при оформлении ссуды и как можно этого избежать.

Что делать, если банк обещает повысить ставку без оформления страховки

Обычно клиентам настоятельно рекомендуют оформить, как минимум одну из предложенных программ: GAP-страхование, страхование жизни и здоровья, страховку от поломок товара и другое. Некоторые страховые программы, действительно, позволяют снизить ставку по кредиту. Однако такое условие всегда прописано в кредитном договоре. Банк указывает, как изменится ставка, если заемщик не станет оформлять страховую программу. Например, процент по автокредиту может быть меньше при оформлении КАСКО. Данная программа нивелирует риск банка не вернуть деньги, если машина пострадает в аварии и клиент не будет платить.

Прежде чем подписать документы, обязательно ознакомьтесь с их содержанием. Даже если вам кажется, что они одинаковые. Обязательно прочитайте каждую страницу от начала до конца. Вы можете попросить дать вам экземпляр договора перед подписью, чтобы изучить его в спокойной обстановке.

Уточните у менеджера банка, на что влияет отказ от страховки. Попросите рассчитать специалиста платежи по кредиту при оформлении страховой программы и без нее. Взвесьте все преимущества и недостатки обоих вариантов.

Обычно цены на одинаковые полисы могут отличаться в разных страховых компаниях. Попросите кредитного специалиста озвучить все предложения от разных страховых фирм. Вы не обязаны соглашаться на вариант страховки, предложенный кредитором, и можете выбрать предложение другой страхового агента.

Вы можете отказаться от всех страховок, которые не прописаны законодательно, и вам не нужны. Отказаться от них лучше сразу. До подписания кредитного договора. Если вы уже оформили страховой полис, вы можете расторгнуть его в течение 14 дней после оформления страховки. Для этого необходимо написать заявление в страховую компанию или банк, если страховка – именно его продукт. Приложите к документу номер банковского счета, чтобы вам перечислили ваши деньги за полис обратно.

Что делать, если вас уверяют, что деньги за страховку можно вернуть в любой момент

Наша Ольга Ивановна предполагала рассчитаться по кредиту досрочно. О своем намерении она рассказала кредитному специалисту, когда пришла отказаться от страховых программ. Менеджер предложил ей не торопиться с решением, ведь при досрочном погашении можно вернуть средства за неиспользованную страховку.

Сотрудник несколько не так интерпретировал условия кредита. Действительно, при оформлении полиса вместе с кредитом погасить ссуду досрочно, можно получить часть средств по страховке. Возвращаемая сумма пропорциональна времени, которое оставалось до конца действия страховой программы. Однако такое правило действует только для страховок, которые оформлены после первого сентября 2020 года. Если они действовали до этого времени, возврат по ним возможен при таком условии в страховом договоре. На практике – это очень редкое явление.

Обычно вернуть деньги при досрочном погашении ссуды можно по тем страховкам, которые влияют на условия кредита. Например, на ставку по ссуде. Или в том случае, когда клиент страхует свою фин.ответственность перед кредитором. Если с заемщиком что-то случится, займ за него погасит страховая компания.

У Ольги Ивановны страхование жизни и обслуживание в НПФ никак не были связаны с условиями кредита. Поэтому вернуть их она могла лишь в течение двух недель после заключения договора. Что незамедлительно решила сделать.

Что делать, если банк подключил вас к коллективному договору страхования

Часто банки заключают с клиентом не индивидуальный полис, а присоединяют его к коллективному договору страхования. Банки заранее заключают такие договоры со страховой службой, а потом просто включают заемщика в список. За подключение к программе банки берут комиссию и могут ее не вернуть при досрочном погашении кредита. Иногда размер комиссии может достигать 80% от суммы страховки. При этом кредитор обязан вернуть всю сумму страховки в двух случаях:

Если во время действия полиса произошел страховой случай, деньги за программу вам не вернут. Однако выплатят страховое возмещение.

В том случае, когда вы передумали или нашли более выгодное предложение по страховке, вы можете расторгнуть договор только в период охлаждения. Обычно отказаться нельзя только от страховки на недвижимость по ипотеке.

При отказе от страховки в течение 14 дней вы можете вернуть деньги по ней полностью – даже когда, в договоре прописано, что при отказе от полиса изменится ставка, срок кредита, сумма переплаты и прочие условия. В других случаях страховщик может не выплатить часть стоимости полиса за дни, когда действовала страховка. Банк может оставить себе комиссию за подключение вас к коллективному договору страхования.

Вернуть деньги по страховке после периода охлаждения можно только при досрочном погашении кредита. При этом страховка должна влиять на условия кредитования и это указано в кредитном договоре. Вернуть деньги при досрочном погашении кредита можно также при подключении фин.ответственности.

Сумма возврата рассчитывается пропорционально времени, которое осталось до конца действия страховки. Например, вы оформили полис на год, погасили кредит за шесть месяцев, значит, имеете право на половину суммы страховки.

Прежде чем отказаться от страховки, подумайте, не возникнет ли в ней необходимость. Например, оформляя КАСКО при автокредите, полис пригодится и после погашения ссуды.

Что делать если вам отказывают в кредите без договора с НПФ

Кредитные специалисты могут идти и на подобные уловки: уверяют, что условием оформления кредита является перевод накопительной части государственной пенсии в НПФ. По счастливой случайности он является партнером банка. Вам могут предложить переводить взносы в фонд на дополнительную пенсию.

Банки часто выступают партнерами пенсионных фондов и могут заключать договоры от имени НПФ. Но вот страхование в НПФ не может быть условием для одобрения кредита. Кроме того, обычно перевести деньги из одного фонда в другой без потери инвестиционной прибыли не получится.

Если вам навязывают пенсионное страхование в каком-то фонде, подайте жалобу в Центробанк.

Если же вы уже оформили договор с НПФ при получении кредита, вы можете подать заявление об отмене через Портал Госуслуг или в Пенсионный фонд РФ. Если подать заявление до конца года, ваши накопления останутся в прежнем фонде.

Что делать, если при оформлении кредита вам навязывают консультации врачей, психологов, автомехаников

Партнерами банков могут быть совершенно разные организации. Вам могут предлагать разные услуги, например, консультации налогового специалиста, юриста, врача, автомеханика, психотерапевта и другое. По закону о защите прав потребителей кредиторы не могут сделать подписку на дополнительные платные услуги обязательным условием кредита.

Наша Ольга Ивановна нашла в стопке оплаченные консультации юриста и терапевта. В банке ей объяснили, что эти услуги Ольга Ивановна оплатила сама, из кредитных денег. В кредитном договоре она также нашла свою подпись под согласием на юридические и медицинские услуги.

Вы можете отказаться от подобных услуг. Обычно период охлаждения для них указан в кредитном договоре. Если порядок отказа от услуг в соглашении не прописан, вы можете отказаться от дополнительных услуг в любое время. Однако сумма возврата по ним, вероятно, будет пропорциональна остатку действия подписки на услуги сторонних компаний. Если банк отказывается вернуть деньги за подписку, смело подавайте жалобу на него в Банк России или Роспотребнадзор.

Что делать, если вам включают дополнительные услуги в стоимость кредита

Банк часто включает в стоимость кредита сумму страховых программ, тогда он обойдется дороже – за счет процентов, которые начисляются на страховки.

Если дополнительные услуги вам не нужны, постарайтесь отказаться от них в течение 14 дней. Перед подписанием кредитного договора изучите его условия. Приоритетно сумму кредита, размер переплаты в рублях и процентах, график платежей. Такие цифры указывают в верхнем правом углу на титульной странице договора.

До заключения договора попросите менеджера банка рассчитать кредит без дополнительных услуг. Взвесьте все за и против.При желании вы можете подключить некоторые страховки отдельно.

Что важно запомнить о дополнительных услугах при оформлении кредита

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.